Photo:PIXTA

Photo:PIXTA

日本銀行がマイナス金利を解除した。17年ぶりの利上げである。しかし、今後、さらなる利上げとなるとその道のりは険しく、円相場の上昇余地は限られるだろう。その要因を検証していく。(SMBC日興証券 チーフ為替・外債ストラテジスト 野地 慎)

利上げ期待による実質金利上昇が

ドル円の先行きを左右する

2024年の春季労使交渉は3月13日、集中回答日を迎えたが、主要製造業の約8割が、労働組合側の賃上げ要求に対して満額回答やそれを上回る回答を行った。

多くの企業において、連合が掲げた賃上げ率の要求方針「5%以上」を超えた格好となり、「平均賃上げ率が23年を大きく上回れば政策を修正する」と目されてきた日銀は、3月19日の金融政策決定会合でマイナス金利政策の解除を決定した。

すでに強めの春闘の結果が報じられていただけに、日銀の3月政策修正に備えた動き、具体的には円のショート(売り)ポジションを解消する動きは事前にある程度見られていた。

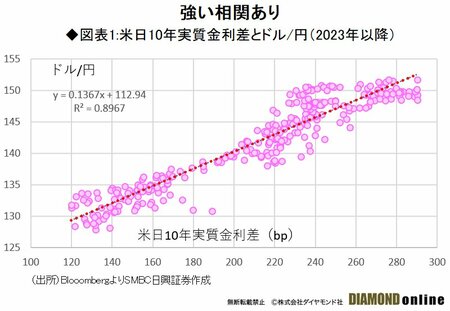

その結果、日銀の金融政策決定会合後のドル円相場では大幅な円高とはならなかったのだが、そもそも、過去1年程度のドル円の価格形成を調べてみると、米日10年実質金利差との相関関係が高い(下図参照)。

日銀が政策金利を0.1%引き上げ、また、今後、賃金上昇と物価上昇の好循環が観測されればさらなる金利の引き上げを示唆する中、将来の利上げへの期待、つまりフォワードレートの上昇を介してわが国の10年実質金利がどれだけ上がるかがドル円の先行きにとって重要といえそうだ。

今後、賃金上昇と物価上昇の好循環が観測され得るか否かについて言えば、まずは今次の春闘の結果は十分に好循環を期待させるものであった。

賃金上昇が重要なのは、企業が毎年安定的に価格転嫁を行うに当たって、消費拡大が持続するか否かの見極めが大事であるからだ。一定水準の賃金上昇と消費拡大が続けば、企業は自信を持って価格転嫁を行うことが可能になるといえる。

このような意味において、2%の物価目標を達成するためには、23年の春闘で観測された2%程度の賃金上昇では物足りなかった。物価の伸びも2%で、賃金上昇も2%であった場合、実質賃金の伸びはゼロということになり、これでは安定的な消費は促し難い。

欧米などにおいて、賃金上昇率3%=物価上昇率2%という公式が成り立ちやすいのは、実質賃金のプラス化が重要であることの裏返しであり、そのように考えた場合、今次の春闘で昨年を上回るベースアップが観測されたことは大きかろう。

ただ、これだけで日銀が2%の物価目標達成を確信するのは難しい。次ページ以降、その理由を検証していく。