高配当株を買うときの“絶好のタイミング”について学びましょう!

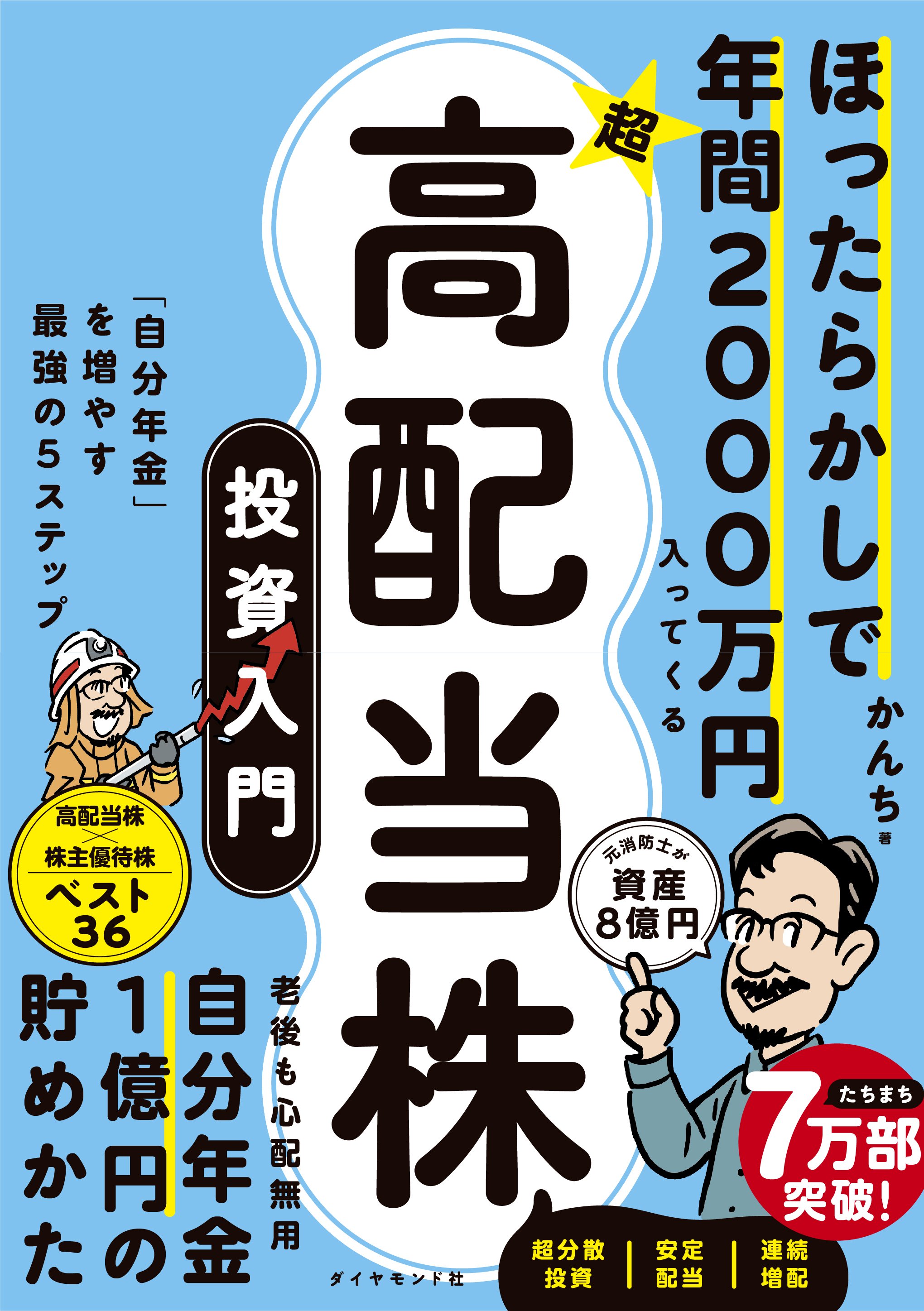

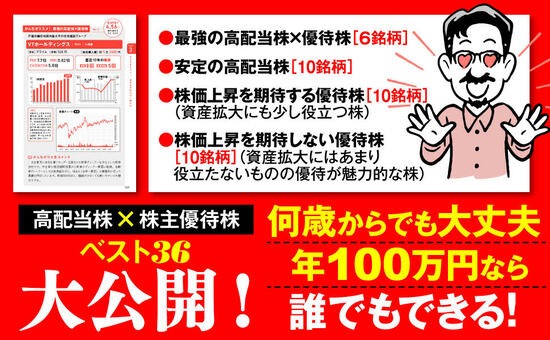

元消防士が株式投資で築いた資産は、なんと8億円! 三重県在住の専業投資家・かんち。49歳で早期退職してからというもの、生活費のすべてを株の配当金でまかなっている。その配当金の総額は、なんと年間2000万円超え。高配当株と株主優待株を組み合わせた「買ったらほとんど売らない」という手間のかからない“ほったらかし投資術”は、初心者の新NISAにも参考になる。「その投資術を知りたい!」と、長年著作の刊行を期待されていたものの、すべて断ってきた投資歴40年のベテランが、初めて著した話題の書『ほったらかしで年間2000万円入ってくる 超★高配当株 投資入門』(ダイヤモンド社)より一部を抜粋・編集したものをお送りする。

Photo: Adobe Stock

Photo: Adobe Stock

高配当株の探し方

5つのステップ

みなさんの関心事である「どうやって高配当株を見つければいいのか?」について説明しましょう。

「配当利回りが高ければ、なんでもいい」と考えるのは、かなり危険です。高配当株を適切に選ぶためのステップをきちんと押さえておきましょう。

これから説明する5つのステップを踏まえれば、そう大きな失敗はしないと思います。今回はステップ5について紹介します。

ステップ5

厳選した銘柄を

株価が下がったところで買う

銘柄を厳選するうえで最後に重要なのが、「その株はいま安値圏にあるか」のチェックです。

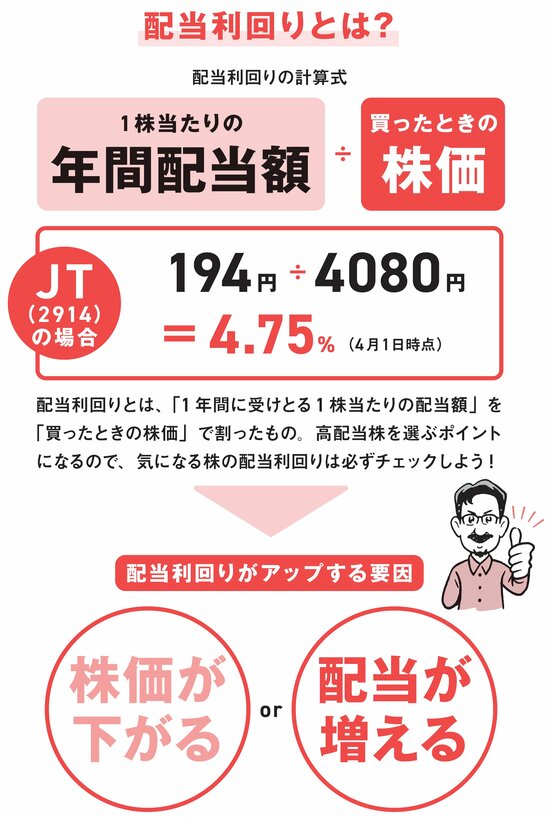

配当利回りは、自分が買った時点の株価に対する配当額で計算されますから、1株当たりの配当額が同じなら、購入株価が安いほど配当利回りが高まるわけです。

大きく値を下げる

タイミングとは?

それだけ「買うタイミングが重要!」だということを忘れてはなりません。経験上、どんな株も年に1~2回は大きく値を下げるタイミング(調整局面)があります。

暴落時に株価が下がるのは当然として、株価が上昇していくなかでも、いったん調整が入るタイミングがあるのです。

狙った銘柄を買う

絶好のタイミングは?

狙っている銘柄を買うタイミングとしていちばん好ましいのは、「公募増資」(株を発行して資金調達する一般的な方法)が行われるときです。公募増資は、企業が新たに株式を発行する際、一般の投資家から株主を募って増資する方法です。

企業にとってみれば、公募増資により調達したお金は、銀行からの借り入れと違って返済義務がありません。そのため、リスクが高い、あるいは長期的な事業への投資にあてやすいといえます。

また、公募増資をすることにより、財務指標が改善します。財務指標が改善すれば、会社の信用度は上がります。さらに、株式数が増加するため、市場での株の流動性が高まります。出来高が増えることで、株価が上昇するかもしれないのです。

公募増資による

デメリット

しかし、公募増資にはデメリットもあります。いちばんのデメリットは、「株式の希薄化」です。

株式を新規発行したところで、企業の利益が増えるわけではありません。つまり、株式を新規発行すればするほど、1株当たりの当期純利益は減少するわけです。

これはつまり、既存株主(すでに株を保有している人)にとっては、「配当金の減少」を意味します。そのため、公募増資が発表されると、株価が下落するケースが一般的なのです。

それでも公募増資が

”絶好の買いチャンス”のワケ

しかし、公募増資は企業がしっかり将来を見通したうえで実施するものであり、今後業績を伸ばしていくための大きなポイントです。

そう考えると、ゆくゆく業績が上がることがわかっていて、瞬間的に株価が下がるタイミングとなるわけですから、結果として公募増資時は“絶好の買いチャンス”なのです。

※本稿は、『ほったらかしで年間2000万円入ってくる 超★高配当株 投資入門』(ダイヤモンド社)より一部を抜粋・編集したものです。