分配金利回りの高さに気をとられていると、こんな落とし穴も

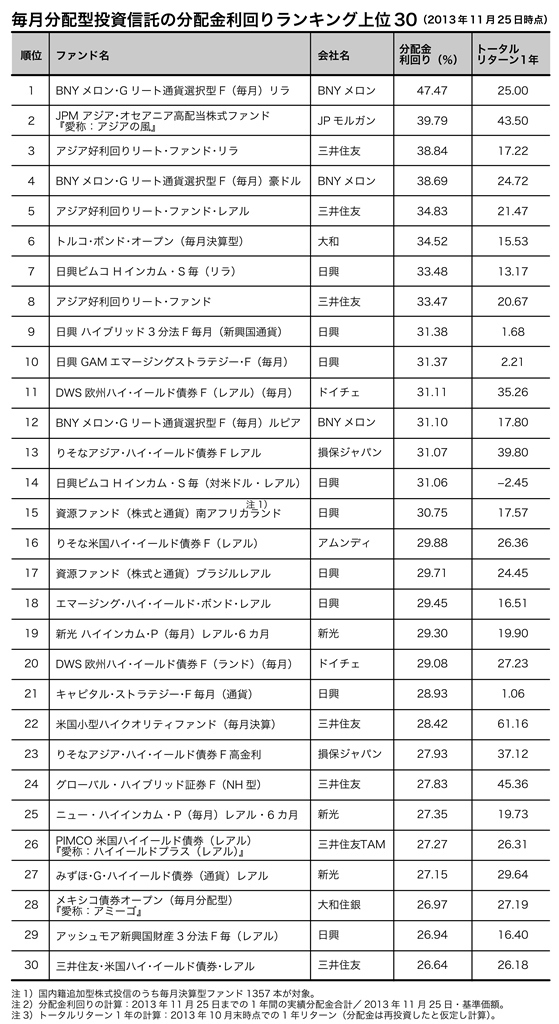

下の表をご覧ください。これは、毎月分配型の投資信託について、1年間に分配された額を基準価額で割った「分配金の年利回り」でランキングしたものです。表の右側の数字は、1年間のトータルのリターンを示しています。

たとえば、9位の「日興 ハイブリッド3分法ファンド毎月」を見てみましょう。31.38%と分配利回りこそ高いものの、トータルリターンは1.68%。14位の「日興ピムコ Hインカム・S毎(対米ドル・レアル)」にいたっては、分配利回り31.06%に対してトータルリターンがなんと▲2.45%とマイナスになってしまっています。

なぜこのようなことが起こるのかというと、分配金とは、期間内に儲けた利益に加え、ファンドの純資産を取り崩して支払われる場合もあるからです。つまり、分配金は基準価額が下がる要因になる、ということです。

「分配金が受けとれた」とほくほくしていたら、じつは基準価額が下落していた、なんていうケースは少なくありません。受けとった分配金以上に基準価額が下落すれば、トータルで見たリターンはマイナスになってしまいます。分配金は、預貯金の利息のように、元本にプラスして支払われるものとは性格が異なるのです。

分配金は将来にわたって約束されたものではありませんから、分配金が引き下げられることもあります。ところが、分配金が下がると「もっと分配金が出る投資信託に乗り換えよう」という投資家が続出します。運用会社は「資金の流出を防ぐために、なんとか高い分配金を出しつづけよう」と考えますから、運用成績がふるわなくても、無理に分配しつづけることにもなりがちです。

また、そもそも毎月分配型は運用が非効率であることも知っておく必要があるでしょう。せっかく運用で上がった利益を分配金として受けとってしまえば、利益を再投資して雪だるま式にお金を殖やす「複利効果」が働かなくなってしまうからです。

もちろん、毎月分配型ファンドがすべてダメだというわけではありません。リタイア世代が築いてきた資産を運用しながら取り崩していく場合など、活用できるシーンもあります。

しかし、若い世代の方がこれから資産を形成していくのであれば、毎月分配型を選ぶことは得策ではありません。特に長期での資産形成をめざす場合には、収益を再投資することによって雪だるま式にお金を殖やしていくことが非常に大きな力になりますから、次ページからの投資信託選びでは、毎月分配型は除外し、長期投資に向いた商品の中から選んでいくことにしましょう。