前回までで、あなたが目標にすべき利回りがわかりました。そこで今回は「その目標利回りを実現するために、何にどのくらい投資すればよいのか?」という点を考えていくことにしましょう。

多くの初心者投資家の方がこの段階でつまずいてしまうようですが、心配することはありません。今回ご紹介する方法で3つのタイプからあなたに適したものを選ぶだけで、簡単にポートフォリオを組むことができます。

数ある投資信託、ざっくり分ければこの6種類

朝倉智也(あさくら・ともや)

朝倉智也(あさくら・ともや)モーニングスター株式会社 代表取締役社長。1989年慶應義塾大学文学部卒。銀行、証券会社にて資産運用助言業務に従事した後、1995年米国イリノイ大学経営学修士号取得 (MBA)。その後ソフトバンク株式会社財務部にて資金調達・資産運用全般、子会社の設立および上場準備を担当。1998年、モーニングスター株式会社設立に参画し、米国モーニングスターでの勤務を経て、2004年より現職。第三者の投信評価機関として、常に中立的・客観的な投資情報の提供を行い、個人投資家の的確な資産形成に努める。主な著書に『〈新版〉投資信託選びでいちばん知りたいこと』、『30代からはじめる 投資信託選びでいちばん知りたいこと』(ともにダイヤモンド社)、『低迷相場でも負けない資産運用の新セオリー』(朝日新聞出版)がある。

Twitterはこちら

Facebookはこちら

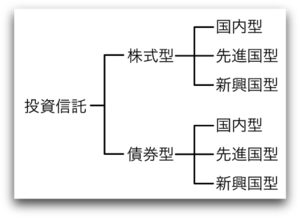

投資信託にはさまざまな種類があります。細かく見ていけばいくらでも分類できてしまうのですが、ここではざっくりと、「何に投資しているか」「どの国・地域に投資しているか」という2つの視点から分類することにします。

何に投資しているか?:主に、株式を中心に投資をする「株式型」と、債券を中心に投資をする「債券型」の2つがあります※1。

どの国・地域に投資しているか?:主に、日本国内のみに投資する「国内型」、日本を除く先進国に投資する「先進国型」、経済成長いちじるしい国に投資する「新興国型」の3つに分類できます。

ざっくり分類すると、この6つ。

ざっくり分類すると、この6つ。

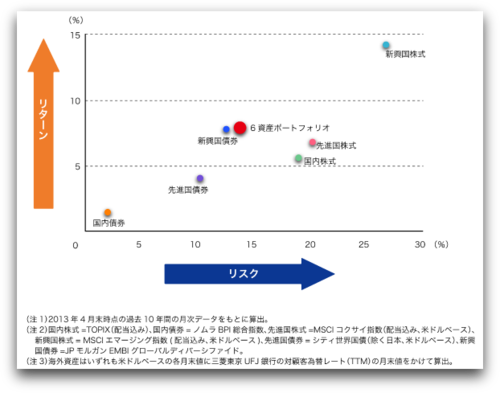

これらの分類によって、「リスク」と「リターン」に大きな違いが出てきます。下図をご覧ください。これは、6つの分類ごとのリスクとリターンを示したものです。

アセットクラスごとのリスク・リターン

アセットクラスごとのリスク・リターン拡大画像表示

この図をご覧いただくとおわかりのように、新興国株式型はリターンの高さが魅力ですが、そのぶんリスクも高いことがわかります。一方、国内債券型は、リターンは低いかわりにリスクもかなり低いことが読みとれます。

リスクとリターンは常に表裏一体です。リターンが高ければそのぶんリスクも高くなりますし、逆もまた真なりです。決して「リスクは低くてリターンが高い」などという、オイシイ話はありません。とはいえ、人間だれしもリスクは低く抑えたいですし、リターンはなるべく高くしたいものですよね。その理想になるべく近づける方法があります。

上図をもう1度ご覧ください。図中にプロットされた「6資産ポートフォリオ」は、株式型3種類と債券型3種類の計6種類にお金を均等に振り分けて投資した場合のリスクとリターンです。どうですか? 株式型よりもリスクを抑え、債券型よりも高いリターンを実現していることがおわかりいただけると思います。

つまり、リスクをある程度抑えながら安定した利回りを得るには、株式型だけ、あるいは債券型だけに投資するよりも、分散投資をしたほうがよいということです(これを「ポートフォリオを組む」といいます)。

さて、資産配分の大切さがわかったところで問題になるのが、それぞれのタイプにどのくらいの比率でお金を配分すればよいのか、ということです。この比率は、あなたが何%くらいの運用利回りを目標にするかによって変わってきます。

※1 投資信託にはこのほかにも、不動産、コモディティ、テーマ型(シェールガス、バイオ等)、ヘッジファンドなどさまざまな種類がありますが、本連載ではこれから投資信託を始める方のリスク許容度を考慮し、株式型と債券型のみを取り上げることとします。