法人化の時期はいつがいいか?

メリットとデメリット

個人と法人のどちらがメリットがあるのかは大変悩ましい問題です。実際には売り上げ規模や課税所得金額によって判断することになります。具体的にシミュレーションしてみるのが一番なので、設立前に税理士さんに相談されることをおすすめします。

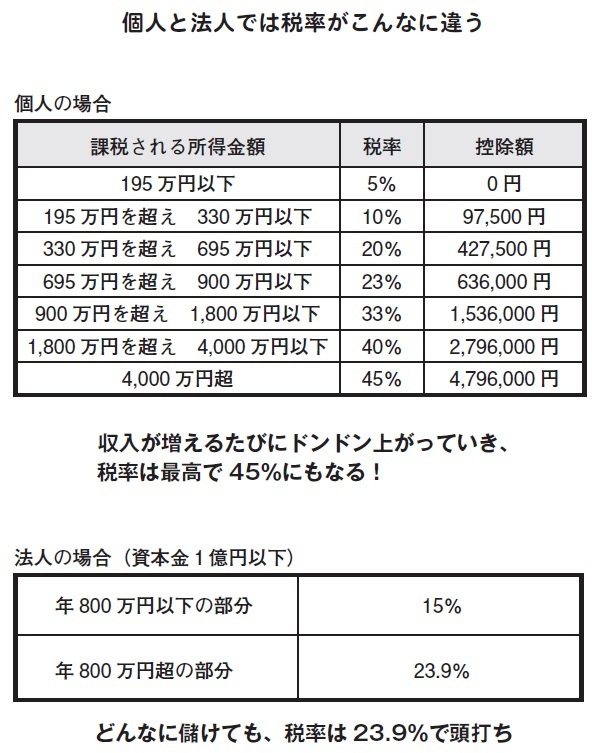

税金の上限がどれくらいになるか見てみましょう。

ちなみに個人の場合は、ザックリいうと、課税所得金額に応じて所得税率は段階的に上がっていき(5~45%)、課税所得金額ベースで1800万円を超えて4000万円までになると、所得税率が40%にも達します。4000万円を超えてくると、所得税率は45%です。ほかに住民税10%と、多くの事業では事業税5%が加わります。復興特別所得税2.1%もかかります。

資本金1億円以下の中小法人の場合は、800万円以下で15%、800万円を超えた分は23.9%の法人税になります。また、標準的に見ると、住民税と事業税でおよそ14%相当の課税があります(これらは2015年度の数値)。

一般的には、課税所得金額ベースで400万円を超えると法人化したほうがメリットが大きいと思いますが、消費税のことも考えると、課税所得金額で400万円、売り上げで1000万円をひとつの判断基準にしたらいいのではないでしょうか。

サラリーマンをやりながら起業した場合、会社からもらっている給料と副業から入る収入を合算することになります。そうすると、一時的に税金が増えて、これは大変だということになるでしょう。でも、そこで慌てて会社を辞めて法人をつくるのは得策ではありません。