日本では、預金金利より日経平均株価のパフォーマンスが悪い時期が長らく続いたせいか、長期にわたる資産運用に不信感が強いようです。実際、投資信託の平均運用年数も3.2年(16年)にとどまっています。こうした現状に警鐘を鳴らすのが、資産運用のロボアドバイザーを提供するスタートアップ、ウェルスナビ代表の柴山和久さん。資産運用の王道は“長期・積立・分散”といい、今回はそれを25年間のシミュレーションで実証してくれます。柴山さんは財務省に9年勤めた後、ビジネススクールINSEADで金融工学を学び(MBA取得)、マッキンゼー・アンド・カンパニーのNY勤務時代には10兆円規模の機関投資家による資産運用アルゴリズムの開発をサポートするなど、金融サービスを学問・実務・政策と多面的に知り尽くしていることから、特に30代以降の資産運用をどのように考えるべきか、今回から4回にわたって聞いていきます。

第1回でも議論した通り、厚生労働省の統計によると大卒・大企業・定年退職の場合の退職金は毎年2.5%のペースで減少し続けており、仮にこのペースで減少し続けると現在35歳の人が退職する25年後には退職金の平均額は1000万円前後まで減少します。また、少子高齢化の進行により2008年をピークに日本の人口は減少に転じており、年金制度の将来への不安もますます広がっています。

この結果、働きながら資産運用を行うことが必要不可欠な時代になっています。これは決して未来の話ではありません。私自身を含め、働く世代の一人ひとりが直面している現実なのです。

働きながらでも資産は増やしたいけれど、具体的な方法に自信がない…

働きながらでも資産は増やしたいけれど、具体的な方法に自信がない…

実際、公務員時代の同僚や友人たちと話していても、国家公務員は退職金や年金制度が完備されているにもかかわらず、今年1月に導入された個人型確定拠出年金(iDeCo)の話題が自然と出てきます。将来に備え、働きながら資産運用をすることが当たり前の時代になりつつあります。

しかし、働きながら資産運用をしていくことの大切さは十分に認識していても、具体的にどのように資産運用をするべきか、自信を持っている人はそれほど多くないのではないでしょうか。資産運用を自動で行うロボアドバイザーであるWealthNavi(ウェルスナビ)も、つい最近まで利用者の大多数が投資経験者であり、投資経験が豊富な人たちの中にも、正しい資産運用について悩んでいる方が多いことがうかがえます。

また金融庁の「国民のNISA利用状況等に関するアンケート調査(2016年2月実施)」における「投資は資産形成に必要だと思うが投資を行わない理由」の回答からも、「まとまった資金がないから」(73%)と少額投資に詳しくない方や、「どのように有価証券を購入したら良いのか分からないから」(37%)や「取引を行う時間的ゆとりがないから」(30%)と、積立投資に詳しくない方が一定以上いることがうかがえます。

では、そもそも資産運用とはどのように行うべきなのでしょうか? 実は、資産運用の専門家の間では、ほぼコンセンサスがあり、「長期・積立・分散」が資産運用の王道とされています。「長期・積立・分散」とは、

・長期間(少なくとも10年以上)、

・株式市場や為替相場に左右されずに一定額を投資し続け、

・グローバル分散投資により、リスクをコントロールしつつリターンを最大化する、

という投資手法を意味します。

つまり、「景気やマーケットの動向に関係なく、世界全体の経済活動に対してコツコツ積立で投資する」ことが資産運用の大原則です。

ウェルスナビ代表の柴山和久さん(撮影:疋田千里)

ウェルスナビ代表の柴山和久さん(撮影:疋田千里)

長期的な分散投資が有効であるということについては、プリンストン大学のバートン=マルキール教授のベストセラー『ウォール街のランダム・ウォーカー』の一貫したテーマであり、同書は専門的な内容でありながら、1973年の初版から2016年までに10回も版を重ねています(日本では2016年3月に第11版を発行)。

また日本では、金融庁の2016年9月に発表した「金融レポート」において、「リターンの安定した投資を行うには、投資対象のグローバルな分散、投資時期の分散、長期的な保有の3つを組み合わせて活用することが有効である」と明記されています。同レポートにおける金融庁の分析では、1995年から20年間、国内、先進国、新興国それぞれの株と債券に6等分して資産運用すると、年平均4.0%のリターンが得られる、という結果が出ています。

地道に25年間のグローバル分散投資で積み立てると、元本は2.4倍に!

本記事では、より精緻に、リスク・リターンが最適化されたポートフォリオに積立投資を25年間行った場合のパフォーマンスを見てみましょう。

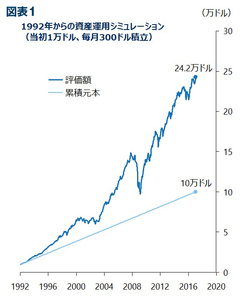

1992年1月に1万ドル、その後2017年1月までの25年間、毎月300ドルずつ、グローバル分散投資をしたと仮定します。25年間の累積元本は10万ドルです。資産配分は、米国株30.6%、日欧株21.5%、新興国株5.0%、米国債券29.1%、金8.8%、不動産5.0%の割合とし、資産配分のバランスが崩れないようにリバランスと呼ばれる調整を行い続けます。さらに、米国ではネット証券でETF(上場投資信託)を毎月6銘柄購入するのに年間500ドル程度必要ですが、モデルを簡略化するために、年間1%の手数料を支払っていたとします。

実際のデータを用いて分析すると、10万ドルの元本が24.2万ドルに増加しており、25年間で+142%のリターンという結果になりました。単純に+142%を25年で割ると年率5.7%のリターンとなります(なお、ファイナンスに詳しい方のためにIRR (Internal Rate of Return)を計算すると年率5.9%です)。

図表1を見ると、大きな特徴が3つあります。

【長期投資のメリット】

まず、長期間で見ると着実に資産が増加していることがわかります。1992年からの25年間の間には、アジア通貨危機、ドットコムバブル、リーマンショック、さらに最近ではギリシャ危機、と世界経済は大きな荒波を何度も経験しています。しかし、25年の期間で振り返ってみると、これらの金融危機の影響も一時的なものでしかありません。

長期的には、資産価値が増えるスピードのほうが、積立による元本の増加スピード(図表1中の水色線の傾き)を上回っています。さらに、25年間の期間のうち、どの10年を切り出してみても、同じことが言えます。あのリーマンショック直前という株式市場のピークで投資していたとしても、10年間という期間でみればリターンはプラスになるのです。これは、世界経済が長期的には着実に成長し続けているという事実に支えられています。

【積立投資のメリット】

第二に、リーマンショック後の回復が早いことがあげられます。NYダウがリーマンショック前(2008年8月)の水準に回復するまで1年8ヵ月かかっていますが、この「長期・積立・分散」モデルでは、1年4ヵ月で元の水準に回復しています。これは、リーマンショックで株価が大きく下落した中でも積立投資を継続していたため、結果的には割安で追加投資を行っていたことになります。その結果、元の資産価値に回復するスピードが速くなるという効果がもたらされました。

【分散投資のメリット】

第三に、リーマンショックの時の下落幅が28%に留まっていることがわかります。当時、NYダウは38%、日経平均は35%下落しました。しかし、同時期に、安全資産とされる金の価格は14%上昇し、金利の引き下げにより債券価格も上昇していました。このように、様々な資産に分散して投資することによって、相場が大きく下落するときのリスクを一定程度、吸収することが可能です。ノーベル賞を受賞した金融工学の理論により、分散投資によって、リスクあたりのリターンが増加することが知られています。

積立投資ならば為替動向の見極めも不要

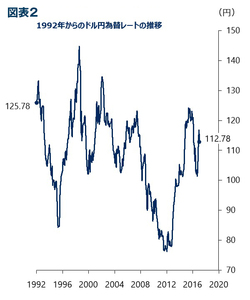

次回以降に詳細に議論したいと思いますが、日本人がグローバル分散投資を行う際は、為替の影響について十分に考える必要があります。さきほどのモデルで資産運用を開始した1992年は1ドル125円と円安で、グローバル分散投資を行うには最悪のタイミングでした(図表2)。わずか3年後の1995年4月には一時的に1ドル80円を切る水準まで円高が進行しています。また、25年を経た2017年1月末時点では1ドル112円ですので、それだけでも為替差損が発生してしまいます。

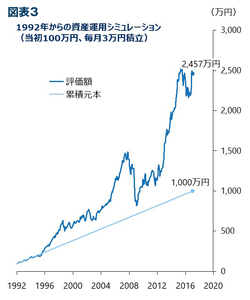

そこで、1992年1月から25年間、100万円でスタートして月々3万円ずつ積立投資を行った場合のリターンを見てみましょう(図表3)。資産配分はさきほどと同じです。驚いたことに、1000万円の累積元本の価値が、2457万円に増加しており、25年間で+146%のリターンと、先ほどのドル建てのリターンの+142%を上回っています。円建てのリターン+146%を単純に25年で割ると年率5.8%であり、やはりドル建ての5.7%と比べてわずかながら高い水準です(ファイナンスに詳しい読者のためにIRRを計算すると6.0%となります)。

このように、円安と言われる現在と比べてさらに円安だった1992年からスタートしたにもかかわらず、円建てのリターンがドル建てをわずかに上回った理由は、積立投資にあります。円高になった期間、特に1990年代半ばやリーマンショックの直後には、円の力が国際的に強かったため、格安で海外の金融資産を購入することができました。円高によって円建ての資産価値が目減りすると、積立投資をやめたり、さらには一部の資産を現金化する誘惑にかられます。しかし、そのような中でも積立投資を続けることによって、長期的にはかえって高いリターンを得ることができたのです。

では、このように理論的に説明され、過去のパフォーマンスでも実証され、金融庁のレポートでも支持されている「長期・積立・分散」による資産運用は、なぜ、日本では普及していないのでしょうか。

一般的には、「日本人の金融リテラシーが低いからだ」「金融機関がそのような資産運用を顧客に薦めないからだ」といった説明がなされています。しかし、これほど明確に優れている「長期・積立・分散」による資産運用が広まらなかった背景には、より深刻で、より根本的な課題が横たわっているように思います。

次回は、「長期・積立・分散」による資産運用のメリットをより詳細に分析しながら、それが日本で認知されてこなった理由について考えたいと思います。

2017年2月現在のWealthNaviのリスク許容度3の推奨ポートフォリオの比率で投資した場合の過去シミュレーション

米国株(VTI)30.6%、日欧株(VEA)21.5%、新興国株(VWO)5.0%、米国債券(AGG)29.1%、金(GLD)8.8%、不動産(IYR)5.0%

1992年1月末に初回投資1万ドル、翌月(2月)から2017年1月まで毎月末に300ドルを定額積立投資

毎月末にリバランス実施

手数料(税別年率1%)控除後

分配金受取時やリバランス時にかかる税金は考慮していない

ETFの分配金は権利落ち日に再投資

ETF設定前の期間は、当該資産クラスに対応するインデックス等のデータを利用(ETF経費率を控除)

米国株:Wilshire 5000、日欧株:MSCI EAFE Index、新興国株:MSCI Emerging Markets Index、米国債券:Bloomberg Barclays US Aggregate Bond Index、金:LBMA Gold Price、不動産:Dow Jones U.S. Real Estate Index

Tomson Reuters Datastreamのデータに基づきWealthNaviにて作成