投資先進国の米国で、今最も注目を浴びている商品がETF(上場投資信託)です。米国ではETFが年率2ケタの成長率で伸びており、現在の純資産残高は280兆円。これは、日本のETF市場の14倍超。(1)コストを抑えた運用ができる、(2)リアルタイム取引ができる、(3)指値・成り行き注文ができる等、多くのメリットがあるETFですが、まだ日本の個人投資家にとってはなじみのある商品とはいえません。その理由は、手数料が低いため、証券会社が積極的に顧客に紹介してこなかったから。しかし、金融庁が「ETFは投資家の資産形成に有用な金融商品であり、今後十分に活用を検討していく」と公表するなど、今後、注目が集まることが予想されます。本連載では、最新刊『ETFはこの7本を買いなさい』(ダイヤモンド社)を上梓した世界No.1投信評価会社トップの朝倉智也氏が、ETFの何がおすすめなのか、その選び方・買い方、活用法等について、わかりやすく解説します。

米国では、ETFが 毎年のように2桁成長している

ここまでに、世界でインデックスファンドの存在感が高まっていること、 インデックス運用するにはETFが最強のツールであることをご説明してきました。

実は、インデックスファンドの存在感の高まりは、ETFの純資産残高の急増が一つの大きな要因になっています。今回は、なぜ今ETFが注目されているのか、投資先進国であるアメリカの状況を紹介しながら理由を探っていきたいと思います。

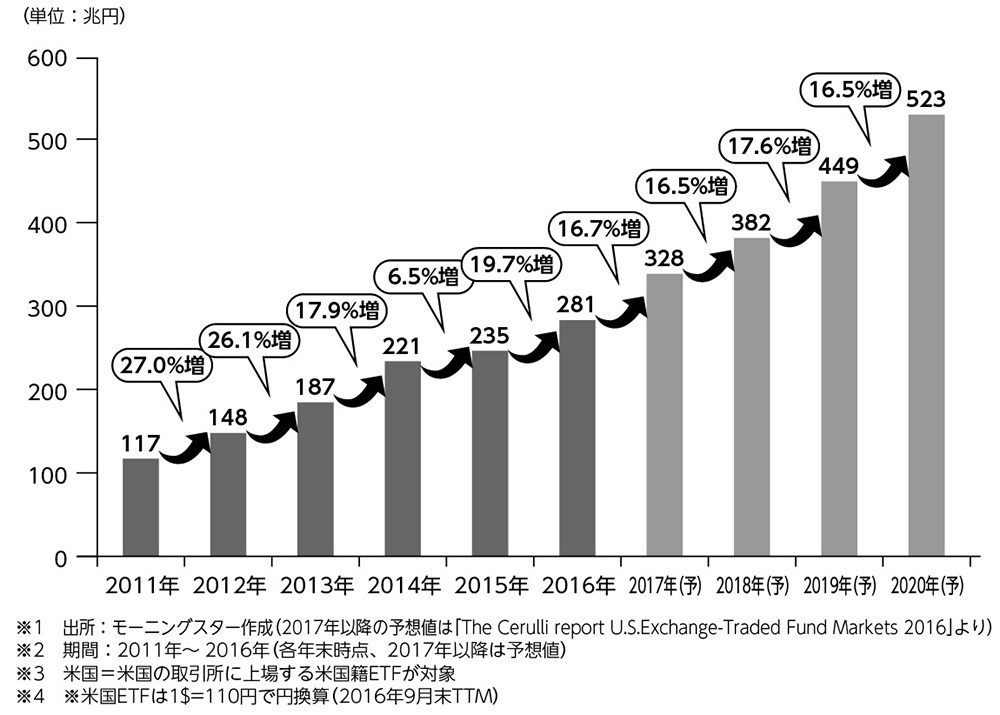

まずは下の図表をご覧ください。これは米国のETFの純資産残高の推移を示したグラフです。1ドル=110円で換算すると、2011年に117兆円だったETF残高は、2016年には281兆円にまで伸びています。伸び率を見ると、ほぼ毎年のように2桁成長を遂げていることもおわかりいただけるでしょう。

2017年以降も、このペースが衰える気配はありません。米国のセルリ社の予測によれば、今後もETFの残高は2桁成長が続き、2020年には523兆円に達すると予測されているのです。

金融商品で残高が2桁成長を続けるというのは相当なものです。過去にこのように勢いを増した金融商品はなかったと思います。つまり、ETFは金融業界で飛躍的な成長を見せている“期待の星”なのです。

ヘッジファンドの運用資産残高がETFに追い抜かれる

もう一つ、面白いデータをご紹介しましょう。富裕層や機関投資家などが資産運用の手段として活用する金融商品に「ヘッジファンド」があります。ヘッジファンドとは、様々な投資対象、運用戦略を駆使して「絶対収益」を追求するファンドです。

一般的に、ヘッジファンドは最低で数億円、または数十億円程度からしか買えませんし、手数料も決して安くはありません。それでも、相場が上昇しても下落しても、多額の資産を運用する投資家から根強いニーズがあります。

特にリーマン・ショック以前、ヘッジファンドは年々、運用資産残高を拡大させてきました。

しかしリーマン・ショックの際は、想定外の相場の急落に対応することができずに運用成績が悪化したヘッジファンドも少なくなかったのです。

「どんな市場環境でも収益の獲得を目指す」ことにヘッジファンドの価値を感じていた投資家たちは、期待を裏切られることになりました。その結果、2008年にはヘッジファンドの運用資産残高は急減しました。

その後、ヘッジファンドの運用資産残高は回復傾向にあります。

しかし、本当にヘッジファンドに高いコストを払う意味があるのかどうか、リーマン・ショック以前より懐疑的になっている投資家は増えているように思います。

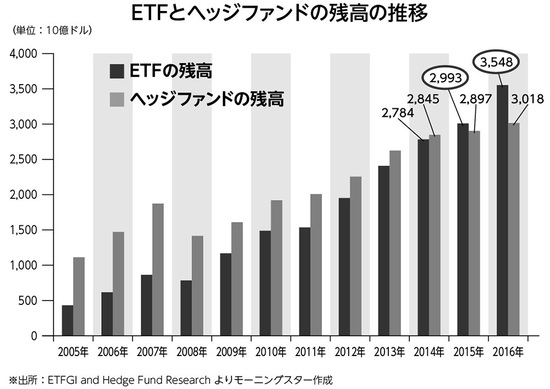

このような環境下、2015年、米国ではヘッジファンドの運用資産残高がついにETFに追い抜かれてしまいました。そして2016年には、その差は下図のようにさらに拡大しています。

これは資産運用の世界におけるETFの存在感を示す、象徴的な出来事だと思います。

それだけ、低コストで運用できるETFという金融商品に対して、高い価値を見いだす投資家が増えているのです。

投資先進国の米国では、個人投資家がETFを買っている

米国では存在感が日増しに大きくなっているETFですが、実際にETFを買っているのはどんな人なのでしょうか。参考になるのが以下のデータです。これは米国のETFについて、投資家別の保有比率を示したグラフです。

50%以上を占める「投資アドバイザー勘定」というのは、たとえばIFA(Independent Financial Adviser、独立系金融アドバイザー)が個人投資家に販売したETFなどのことです。

米国では、個人向けに投資に関するアドバイスをする専門家が、投信やETFの販売経路として大きな役割を担っています。

彼らは顧客から預かる資産運用残高に応じた報酬を受け取るので、顧客の資産を増やすことが自分の収入をアップさせることに直結しているのが、米国のIFA(独立系金融アドバイザー)の特徴といえます。

ちなみに日本の場合、金融商品を販売する金融機関は、販売手数料が主な収益源になっています。

顧客が買った投信などを次々に売却させて別の投信を買ってもらう、いわゆる「回転売買」のほうが儲かる仕組みになっているため、販売員の多くは、顧客の資産を長期的に増やすという視点が欠けてしまいがちだといえるでしょう。

こうした日本の状況と比較すると、米国では顧客とIFAの利害が一致していること、そして「顧客の資産を増やす」という点にIFAが注力している結果としてETFが売れていることは、注目に値すると思います。

IFAは、顧客のポートフォリオを組む際、パフォーマンスを上げるために低コストなETFをどんどん活用しているのです。

約24%を占める「プライベートバンク口座勘定」というのは、いわゆる富裕層から億円単位のまとまった資金を預かるプライベートバンクが保有している分です。富裕層の資産の運用先としても、ETFが存在感を高めていることがうかがえるでしょう。

こうしたデータからは、投資先進国であるアメリカでは個人が積極的にETFを活用し、資産運用をしている姿が垣間見えます。

ETFの魅力を熟知する米国の個人投資家

では、米国の個人投資家はなぜETFを選んでいるのでしょうか?

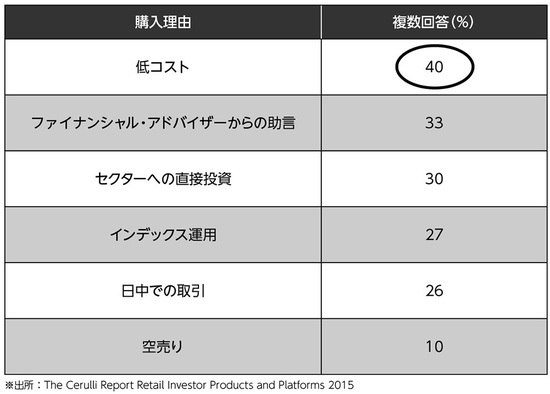

「ETFを購入する理由」について訊ねたアンケート(複数回答)の結果を見てみましょう。下の図表をご覧ください。

多くの個人投資家が挙げているのは、やはりETFが「低コスト(40%)」であるということです。

このほか、先ほどご紹介したIFAのような「ファイナンシャルアドバイザーからの助言(33%)」を受けてETFを選んだという人も多いようです。

「セクターへの直接投資(30%)」というのは、ETFは品揃えがきめ細かく、一般の投資信託ではなかなか難しいような、特定業種や特定地域への投資が簡単にできることを評価しているということでしょう。

アクティブではなく「インデックス運用(27%)」であること、「日中での取引(26%)」や「空売り(10%)」が可能であり機動的な運用ができることを評価している層もいます。

こうして見ると、米国の個人投資家はETFが持つ魅力を非常によく理解して活用しているようです。

モーニングスター株式会社代表取締役社長

1966年生まれ。1989年慶應義塾大学文学部卒。

銀行、証券会社にて資産運用助言業務に従事した後、95年米国イリノイ大学経営学修士号取得(MBA)。同年、ソフトバンク株式会社財務部にて資金調達・資金運用全般、子会社の設立および上場準備を担当。

98年モーニングスター株式会社設立に参画し、2004年より現職。

第三者投信評価機関の代表として、常に中立的・客観的な投資情報の提供を行い、個人投資家の的確な資産形成に努めるとともに、各上場企業には、戦略的IR(Investor Relations:インベスター・リレーションズ)のサポートも行っている。他にSBIグループ各社の重要な役員を兼任する。

著書に『〈新版〉投資信託選びでいちばん知りたいこと』『一生モノのファイナンス入門』(ダイヤモンド社)、『マイナス金利にも負けない究極の分散投資術』(朝日新聞出版)、『「iDeCo」で自分年金をつくる』(祥伝社)などがある。

※次回は、7月7日(金)掲載予定です。