正当な買収価格を支払う

RBM型M&Aは株主価値の成長率を最も効果的に引き上げるという我々の主張からすれば、概してRBM型には過少に、かたやLBM型には過剰に支払っているというのは何とも皮肉である。

M&Aに関する文献のほとんどが過剰な買収価格を支払うことに警鐘を鳴らしているのも、もっともなことである。多くの経営者は買収熱に浮かれて、コスト上のシナジーだけでは説明できない価格をLBM型に支払ってきた。この種の案件では、買収によって得られる利益への影響を計算したうえで被買収企業の価値を判断するのがきわめて重要である。

買収企業が、被買収企業の価値以下の対価を支払うと、株価は上昇するだろう。とはいえ、緩やかに上昇するカーブ──WACC(ワック)(加重平均資本コスト:当該企業の資本構成を反映した資本調達コスト)を表しており、たいていの企業がだいたい8%である──を描きながら、若干の高値になる程度にすぎない。

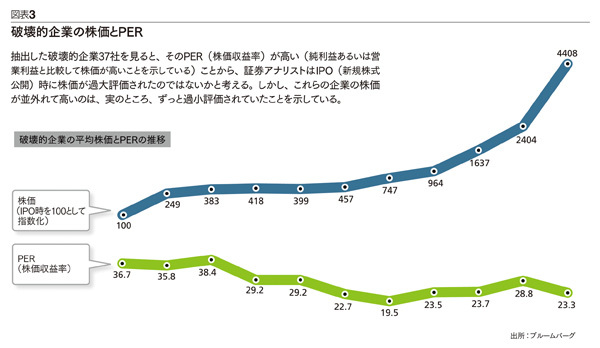

対照的に、図表3「破壊的企業の株価とPER」を見てほしい。これは、上場後の10年間、破壊的企業だったと考えられる37社の平均株価と平均PER(株価収益率)それぞれの推移を示したものである。

図表3「破壊的企業の株価とPER」

図表3「破壊的企業の株価とPER」拡大画像表示

この企業群の年平均PERは、過去の水準よりもはるかに高く、そのため証券アナリストは、株価が過大評価されていると考えた。しかし、IPO(新規株式公開)時に、これら企業の株式を購入し、その後10年間保有した投資家は、年46%という驚異的な利益にあずかることになった。言い換えれば、PERは高水準だったにもかかわらず、ずっと過小評価されてきたのである。

企業の株価が適正かどうかの判断を担当する証券アナリストは、適切な比較対象を探すのに苦労する。LBM型M&Aの場合、適切な比較対象は同業界で類似製品を生産している企業である。しかしRBM型M&Aの場合、このような比較対象と比べて破壊的企業の株価は過大評価されているように見えるため、ビジネスモデルを刷新するためにまさしく必要な企業を買収候補から外してしまう。実際、破壊的企業の適切な比較対象は、他の破壊的企業であり、しかも業界を問わない。

つまるところ、買収の適正価格は売り手(被買収企業)が決められる類のものではなく、ましてや最高値で応札する買い手(買収企業)を探す投資銀行などもいない。買収価格は買収の目的によって左右される以上、適正価格を決定できるのは買い手だけである。