円高はどこまでいくか。昨今日本の企業や投資家から切実にこの直接的な質問が多い。その中でPPP(購買力平価)を引き合いに「100円あたりが落ち着きどころか」という問いがまた多い。実は、PPPは中短期相場を論じるにはなじまない。

PPPとは、為替レートは各通貨の財・サービスの購買力が等しくなるように決まるとの考えから算出される為替の理論値だ。

ペットボトル飲料が日本で100円、米国で1ドルなら、この飲料を介して1ドル=100円。次に日本で100%インフレで同飲料が200円になり、米国で0%インフレで1ドルのままなら、1ドル=200円となる。

現実の財は、ペットボトル飲料のみではない。PPPは通常、各国のCPI(消費者物価指数)、PPI(生産者物価指数)、GDP(国内総生産)デフレーター等の物価指数の内外比として算出される。

ただし、貿易を通じた内外物価の調整は限定的かつ緩慢にしか進まないため、PPPは為替の長期的趨勢を説明するものとされるが、10、20年の長期では物価指数も貿易財も中身が変わってしまう。

PPPは中短期相場を語るにはあまりに大ざっぱな尺度だ。ところが大ざっぱさ故に、中短期で相場が動くと、物価指数の種類や基準時点を換えて、値頃感に合う移動平均のような別のPPPに算出し直し、くら替えするのが市場の常である。

2011年のドル円=75~80円当時、85~90円のPPIベースPPPが主流だった。13~14年の安倍相場の下、多くの専門家がこのPPPから20%超の上伸は起こり得ないと予想上限105~108円の論陣を張ったが、120円超へ上抜けた。ここでこのPPPは棄却され、16年のドル円反落時にはOECD(経済協力開発機構)算出PPP(当時105円)が流布された。

過去にドル円はPPPを収斂点というより、単に通過点のように変動してきた。ドル円がPPPからいつどこまで乖離するかは、中期循環変動として分析すべきものだ。例えば14年、米景気はまだ中盤、日本銀行も緩和拡充の途上との循環認識から、ドル円は当時のPPPプラス20%上限説を大きく超えて上伸すると判断した。

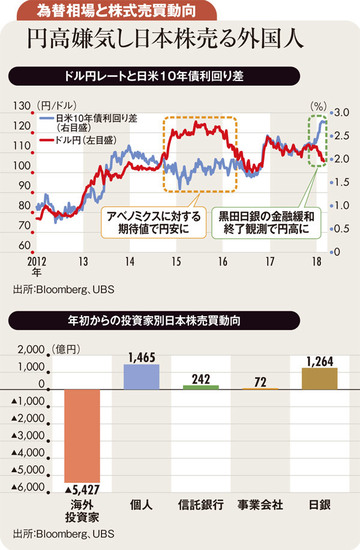

今後をどう読むか。先の米株ショック後、ドル円の国内需給は短期的に105~100円方向に傾いている。中期では、米株価に過度な動揺がないなら、19年までさらに6回予想の米利上げが、ドル円を105±5円圏で支える下地になり得る。

ただし、米景気のピーク感とともに19年以降のドル円は一段安を見込む。安倍相場からの揺り戻しで昨今主流のPPPを超えて90円台に入ると、次は長年日本で人気の変動相場制開始の1973年を基点とするPPIベースPPP(現行93円)あたりに目が移ろう。