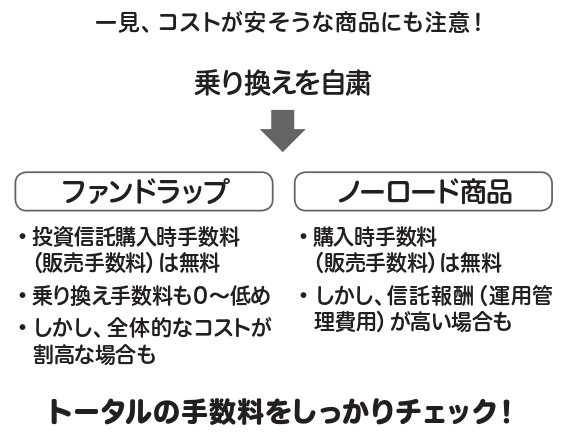

表面上は「乗り換え問題」はクリアされている

ファンドラップ

ファンドラップについて、もう少し詳しく見ていきましょう。

ある商品の説明が記載されている広告には、大きく表示されている手数料は「ラップ・フィー」のみの表示です。

しかし、実際にはそれ以外に、投資信託(=ファンド)の信託報酬もかかるのでした。

具体的な信託報酬の水準もわかりにくく表示してあり、知らなければお客様が「誤解をしてしまっても仕方ない」説明資料もありました。

ファンドラップは投資信託の「乗り換え営業」問題を、次のように表面上はクリアしています。

1.スタート時の(高い)投資信託の購入時手数料がない

2.ファンド乗り換え時に、投資家が(投資信託の)購入時手数料を払う必要がない(乗り換え手数料がない)

1の運用スタート時に投資信託の購入時手数料を払う必要がないというのは、他の高い手数料を支払う投資信託と比べて、スタート直後の運用元本の大幅な目減りは解消されています。その点は従来の一般的な投資信託運用よりもメリットがありますね。

しかし、ファンドラップならば全てスタート時に購入時手数料を払う必要がないかと言うと、そうではありません。

ある金融機関のファンドラップではスタート時に1%+税の「ファンドラップ」の購入時手数料がかかるものもありました。

投資信託の3%の購入時手数料よりは安価ながら、ファンドラップを導入する時に購入時手数料を支払わなければならないものもあるのです。

これで負担するコストは終わりではなく、これ以外にラップ・フィーと「隠れコスト」の投資信託の信託報酬がかかります。