マイホーム上限額は

「借入可能年数×年収の20%+頭金」

日本の企業の一部では、55歳頃から給料が2割前後減ります。

60歳定年制に移行した1990年代の法改正が元々のきっかけでした。それまでは55歳定年を前提に給料等を計算していましたが、5年延長が義務化されたことで会社の経営が圧迫され、苦肉の策でこうなったのです。

さらに、2013年の高年齢者雇用安定法の改正によって、65歳までの継続雇用が義務付けられましたが、会社の財務を圧迫するので60歳以降の給料は半減します。維持費用が70歳まで延長されれば、もっと減るかもしれません。

たとえば、40歳の人が30年間の住宅ローンを組んだとしましょう。この場合の完済年齢は70歳ですが、70歳まで同レベルの収入を維持し続けることは難しいです。

30年ローンの折り返し地点となる55歳時点で給料が2割減ると、住宅ローン返済に充てていたぶんの給料の2割がそのままそっくり消えてなくなります。

60歳で給料が半減すれば、年収の「4割」をローン返済に充てることに。その頃にはマイホームも老朽化して修繕費がかさむので、収入の大半が住宅費となります。退職金は老後のための命綱なので当てにしてはいけません。

このように、年収の5倍とか、収入の2割で返済できるといった単純計算ができないところがマイホーム購入の難しいところです。

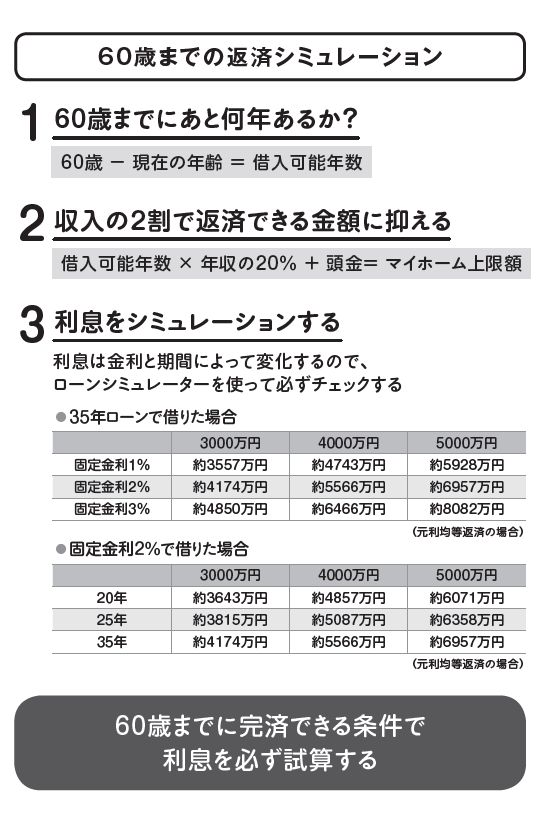

では、具体的にどうすればよいのか? 答えは逆算すること以外にはありません。まず、どんなに長くても60歳までに完済するようにしてください。老後破産して家まで失うなんてしゃれにもなりません。だから、60歳までの年数が借入可能年数となります。

そのうえで、2の基準を当てはめます。

「借入可能年数×年収の20%+頭金」が、マイホームに充てられる上限額です。そして、その上限額で買えるような1の適正価格の物件を選ぶことが鉄則となります。

なお、この場合の「借入可能年数×年収の20%」には、借入元本と借入利息の両方が含まれます。利息は金利と期間によって変化するので、必ずローンシミュレーターを使って試算してください(インターネットで検索すると見つかります)。