為替のヘッジコストと信託報酬を合わせると、

リターンがマイナスになってしまうケースも

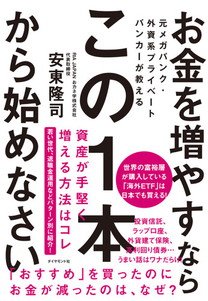

安東隆司(あんどう・りゅうじ)

安東隆司(あんどう・りゅうじ)RIA JAPAN おカネ学株式会社 代表取締役 CFP、日経CNBCなどTVコメンテーター、海外ETF専門家、立教セカンドステージ大学講師 三菱UFJ銀行で17年、三菱UFJメリルリンチPB証券(出向)、ソシエテ・ジェネラル信託銀行勤務という、メガバンク、外資系証券・信託銀行で約26年の勤務を経験。その後半はプライベートバンカーを務め金融商品の運用について熟知。販売手数料(コミッション)を目的にしない、世界的潮流である「預かり資産管理」(フィーベース)のビジネス(RIA)を行う、独立系・投資助言業(内閣総理大臣登録)を2015年立ち上げる。著書に『個人型確定拠出年金iDeCoプロの運用教えてあげる!』(秀和システム)など。WEBサイトhttps://ria-japan.co.jp/

A:信託報酬が高い商品

運用がよくわからない人が、結果的に信託報酬の高コストの「バランス型」を選んでしまっているケースが多いのは特に残念です。つみたてNISAのインデックス型の場合では、信託報酬が0.17%程度から0.54%程度までに抑えられています。

しかし、確定拠出年金iDeCoの場合では、金融機関のバランス型の選択肢にインデックス型がなく、アクティブ型のみしかない金融機関もあります。その金融機関のラインナップではバランス型のコストが1.10%程度から1.67%程度となっていました。バランス型といってもコストの違いがこれだけあるのです。

ある、バランス型に分類されている投資信託では、信託報酬が2.21%程度といった高いコストのものもあります。

B:債券の割合が多いバランス型

債券の割合が多く、信託報酬が高いバランス型投資信託には注意が必要です。

日本債券部分のリターンを0.30%、コストである信託報酬が1.78%だとすると、債券に投資した運用成果は、

リターン0.30%-信託報酬1.78%=マイナス1.48%

となります。

「コストに対するリターンが見合っていない」事例です。為替リスクを取りたくない。できるだけ安定運用で、というようなリスクの選択をした場合に「全体の70%を日本債券で運用」される可能性があるのです。

その場合、全体の70%×-1.48%=マイナス1.036%のマイナス部分を、残り30%の株式運用等で取り返す必要が出てきます。投資を行って、わざわざマイナスになるような仕組みを導入するべきではありません。

この場合でいえば、30%に当たる部分だけを株式のインデックス型投資信託で運用して、70%を預貯金にしておいた方がリターンは良くなります。

C:為替ヘッジコストが高く、リターン不十分な商品の場合

これも同様です。為替リスクを嫌う結果、為替ヘッジコストをかけて外国債券を運用しているような場合も考えられます。低金利下の経済環境では、外国債券といえども高いリターンが望めない時期があります。

為替のヘッジコストと信託報酬を合わせるとリターンがマイナスになる場合、もっとひどいケースでは、そもそも為替のヘッジコストがリターンを上回る、マイナスのリターンを生み出す仕組みになってしまっている場合も考えられます。

バランス型が便利だと思っている人が多いですが、コストや資産配分を理解して選ばないと、コストに見合ったリターンが得られないケースがありますので、くれぐれも注意が必要です。

自分で株式と債券の割合をよく考えて運用するならば、不確定要素の多い「バランス型」を選ばなくても良いと思います。