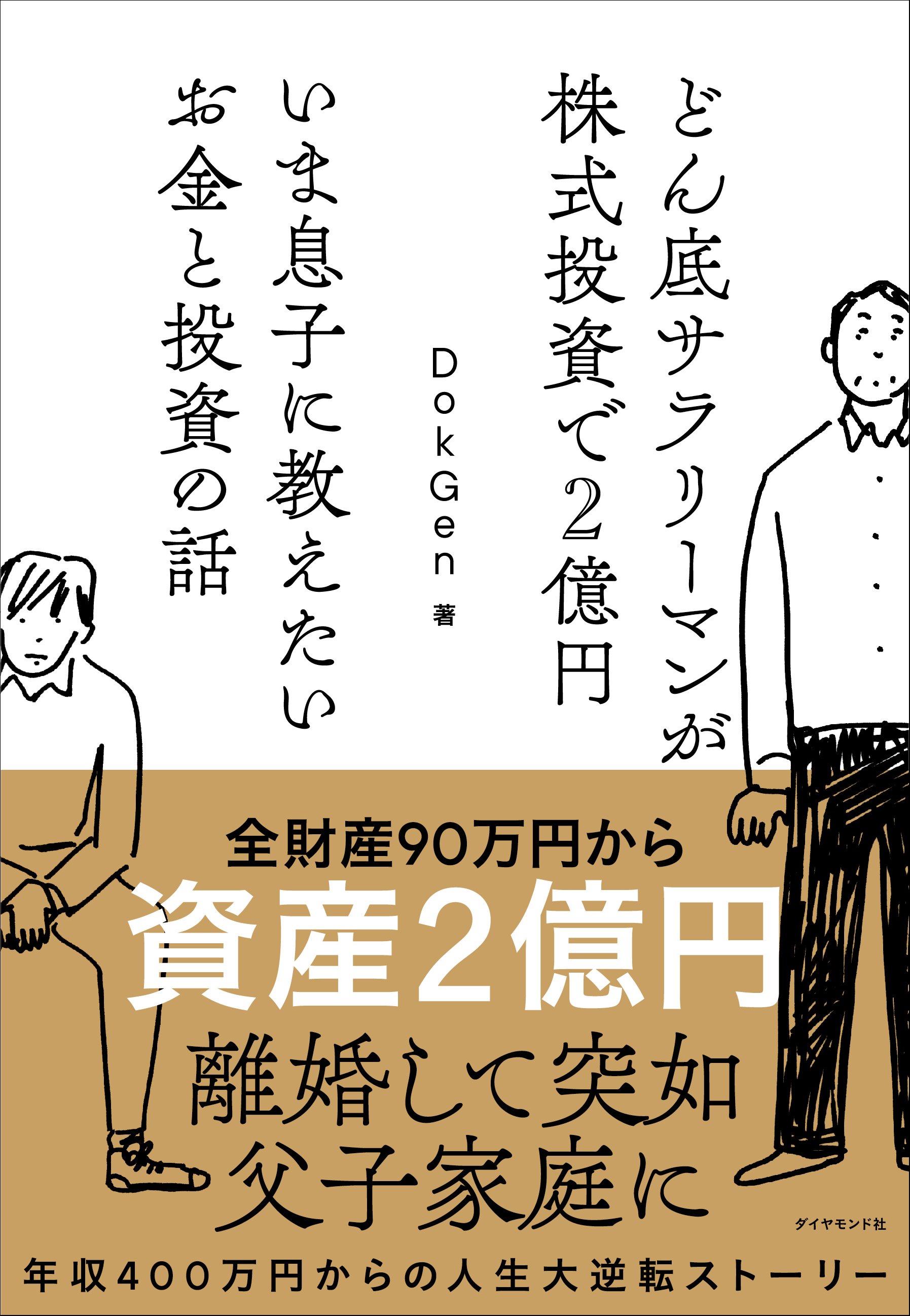

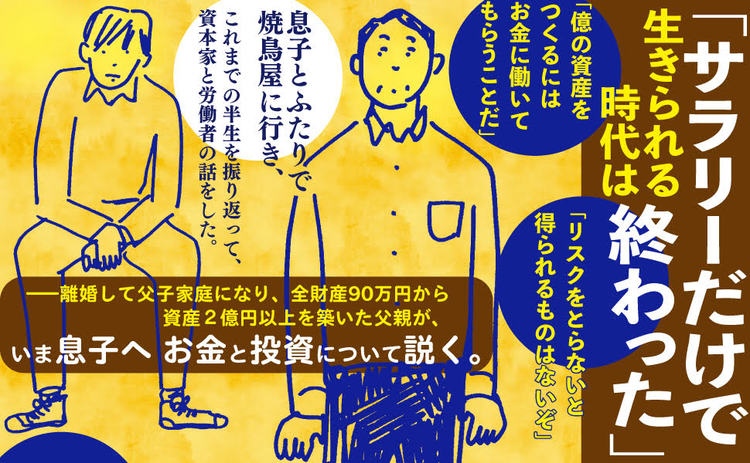

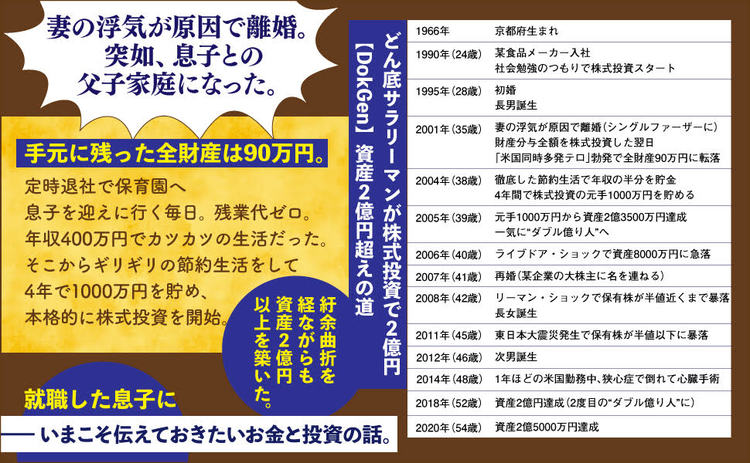

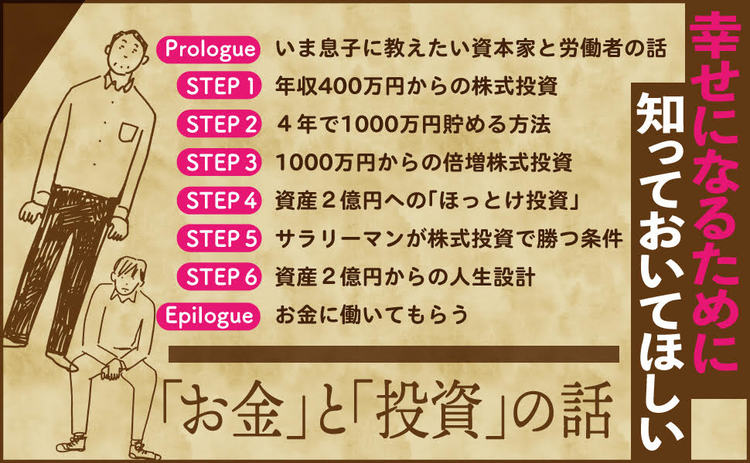

妻の浮気が原因で離婚。突如、5歳の息子との父子家庭になった。手元に残された全財産は90万円。定時退社で保育園へ息子を迎えに行く毎日で、残業代ゼロ。年収400万円で、カツカツの生活だった。ギリギリの節約生活で、4年で1000万円を貯め、本格的に株式投資を開始。紆余曲折を経ながらも某企業の大株主になり、資産2億円以上を築いた。その投資術を初公開。いま息子へお金と投資の話を伝授する『どん底サラリーマンが株式投資で2億円』。

Photo: Adobe Stock

Photo: Adobe Stock

人生ではリスクを負ってでも

勝負すべきときがある

資産2億円超えの原動力の1つになったのが「信用取引」だ。

信用取引を利用すると、資産評価額の3倍程度までレバレッジを効かせて投資できる。

これは、銀行における信用創造と同じように、資本主義の国に生まれた日本人に与えられたギフト(贈り物)のようなものだと自分は思っている。

このギフトは幸せへの扉を開いてくれるケースもあれば、意に反して不幸への扉を開いてしまうケースもある。

儲けが3倍になる可能性がある半面、損失が3倍に膨らんでしまう可能性もあるのだ。

そのため株式投資関連の書籍の多くでは、信用取引は手を出すべきではない投資スタイルの筆頭に挙げられることが多い。

確かに株式市場で堅実に資産を増やしたいなら、信用取引に手を出さなくて済む。

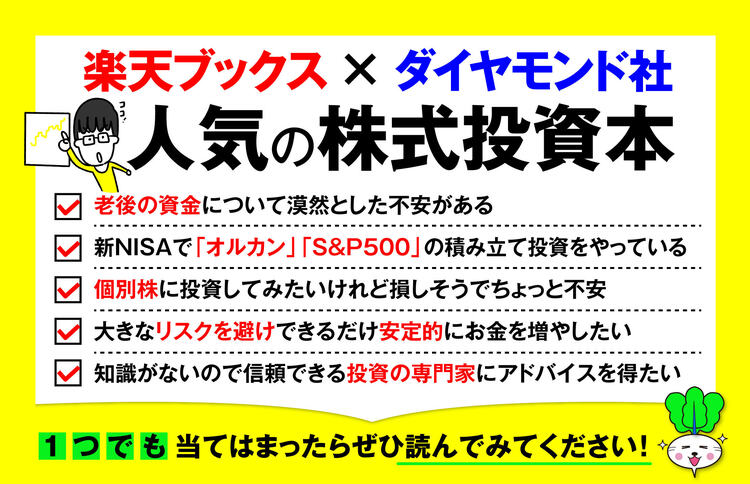

日経平均や米国のS&P500などに連動しているインデックス投信を買って、年率4%で回せたら満足というのであれば、信用取引など活用せず、保有資金だけで株式を買う現物取引のほうが安全かつ確実だ。

しかし、資産規模がまだ小さな段階で、資産を大きく増やしたいのならば、信用取引は有効な手段だ。自分も活用した。確かにリスクをともなうが、リスクなくして資産1億円を超えるようなリターンは期待できないと考えたのだ。

2006年のライブドア(マネックス)・ショックまでは信用取引をしていた。

それも「信用二階建て」と呼ばれる取引。これは、現物取引で保有している銘柄を信用取引でも買う行為だ。

リスクが高すぎるとして、信用二階建て取引を禁止しているネット証券もある。

自分は信用二階建てのおかげで軍資金1000万円をいったん2億3500万円まで増やせたのだが、ライブドア(マネックス)・ショックの局面では信用二階建てが裏目に出て資産が8000万円まで激減した。

それからは信用取引を一切やめており、現物取引のみを行っている。

原資が8000万円もあれば、信用取引でレバレッジをかけなくても資産1億円突破は十分に狙えると考えたからだ。

最初から安全運転を心がけて、リスクをともなう信用取引に手を出さなかったとすると、短期間で軍資金1000万円が(大暴落後でも)8000万円まで増えることはなかった。

リスクをどれだけとれるかは目的や資産に応じてケース・バイ・ケースだし、投資家人生のステージによっても異なる。

それでも「信用取引は絶対NG」と頑なに思い込んでしまうのは、自分は間違っていると思う。

もちろん信用取引を手放しですすめているわけではない。

プラス面とマイナス面を理解したうえでリスク管理の方法を学び、ステージに応じて使うか・使わないかを自分で判断することが欠かせない。

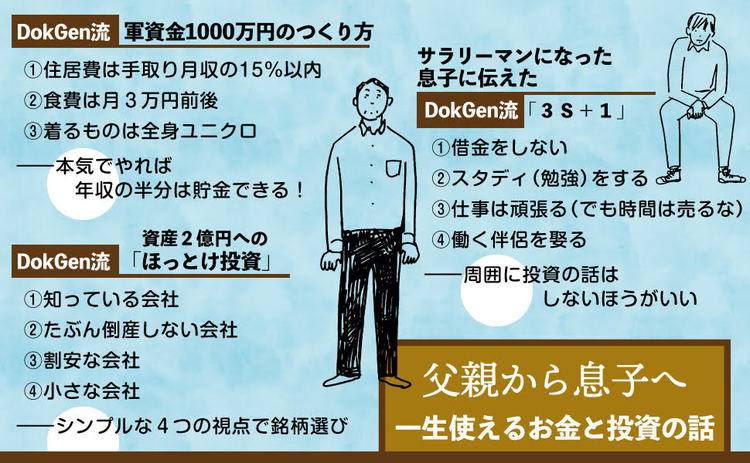

すでに触れたように、自分の株式投資には、(1)徹底した節約で軍資金1000万円を貯める、(2)リスクを背負って信用取引を活用しながらの「ハイリスク投資」、(3)集中&超長期保有の「ほっとけ投資」──という3つのステージがあった。

このうち信用取引がプラスに作用したのは、ステージ(3)の「ハイリスク投資」のみ。

当時、信用取引の委託保証金維持率は200%をキープしていたと記憶する。

つまり、決して過剰なリスクをとったわけではないのだ。

それでもライブドア(マネックス)・ショックで全保有銘柄が3日連続ストップ安となったときは、吐き気をもよおすほどの恐怖感を抱いた。

少なくとも信用取引のリスクと自分の許容範囲を把握し、信用取引の使い方をしっかりと理解してから挑むことだ。

そこを慎重に見定めて、信用取引を選択肢の1つとして頭の片隅に入れておくのもいいだろう。

息子よ、人生ではリスクを負ってでも、勝負すべきときがあるのだ。