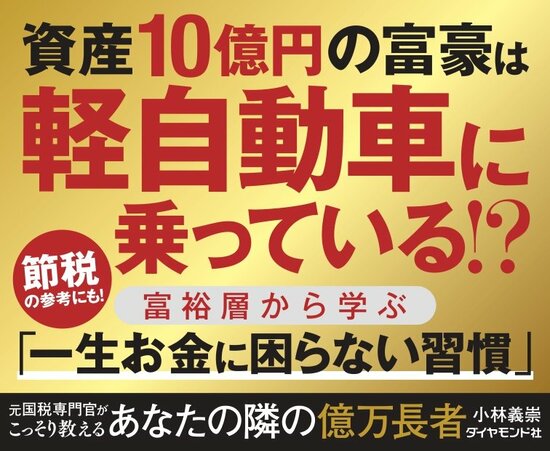

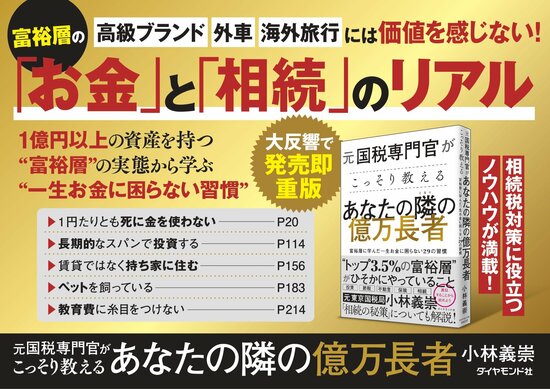

経済的に恵まれない母子家庭に育ち、高校・大学は奨学金を借りて卒業。そのため、1000万円に迫る“奨学金という名の借金”を背負うことになった。そこで、郷里に母を残して上京、東京国税局の国税専門官となった。配属を希望したのは、相続税調査部門。「どうすればお金に悩まされずに済むのだろう?」と考え「富裕層のことを知れば、なにかしらの答えを得られるのではないか?」と思い至ったからだった。国税職員のなかでも富裕層が相手となる相続税を担当するのは、たった1割ほど。情報が表に出てくることはほとんどない。10年ほど携わった相続税調査で、日本トップクラスの“富裕層のリアル”に触れた『元国税専門官がこっそり教える あなたの隣の億万長者』(ダイヤモンド社)の著者が、富裕層に学んだ一生お金に困らない29の習慣を初公開する!

あることの代わりに生命保険を活用

【前回】からの続き 富裕層にとって大きな悩みが、遺産をどうやって分配するかという問題です。遺産分割はどうしても感情が絡む話なので、争いになるおそれがあります。

本来は、そうならないように遺言書を作成するのがいちばんなのですが、そうはいっても実際のところ、気軽に作成できるものではありません。そこで、相続に対する備えを意識する富裕層は、「遺言」の代わりに生命保険を活用しているのです。

特定の家族にお金を渡す手段

たとえば、家族のなかの特定の誰かに財産を残したいとしましょう。そのとき、生命保険を活用すれば、受取人を指定するだけで、自分が望む家族に確実にお金を渡すことができます。

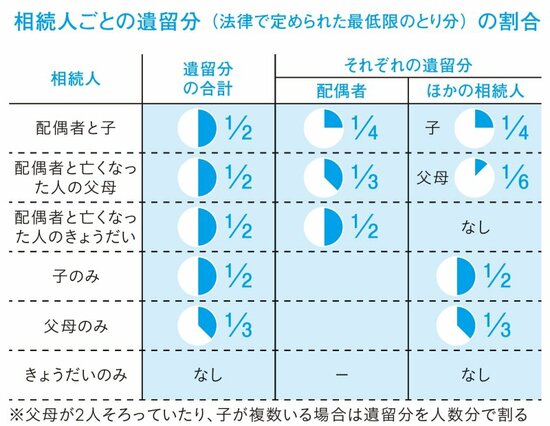

また、生命保険は遺産分割のトラブルにつきものの「遺留分の問題」を防ぐうえでも役立ちます。遺留分とは、法定相続人に認められた相続財産の最低限のとり分のことで、法定相続人の構成によって決まります。

「遺留分の問題」を解消する手立て

たとえば、子2人が法定相続人という場合、それぞれ4分の1ずつの遺留分が認められます。ということは、片方が4分の3以上の財産を相続したら、ほかの相続人の求めに応じて財産を渡す必要が出てきます。

そのため、長男と次男の2人が相続人となる家庭であれば、亡くなった被相続人が「全財産の1億円を長男に残す」と遺言を残したとしても、遺留分として最低2500万円は次男に渡さなくてはいけないということです。

ピンポイントでお金を渡す?

ここで登場するのが、死亡保険です。実は、遺留分は「被相続人が死亡した時点の相続財産」の金額を基準に計算されます。そのため、生命保険の金額は遺留分の計算には基本的に入りません。つまり、生命保険を使えば、「より多くの現金を渡したい」と思う家族に、きちんとお金を渡せるようになるということです。

日本で、きちんと遺言を残すケースは少ないといわれています。たしかに、富裕層の相続税申告を見ても、遺言があるケースは少数派でした。この背景には、物事を曖昧にしておきたい日本人特有のメンタリティがあるように感じます。

遺産相続に便利なツール

誰か特定の人を選んで財産を残すのではなく、できるだけ平等に機会を与えたいという意識があるのではないでしょうか。とはいえ、内心では生前に世話をしてくれた家族や、収入が少ない家族により多くお金を残したくなることもあるでしょう。

そうしたときに、生命保険であれば、受取人を指定するだけなので便利なのです。【次回に続く】

※本稿は、『元国税専門官がこっそり教える あなたの隣の億万長者』(ダイヤモンド社)より一部を抜粋・編集したものです。