写真はイメージです Photo:PIXTA

写真はイメージです Photo:PIXTA

鉄道各社にとってコロナ禍からの回復の総仕上げであり、反転攻勢の第一歩となる2023年度。既に各社の2022年度決算が発表されて1カ月ほど経過しているが、今期の動向を踏まえながら、大手私鉄の決算と今年度業績予想を見ていこう。(鉄道ジャーナリスト 枝久保達也)

大手私鉄15社が

コロナ後初の黒字決算

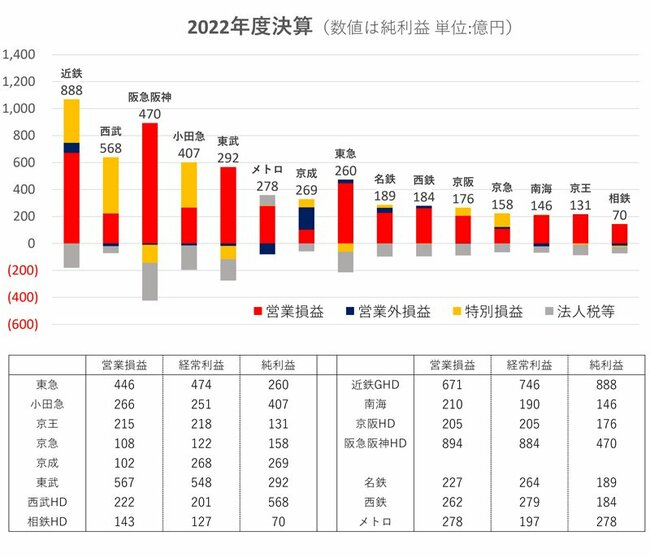

2022年度決算はコロナ後、初めて全15社が経常黒字、最終黒字となった。親会社株主に帰属する当期純利益が最大だったのは近鉄グループホールディングスの約888億円。次いで西武ホールディングスが約568億円、阪急阪神ホールディングスが約470億円で、小田急電鉄が約407億円、東武鉄道が約292億円と続く。

一方、経常利益は阪急阪神HDが約884億円で最大。次いで近鉄GHDが約746億円。続いて東武鉄道が約548億円、東急が約474億円、西鉄が約279億円だった。

阪急阪神HDのセグメント別営業利益を見ると、都市交通セグメントが約224億円、不動産セグメントが約279億円、エンタテイメントと旅行セグメントの合計が約279億円と満遍なく利益を上げており、全体で見てもコロナ前の2018年度比で80%の水準まで回復した。

近鉄GHDの利益を押し上げたのは昨年7月に連結子会社化した国際物流会社、近鉄エクスプレスだ。コロナ禍で海上輸送の需要が急激に高まり、運賃が高騰した。その結果、それまで船で運んでいた貨物が、納期を優先し運賃格差が小さくなった航空貨物に流れ込み、空前の活況となった。近鉄GHDは連結子会社化にともない、国際物流セグメントを新設して約233億円の営業利益を計上した。

また2020年度、2021年度は営業赤字だった運輸セグメントが約131億円の黒字に転換した。不動産セグメントは前期のオフィスビル証券化による売却収入の反動と、ホテル資産の売却により賃貸収入が減少したことで減益となったものの、それ以前の利益水準はほぼキープしている。

この他、特筆すべきは近鉄GHD同様、国際物流部門を有する西日本鉄道だ。2018年度に約28億円だった同セグメントの営業利益は、2021年度は約115億円、2022年度は約171億円まで急拡大し、経常利益、純利益ともコロナ前を大きく上回った。

なお特別利益を見ると、固定資産売却益約805億円を計上した西武HDが約419億円(固定資産売却益約805億円)、同約428億円を計上した小田急が約336億円、近鉄エクスプレスの連結子会社化に伴い段階取得に係る差益約475億円を計上した近鉄GHDが約323億円を計上した。