Photo:PIXTA

Photo:PIXTA

2次取得、すなわち買い替えにおいては、最初に買った家をいかに活用するかが成否を分ける。例えば、今住んでいる自宅(郊外の一戸建て)を売却し、分譲マンションに住み替える場合、果たして、幾らの物件なら購入可能なのか。特集『終の住み家の選び方』(全21回)の#1では、実現可能な予算設定のシミュレーション方法を伝授しよう。(ダイヤモンド編集部論説委員 深澤 献)

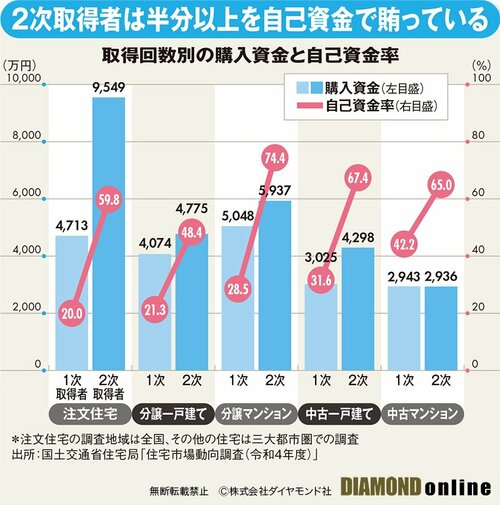

住宅の2次取得者は

大半を自己資金で賄っている

人生最後の大きな買い物となるかもしれない“終の住み家”選び。必要な老後資金をいたずらに取り崩すことなく、いかに理想の住まいに移れるか――。ここで資金戦略を誤ると老後破産の憂き目に遭う懸念がある。

持ち家比率が高い日本にあっては、今の自宅をどう活用するかが最も大きなテーマになるだろう。ここでいう自宅とは、“親の実家”と置き換えてもいい。

国土交通省の「住宅市場動向調査(令和4年度)」によると、初めて住宅を取得する“1次取得者”は、注文住宅、分譲マンション、中古戸建て、中古マンションなど全ての住宅形態において30代が最も多い。

しかし、2次取得者の大半となると50代以上で、平均年齢を見ても、注文住宅は59.9歳、分譲マンションは58.1歳。60歳前後が「買い替え適齢期」となっている。そして2次取得者は、新たな住まいの購入資金の半分以上を自己資金で賄っている。

例えば注文住宅の購入者の場合、1次取得者の平均購入額は4713万円でそのうち自己資金は20.0%であるのに対し、2次取得者は平均購入額が9549万円と跳ね上がる上、自己資金は59.8%となっている。この傾向はどの住宅形態でも同じで、分譲マンションでも1次取得者の自己資金率が28・5%であるのに対し、2次取得者は74.4%だ。

2次取得、すなわち買い替えにおいては、最初に買った家をいかに活用するかが成否を分ける。次ページでは、老後破産を回避するために、住み替え物件の予算上限をどう求めるか。今住んでいる自宅(1000万円のローンが残った郊外の一戸建て)を売却し、分譲マンションに住み替えた場合、果たして幾らの物件なら購入可能なのかの試算方法を伝授する。