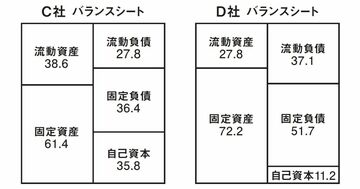

正解:Jリートの仕組みはR。Qは一般の株式会社の仕組み

Jリートの平均利回りが高い理由

株式会社の場合、利益からまず法人税が差し引かれます。さらに内部留保等が引かれ、残った分が配当金として株主に支払われます。

これに対し、Jリートでは、利益の原則90%以上が法人税なしで、投資主(投資家)に支払われます。

利益から差し引かれるものが少ない分、Jリートのほうが利回りが高くなります。

不動産への小口投資を可能にしたリート

リートとは何か、よくご存じない方もいらっしゃると思いますので、基礎的なことを説明します。

リートは、不動産への小口投資を可能にした「不動産投資信託」です。

個人投資家が不動産に投資する場合、ワンルームマンションからアパート1棟までさまざまな投資対象がありますが、かなり大きな金額が必要です。資金規模の制約から、個人投資家が直接投資できる対象は限られます。

ただし、リートを通じて投資すれば、都心一等地の大型ビルに投資することもできます。

リートのしくみ

リートのしくみ

一等地の大型ビルにテナントが集中し、競争力のないビルからテナントが流出する「不動産の二極化」が顕著にみられる時代になりました。投資するならば、一等地の大型ビルに投資したいと考えます。

ところが、リートが普及するまで、一等地の大型ビルに投資するには何百億円という規模の資金が必要でした。

個人投資家の不動産投資では、小口で投資できるマンションなどが中心になり、大型ビルへの投資は困難でした。

リートの普及によって、状況が変わりました。今では、小口資金でも、リートを通じて、大型ビルに投資することもできるようになりました。

リートは証券取引所に上場されていて、一般の株式と同じように売り買いすることができます。最低売買単位での投資額は、10万円以下から100万円超までいろいろあります。

リートは日本にも海外にもありますが、東京証券取引所に上場しているリートをJリートと呼んでいます。

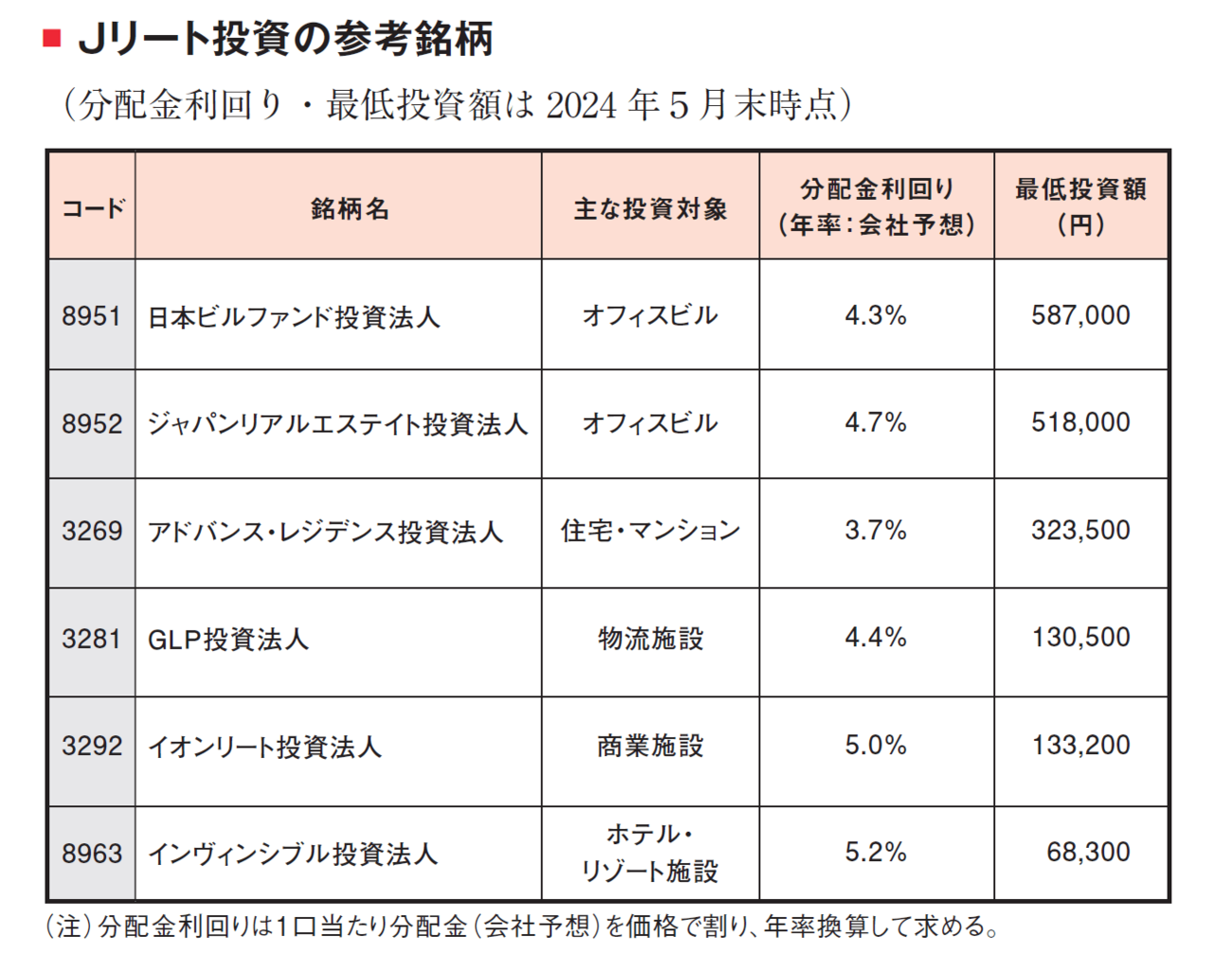

分配金利回り・最低投資額は、本書が執筆された2024年5月末時点です

分配金利回り・最低投資額は、本書が執筆された2024年5月末時点です

Jリートには、さまざまな種類があります。

もともとは、ビルやマンションなどの不動産に投資するファンドだったのですが、近年は、利回りが稼げるさまざまなものに投資されています。

たとえば、GLP投資法人は、物流施設に投資しています。Eコマースの拡大によって、近年、物流業界は繁忙が続いており、物流リートは良好な業績が続いています。

予想分配金利回りは高いほど良いわけではない

前ページに、代表銘柄の予想分配金利回りを掲載しました。3.7%~5.2%まであります。(本書執筆の2024年5月時点)

この表を見る時に気を付けていただきたいことがあります。予想分配金利回りは高ければ高いほど良いというわけではありません。

オフィス・リートを例にして、説明します。

オフィスビルへの投資の利回りは、都心一等地が低く、地方に行くほど高くなります。都心のビルは、テナントが退出しても、立地が良く競争力があるので、すぐに代わりのテナントが入ります。都心の不動産は、安定的に収益を稼ぎ続ける期待がある分、利回りはやや低めになります。

ところが、地方都市のビルは、テナントが退出すると簡単には代わりのテナントが見つかりません。地方都市では賃貸料に引き下げ圧力が働きやすく、収益は不安定になります。

そうしたリスクを織り込んで価格がつくため、地方の不動産は相対的に利回りが高くなります。

上述の、日本ビルファンド投資法人は、三井不動産が運用している旗艦ファンドです。ジャパンリアルエステイト投資法人は、三菱地所が運用している旗艦ファンドです。

どちらも、都心一等地の優良物件を中心に組み入れられています。予想分配金利回りが4%台であれば、投資価値は高いと判断します。

(本稿は、『株トレ ファンダメンタルズ編』から抜粋・編集したものです。)