自分に合った目標利回りを知る7つの質問―資産形成タイプ

資産形成タイプのあなたには、以下の7つの質問に答えていただきます。ここでは32歳、月収40万円のAさんを例にとりながら説明していきます。

1. 目標とするライフイベントは?

結婚、子育て、マイホーム取得……。長い人生のあいだには、まとまったお金が必要な大きなライフイベントがいくつかあります。あなたはどんなライフイベントを資産運用の目的としますか? まずはこの点を考えてみてください。Aさんは、40歳になるまでにマイホームを手に入れることを資産運用の目的とすることにしました。

主なライフイベントにかかるお金の目安

主なライフイベントにかかるお金の目安拡大画像表示

2. ライフイベントに必要な金額とそれまでの期間は?

目的が決まったら、今度はそのイベントに要する金額と、どのくらい運用期間があるのかを考えます。必要金額は、おおよその数字でかまいません。「まったく見当もつかない」という人は、右表を目安にしてください。

Aさんは、マイホーム取得の金額を4000万円前後と考えています。右表から、4000万円の20%にあたる800万円を頭金として準備しようと考えました。また、40歳までに夢のマイホームを手に入れたいのですから、現在32歳のAさんには8年の運用期間があることになります。

3. 現預金の合計は?

投資の大前提は「余剰資金」で行うこと。これまでに蓄えたお金と、これから毎月積み立てることのできるお金を合わせて、いくらくらいの金額をリスク商品に回せるかを考えましょう。

まずは、手持ちの現預金がどれだけあるかを確認します。「現預金」とは、現金や預貯金(定期も含む)など、価格が変動しない資産をさします。株式や公社債のように価格が変動する資産はカウントしません。

Aさんは、いくつかある銀行口座の残高を足し合わせてみたところ、500万円の預金があるとわかりました。

4. いざというときのために備えておくべきお金はいくら?

ここで注意が必要なのは、現預金のすべてを投資に回してはいけない、ということです。旅行や値の張る商品の買い物など、出費があらかじめ予想できるぶんのお金は現預金のまま残しておかなければいけません。また、それとは別に、けがや病気で手術・入院をすることになったり、突然会社が倒産して職を失ってしまったりといった緊急事態に対しても、備えが必要です。

備えとして手元に残しておくべき現預金の額は、どのくらいが適当なのでしょうか? 少なすぎると本当に緊急事態が起きたときに困りますし、慎重に考えすぎると今度は投資に回すお金がなくなってしまいます。目安としては、月収の6ヵ月分と考えましょう。

月収40万円のAさんは、40万円×6ヵ月分、つまり240万円がいざというときの備えになります。

5. 投資に回せる余剰資金はいくら?

ステップ3 で確認した「現預金」から、ステップ4 で計算した「いざというときのために備えておくべきお金」を引きましょう。こうして出てきた金額が、あなたが投資に回せるお金、すなわち「余剰資金」です。

Aさんの余剰資金はいくらでしょうか。手持ちの現預金が500万円、備えとして残しておくべきお金が240万円ですから、260万円ということになります。

6. 毎月の積立可能額はいくら?

もう一息です。ここで、毎月継続的に資産運用に回せるお金があるかどうかも考えておきましょう。

あなたは毎月、手取り収入から生活費、交際費、趣味などに使うお金を差し引くと、いくら手元に残りますか? 毎月コツコツと積立投資をすることは、資産運用をするうえで絶大な効果を発揮します。生活に困らないだけの余裕は残したうえで、継続的に積み立てられるお金がいくらになるのかを考えましょう。

節約上手を自負するAさんは、多少の余裕を見ても毎月3万円は投資に回せると判断しました。

7. 目標達成に必要な年間の投資利回りは?

いよいよ最後の質問です。ここまでの6つの質問の答えをもとに、あなたが年間で何%の投資利回りをあげればよいかを計算します。

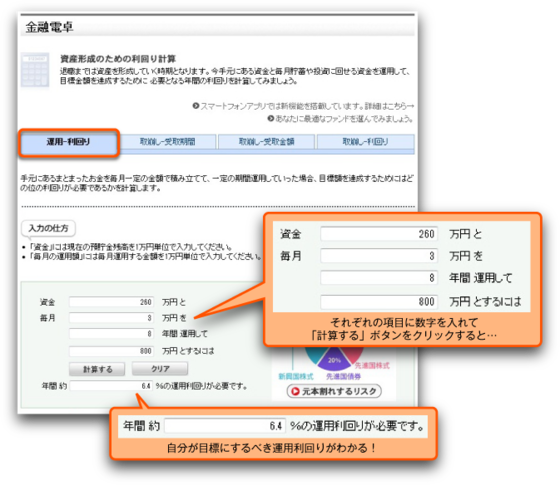

余剰資金と毎月の積立額を何%の利回りで運用すれば目標金額に到達できるのか? この計算はとても複雑ですから、面倒なことはお役立ちサイトに任せてしまいましょう。モーニングスターのウェブサイトにある「金融電卓(運用‐利回り)」にアクセスして必要な数字を入力すれば、あなたが目標にするべき投資利回りがすぐにわかります。

Aさんはどんな結果が出たのでしょうか。計算してみたところ、目標達成に必要な年利回りは6.4%となりました。

金融電卓(運用‐利回り)を使えば、資産形成タイプの運用利回りを簡単に計算することができる。

金融電卓(運用‐利回り)を使えば、資産形成タイプの運用利回りを簡単に計算することができる。

これで、資産形成タイプのあなたの目標利回りがわかりました。このようにして割り出した利回りをもとにして適切な投資信託を選ぶことが、あなたに適した資産運用の方法になります。