自分に合った目標利回りを知る7つの質問―資産活用タイプ

「ある程度まとまった資産を上手に運用しながら、豊かな第二の人生を送りたい」という資産活用タイプのあなたには、以下の7つの質問に答えていただきます。ここでは、57歳のBさんを例にとりながら説明していきましょう。

1. 目標とするライフイベントは?

定年を数年後に控えた人やすでに定年を迎えた人であっても、まだまだお金は必要になります。自分が何歳まで生きられるかは誰にもわかりませんが、長生きをすればそれだけ多くの生活資金が必要になります。また、「子どもや孫のために、少しでも多くの財産を遺してやりたい」と思っている人もいるはずです。資産活用タイプでは、このような願いが「目標とするライフイベント」になります。

2. 現預金の合計は?

まず確認しなければいけないのは、現預金の額です。現金や郵便貯金・銀行預金(定期を含む)など、価格が変動する心配のない資産を全部足し合わせましょう。公社債や株式のように、価格が変動する可能性のある資産はここでは考慮に入れません。

Bさんもさっそく手持ちの資産を洗い出してみたところ、いままで貯めてきた現預金が2500万円ありました。

3. いざというときのために備えておくべきお金はいくら?

マイホームの購入や子どもの教育など、大きな出費をともなうライフイベントを経験し終えたとはいえ、やはり万が一の備えは必要です。一般的に、年齢を重ねれば必要になる医療費の額も増えていきますから、ある程度の現預金はいざというときのためにとっておきましょう。

資産活用タイプの人は、2 のステップで確認した手持ちの現預金の20%を、いざというときの備えの目安にするとよいでしょう。手持ちの現預金が2500万円あるBさんの場合は、その20%の500万円を、投資に回さずとっておくことにしました。

4. 投資に回せる余剰資金はいくら?

ステップ2 で確認した手持ちの現預金から、ステップ3 で計算した「備え」を引きましょう。こうして出てきた数字が、投資に回せる余剰資金となります。Bさんの場合は、2500万円-500万円=2000万円が余剰資金になります。

5. 毎月の取り崩し金額はいくら?

資産活用タイプの人は、余剰資金を運用する一方で、これまで蓄えてきたお金を毎月少しずつ使っていくことになります。

Bさんの場合、定年後の生活費は公的年金と企業年金で何とかまかなうことができます。それ以外に、夫婦2人でときにはおいしいレストランや旅行などを楽しむために、Bさんは月々10万円を取り崩していくことに決めました。

6. 資産を何年間活用したい?

今度は、ステップ5 で考えた額を毎月取り崩しながら、ステップ4 で計算した余剰資金をあと何年もたせればよいかを決めます。

現在57歳のBさんは、目下のところいたって健康なことから、長生きしたときのことを考えて、90歳まではお金が底をつかないようにしたいと考えました。90-57なので、資産活用期間は33年ということになります。

7. 目標達成に必要な年間の投資利回りは?

いよいよ最後のステップになりました。毎月一定額を取り崩していきながら、一方では6 のステップで確認した期間お金が底をつかないようにするためには、何%の運用利回りを目標にすればよいかを考えていきます。

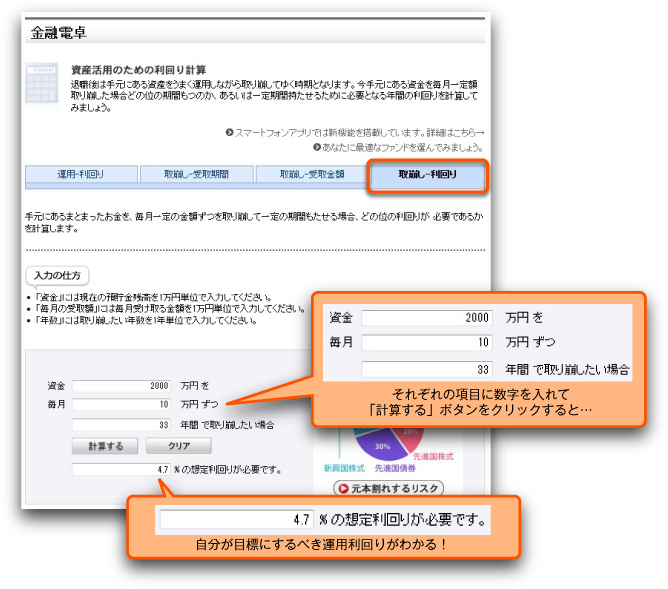

これを自力で計算するのはとても大変なので、モーニングスターのサイトにある「金融電卓(取崩し‐利回り)」を使いましょう。必要な数字を入力すれば、あなたが目標にすべき運用利回りがわかります。Bさんもさっそく金融電卓で計算してみたところ、4.7%の運用利回りを目標にすればよいとわかりました。

資産活用タイプの運用利回りを知るには、金融電卓(取崩し‐利回り)のタブを使おう。

資産活用タイプの運用利回りを知るには、金融電卓(取崩し‐利回り)のタブを使おう。

あなたの計算結果は何パーセントになりましたか? ここで導き出した目標利回りは、いざ投資信託を選んでいく際に重要になりますから、忘れずに覚えておいてください。