8大疾病保障付きなどの

住宅ローンのデメリット

住宅ローン選びで重要なのは、借りようとしている銀行のローンの仕組みをよく知ることです。金利はもちろんですが、繰り上げ返済がしやすいかどうか、2本のローンをミックスできるか、見直しがしやすいか等、仕組みを調べたうえで選ぶべきでしょう。

——住宅ローンは、使い勝手もよく調べてから組むことが大切なんですね。

そうですね。それからほかに注意が必要なのは、最近の住宅ローンは保険で差別化を図っているケースが多いことです。住宅ローン金利の引き下げ競争は限界まで来ているため、どの銀行も「疾病(しっぺい)保障保険」で独自性を出そうとしています。

住宅ローンの相談を受けていても、「どんな保険をつけられる銀行で借りればいいでしょうか」という質問を受けることが増えてきました。しかし、保険選びから住宅ローンを考えるのは本末転倒です。

まずはローンの仕組みをよく見ることが重要で、保険については「どんな保障が必要なのか」「保障にどれくらいコストをかけるのか」を考えたうえで検討するというステップを踏んでください。

——住宅ローンとセットで加入する保険について、基本的な考え方を教えていただけますか。

通常、住宅ローンには「団体信用生命保険(団信)」がセットになっています。フラット35は任意加入です。ローン契約者が死亡または高度障害状態に陥ると、その時点の残高相当の保険金がおり、ローンはなくなります。銀行ローンの場合、保険料は金利の中に含まれているので、別途支払う必要はありません。

一方、「疾病保障保険」は住宅ローンに付帯する任意の保険です。病気で所定の状態になったとき、“生前に”保険金がおりる仕組みで、保険料は原則としてローン契約者が負担します。

この商品が出始めたころは、「がん・急性心筋梗塞・脳卒中」の三大疾病に限っていましたが、近年は、これらに加え、4つないし5つの生活習慣病(肝硬変、慢性腎不全、拡張性心筋梗塞、慢性閉塞性肺疾患、突発性間質性肺炎)に対象を広げた「7大または8大疾病保障保険」が主流となっています。

大きく2つのタイプに分かれるので、「タイプA」「タイプB」としてご説明しましょう。

まず「タイプA」は、対象となる7〜8の特定疾病にかかり、30日間(免責期間)を超えて入院などで働けない状態が続くと、ローン返済額相当の保険金が毎月支払われます。その状態が1年継続すると、ローン残高分の保険金が支払われ、残高がゼロになる仕組みです。

「タイプA」は、みずほ銀行、三菱東京UFJ銀行などが扱っています。保険料の支払い方法は銀行によっても異なりますが、多くの場合、ローン返済とは別に毎月口座から引き落とされるのが一般的です。

最近、取り扱う銀行が増えているのは「タイプB」。3大疾病に罹って所定の要件を満たすとその時点でローン残高がゼロになり、その他の特定疾病の場合は「タイプA」のように「免責期間を過ぎた1年間は毎月のローン返済額を保険金として支払い、1年継続した時点でローン残高がゼロになる」という仕組みです。「タイプA」と比べて保障が手厚い分、保険料は高めで、金利に0.4%上乗せされます。

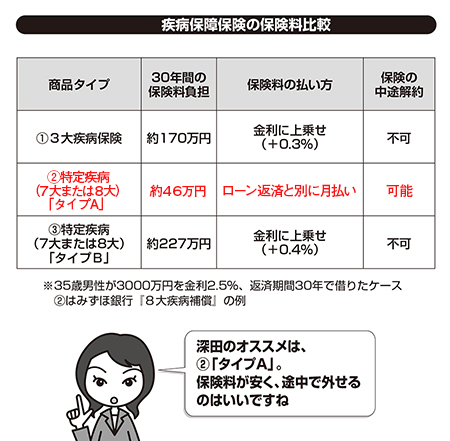

下表は3つのタイプの保険料を比較したものです。

商品性によって、ずいぶんと保険料に差があることがわかります。私のお勧めは「タイプA」。コストが安いだけでなく、保険料をローン返済と別に支払う仕組みのため、将来、貯蓄が増えてローン残高が減少しローン返済のリスクが軽減したときに、保険を中途解約することが可能です。

もちろん「疾病保障保険」を付けない選択もあります。わが家のリスクを考えたうえで、付けるか付けないかを検討しましょう。