来年から改正相続税がスタート!

相続税が発生するかどうかをチェックしよう

2014年もあと少し、2015年からいよいよ改正相続税がスタートします。第2回となる今回は家族でどのように「相続税」と向き合うかを中心に、解説をしていきます。

相続税対策は税金を減らす「節税」と、相続税を支払うための資金を準備する「納税準備」の2つがあります。この2つをバランスよく両立させることが重要で、たとえば不動産などを使った節税で税額を減らすことができても、納税資金が不足すれば困りますし、財産全部を現預金として相続すれば、税金は支払うことができますが税額は多くなってしまいます。

まずは相続税がかかるかどうかかを把握することから始めましょう。なぜなら、相続税がかからないのであれば、相続対策のメインテーマは「遺産分割」になり、税金のことは考えずにどのように仲良く分けるかを考えるだけで済むからです。

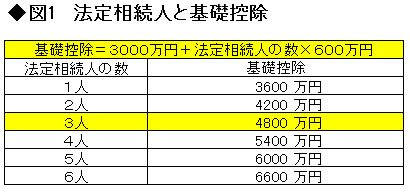

相続税がかかるかどうかは、相続財産の総額と法定相続人の数で決まります。この課税最低限を「基礎控除」といい、(3000万円+法定相続人の数×600万円)で算出します(下の図を参照)。たとえば相続人が妻と子2人で合計3人の場合には4800万円となり、これ以下ならどのように分けても相続税はかかりません。

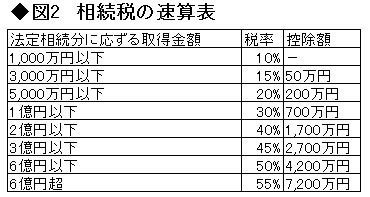

基礎控除を超える場合には、原則として相続税がかかります。相続税の税率は遺産額によって異なっており、右の図のように累進税率(課税対象額が増えるほど税率が高くなること)なっています。たとえば、1億円を子2人で相続した場合の相続税は1600万円となります。

・1億円÷2人=5000万円(子1人に相当する遺産額)

・5000万円×20%-200万円=800万円(子1人分の相続税額)

・800万円×2人=1600万円(全体の相続税額)

相続税の計算では、遺産総額から全体の相続税額を先に計算し、これを取得した遺産に応じて相続人で負担することになります。よって、同じように遺産1億円を取得した人でも、遺産総額10億円の中から取得した人と、総額1億円の中から取得した人では税額が異なります(前者の方の税額が多くなります)。

まずは家族全員で、相続財産と相続税の額のイメージを共有してください(だいたい1億ちょっとだから、1600万円くらいというイメージで十分です)。