第38回コラム(電機メーカー8社の勝手格付け編)のとき、パナソニックと日立製作所については「業績の回復をまって」ということで割愛した。今回は、まった甲斐があったかどうかの「前編~パナソニック」、そして次の第48回は「後編~日立製作所」を取り上げて、両社が展開している「経営戦略の妙」を検証してみよう。

まずはパナソニックである。同社については、第24回コラム(パナソニック編)で09年9月期までの業績を取り上げた。あれから1年を経て、10年9月期までの業績はどう推移したのだろうか。個人的には「好感度の高い」企業であるが、客観的な数値を中心にして、冷めた眼で話を進めていこう。

特に今回のコラムで筆者が積極的に挑戦しようと考えているのは、「収益性分析」と「キャッシュフロー分析」を相互に関連させながら、パナソニックの業績を評価することはできないか、という点である。

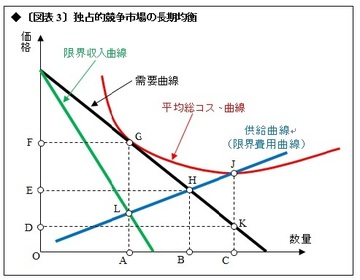

経営分析は拙著『ほんとうにわかる経営分析』(PHP)でも紹介しているように「収益性分析」と「キャッシュフロー分析」の2本柱があり、両者は互いにトレードオフの関係にある。第14回コラム(キリン&サントリー編)の〔図表3〕を見ると、横軸の「売上高営業利益率」は収益性分析の指標であり、縦軸の「総資産回転率」はキャッシュフロー分析の指標であって、両者を組み合わせることにより、右下がりのトレードオフ曲線を描くことができた。概略図で描くと次の〔図表 1〕になる。

〔図表 1〕において赤色で描かれる右下がりのトレードオフ曲線は、多数のデータを集めれば、それなりの形状を導くことができる。統計学でいう「大数(たいすう)の法則」の成果だともいえるだろう。

今回はパナソニック1社で、赤色のトレードオフ曲線はどうなるか、という問題への挑戦である。大数の法則を期待できないのだから、経営分析を行なうにあたっては、それなりの工夫を必要とする。

収益性分析とキャッシュフロー分析の

トレードオフ関係を証明する

世に氾濫する経営分析は総じて、「収益性分析」と「キャッシュフロー分析」を別々に論じている。売上高利益率と総資産回転率の計算結果を並べて「はい、どうぞ」といったところだ。おいしいところだけをツマミ食いした「カルタ取り経営分析」である。

ただし、こうした「比率分析」は、まだマシなほうだ。最悪なのは、「実数分析」の代表である「損益分岐点」と「フリーキャッシュフロー」の相互関連性である。筆者は残念ながら、両者の関連性を論じた文献を見たことがない。

比率分析にしろ実数分析にしろ、架空のデータを使った机上のシミュレーションなど、常に「出来レース」であり、誰でも勝てる。最初にパナソニックと日立製作所を指名して、その後に収益性分析とキャッシュフロー分析の相互関連性を証明しようとするのは「負け戦」に近い。それを承知で、どこまでできるか。ささやかながらも強引に挑戦してみようというのが、今回の趣旨である。