2月3日(金)発表の1月分の米国雇用統計は改善しましたが、米ドル高・円安は限られました。これは、米国金利の上昇が不十分だからだと思います。

ただ、その大きな背景にあるFRB(米連邦準備制度理事会)の超低金利政策も、「最後の砦」とも言えそうな欧州債務危機に変化が見られます。

為替相場で「大変なこと」が起こるまで、「もうひと息」のところなのかもしれません(「『米金利急反騰Xデー』が近づいている!そして、米金利反発なら米ドル高・円安へ」も参照)。

強い米雇用統計でも、

なぜ米金利は上がらないのか?

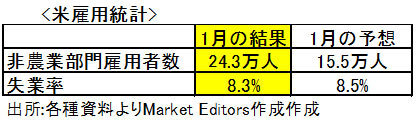

まずは「資料1」をご覧ください。2月3日(金)に発表された1月分の米国雇用統計は、事前予想よりとても良い結果となりました。

これを受けて、米国の長期金利(10年債の金利)は0.1%ほどの大幅上昇となっており、それに連動するかたちで、米ドルは一時、75円台突入目前から76円台後半まで上昇しました。

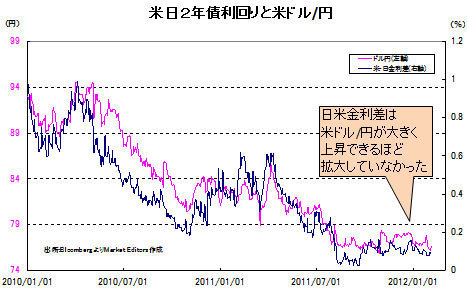

ただ、76円台後半では伸び悩んでいます。これは次の「資料2」からすると、仕方がないのかもしれません。

米ドル/円と日米金利差には一定の相関関係がありますが、これを見ると、日米金利差は、米ドルが大きく上昇できるほど拡大していなかったのです。

今回の雇用統計に限らず、この間に発表された米国の景気指標は、市場予想よりも良いものが目立っています。それにも関わらず、なぜ、米国の金利はなかなか上がらないのでしょうか?

「資料2」は米国の2年債利回りで、政策金利を反映する金利です。つまり、それがなかなか上がらないのは、FOMC(連邦公開市場委員会)が現行の実質ゼロ金利政策を2014年まで続けると表明したためでしょう。

このように見てくると、「FOMCはなぜ、景気指標が改善しているのに、実質ゼロ金利政策を2014年まで続けるとしているのだろうか?」という話になります。

そして、これを説明することができたのが、欧州債務危機だったわけです。

欧州危機は、FRBが

超低金利政策を行う「最後の砦」

FOMCは昨年9月の会合から、欧州債務危機など米国外の要因を、超低金利政策の判断理由の1つとして挙げてきました。

しかし、FOMCが超低金利政策を行う「最後の砦」とも言えそうな欧州債務危機も、最近にかけて徐々に改善してきました。

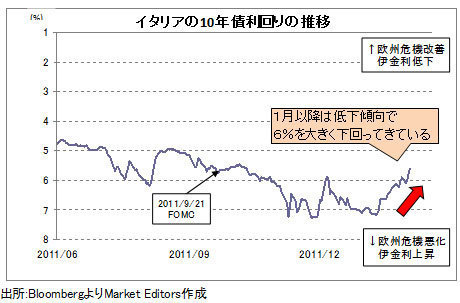

「資料3」は、欧州債務危機を象徴する動きの1つであるイタリアの10年債利回りですが、1月から低下傾向が続いています。最近では6%を大きく下回り、昨年10月以来の水準まで低下してきました。

(※編集部注:上のグラフは上下逆になっており、上にいくほど利回り低下となっている)

(※編集部注:上のグラフは上下逆になっており、上にいくほど利回り低下となっている)

上述のように、FOMCが超低金利政策をとる判断理由の1つとして、欧州債務危機を取り上げるようになったのは昨年9月からです。それは、イタリアの10年債利回りが5%を大きく上回るようになってきてからのことでした。

そして、じつは、欧州債務危機が再燃し、イタリア国債の利回りが急騰を開始するよりも前の状況へ、最近は戻りつつあるのです。

もし、イタリアの10年債利回りが5%以下になる見通しが出てくるならば、FOMCが超低金利政策を行う「最後の砦」が崩れます。

「2014年まで、実質ゼロ金利政策を続ける」とする方針が見直される可能性はないでしょうか?

(記事の続きを読む)