いよいよ、米ドル高・円安への基調転換を試す動きになってきました。

私は、基調転換を判定する最初の目安は、米国金利が上昇するか、否か、そして、今週末に80.50円を超えられるかだと見ています(「米ドル高・円安へ基調は転換したのか?52週移動平均線との関係で判定できる!」を参照)。

52週移動平均線で、基調転換を判定することができる

久しぶりに、米ドル高・円安となってきました。

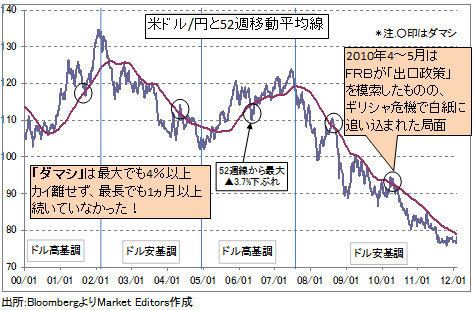

足元では79円を超える米ドル高・円安となっていますが、これは「資料1」のように、2010年春以来の52週移動平均線の上放れを試す動きということになります。

資料1

ちなみに、この52週移動平均線には、いわゆる「ダマシ」が少ないという特徴があります。

「資料1」に、米ドル高基調の中での一時的な52週移動平均線からの下ブレと、米ドル安基調の中での一時的な52週移動平均線からの上ブレの局面、すなわち「ダマシ」に「○印」をつけてみました。

すると、最大でも4%以上カイ離しておらず、最長でも1ヵ月以上続いていなかったことがわかります。

これを参考にしてみましょう。もし、まだ米ドル高へと基調転換しておらず、この動きが米ドル安・円高基調の中の一時的な米ドル高、すなわち「ダマシ」に過ぎないなら、今週末の終値が80.50円よりも米ドル高になることは難しそうです。

ましてや、82円以上になるのはまず無理で、3月中旬までに再び79円を大きく割り込んでいくといった計算になります。

逆に言えば、米ドルがすでに大底を打ち、米ドル高への基調転換が始まっているならば、前述のような条件が、ことごとく否定されていくことになります。

つまり、今週末の終値が80.50円を大きく上回り、82円を超えて、3月中旬以降まで1ヵ月以上にわたり、52週移動平均線を上回るならば、経験的には「ダマシ」ではないことになります。

今週末の終値が80円を大きく上回っているかがカギ

さて、今回の米ドル安・円高の基調は5年目に入っていますが、昨年秋の75円台で終了し、ついに米ドル高・円安へと転換したのでしょうか? それとも、それはまだなのでしょうか?

改めて「資料1」を見てみると、そもそも、52週移動平均線の大きな「ダマシ」は、1つの基調の中でそう頻繁に起こるものではなかったようなのです。

その意味では、今回の「ダマシ」の見極めは早く決着できそうです。つまり、今週末の終値が80円を大きく上回るようならば「ダマシ」ではない可能性が高まるし、逆に言うと「ダマシ」ならば、今週中にも米ドル高が一服し、伸び悩みが鮮明になる可能性が高いのではないでしょうか?

つまり、米ドル安基調がまだ続いているのか、米ドル高へと基調転換したのか、その「審判の時」は、それほど遠い話ではないと私は考えています。

そして、どのような「審判」が下るのか、そのカギを握っているのは米国の金利ではないでしょうか?

基調転換には、米2年債利回りが0.3%を上回ることが必要

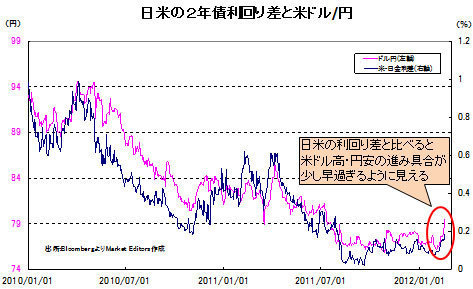

「資料2」は、日米の2年債の利回り差と米ドル/円を重ねたものです。これを見ると、2年債利回り差の米ドル優位が拡大している状況に比べて、米ドル高・円安の進み具合が少し早過ぎるように見えます。

米ドルが52週移動平均線を完全に上振れる動きを、日米金利差が正当化するためには、具体的には、米国の2年債利回りが0.3%を大きく上回り、それを受けて、金利差の米ドル優位が0.2%を大きく上回っていくことが必要でしょう。

資料2

もう一度、上に示した「資料1」に戻って、前回、米ドルが一時的ながらも52週移動平均線を上振れた局面を見てみると、2010年4~5月でした。この時は、FRB(米連邦準備制度理事会)がいわゆる「出口政策」を模索したものの、ギリシャ危機の拡大によって白紙に追い込まれた局面でした。

以上から、52週移動平均線をめぐる攻防で、米ドル高への基調転換を試す局面では、FRBが利上げへの政策転換を試し、米ドルの市場金利の上昇見通しが広がる必要があると言えそうです。

今回の場合も、このような条件が、これからどれだけ追随できるかがカギになると思います。

(記事の続きを読む)