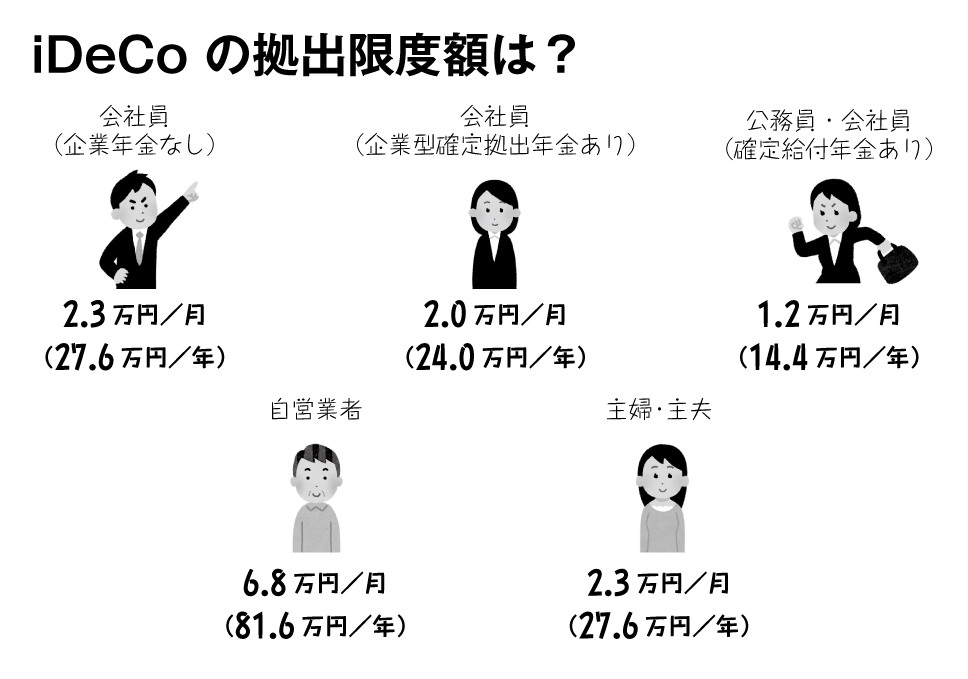

覚えておきたいのは、職業(自営業、公務員、会社員、専業主婦)や企業年金の有無によって、入れ物の大きさ=年間の積立可能額の上限が変わってくるということ。なお、下限は月5000円です。この入れ物にインデックス投信の自動積立をしていけば、年々の運用利回りにかかる20.315%の税金が非課税になります。

ある年に5%の利回りが出たと考えてみてください。元本が100万円のときの利回りは5万円ですから、課税額は約1万円です。つまり、これは実質的には利回りが4%に落ち込んでいるのと同じ。iDeCoの第1のメリットは、この1万円が徴収されずに済むことです。

一方、iDeCoはその名のとおり、「年金」として設計されていますので、ここに積み立てたお金は60歳になるまで引き出せません。60歳以降に月々の年金として受け取るか、まとめて一時金として受け取るかのどちらかが選べるだけです。

これをデメリットとして指摘する声もありますが、長期運用を前提にしている人にとっては、60歳まで引き出せないことはむしろメリットでしょう。要するに、制度そのもののなかに本書のエッセンスである「何もしない」が組み込まれているのです。

しかし、iDeCo固有のメリットは、以上2つのどちらでもありません。注目すべきは、その年に積み立てた額がすべて所得控除の対象になるということです。このしくみは、次回に紹介するつみたてNISAにはありません。iDeCoは「利回りの非課税」と「積立金の全額所得控除」というダブル節税のしくみであり、長期投資を考えている人は利用しない手はないと言えるでしょう。