青色申告のメリットと白色申告になる人

では、その形式についてですが、実際「帳簿をつける」といっても、いまは手書きで伝票を書くのではなく、会計ソフトを使って処理するのが一般的です。

しかも、市販の会計ソフトを使えば、青色申告に必要な決算書もつくることができます。

繰り返しますが、今後白色申告でも記帳義務が課されるわけですから、会計ソフトを上手に使って帳簿をつくり、せっかくですから青色申告にして、税制上の優遇措置などを受けたほうがいいのです。

どうせ手間をかけるなら、節税したほうがいいですからね。

それと白色申告のデメリットとしては、税務署から「帳簿をつけずにテキトーにやっている人」と見られてしまうことがあるかもしれません。

キチンとした帳簿をつけていないので、「お金をキチンと管理していない人」っていう印象を持たれることもあります。

これまでは、「白色申告」だと税務調査のときに「こんなに経費はかからないよね?」とか、「利益がもっと出ているよね?」と指摘されたとき、反論できないというデメリットもありました。

帳簿がなければ、「ウソはついていません!」と反論しても、信じてもらえないのは当然ですし、証拠がないと判断のしようがありません。

でも、青色申告はもちろん、白色申告でも帳簿をつけていれば、「異議申立て」ができます。ですから、できるだけ帳簿をつけるよう心がけましょう。

これは節税云々もありますが、経営数字を把握することで、自分の身を守るためでもあります。

なんだか、青色申告にしてみようか、という気になってきたでしょうか?

フリーランスになったり、独立したりするなら、青色申告は必須です。

そしてそれは、決して税務署や税理士のためではなく、自分のためなんです。

★青色申告のおもなメリット

●青色申告特別控除(65万円または10万円)を受けられる

●専従者給与を支給できる

●減価償却の特別償却が使える

●貸倒引当金を設定できる(売掛債権の5.5%まで)

★白色申告になる人

●青色申告の届出をし忘れた人(青色申告の届出は、個人の場合は開業2ヵ月以内、もしくはその年の3月15日まで)

●給与所得しかない人で、医療費控除や住宅借入金等特別控除(住宅ローン控除)を申告する人

●給料以外の所得(副業)が事業レベルにはない人(たとえば、雑所得で確定申告するような場合)

【新刊のご案内】

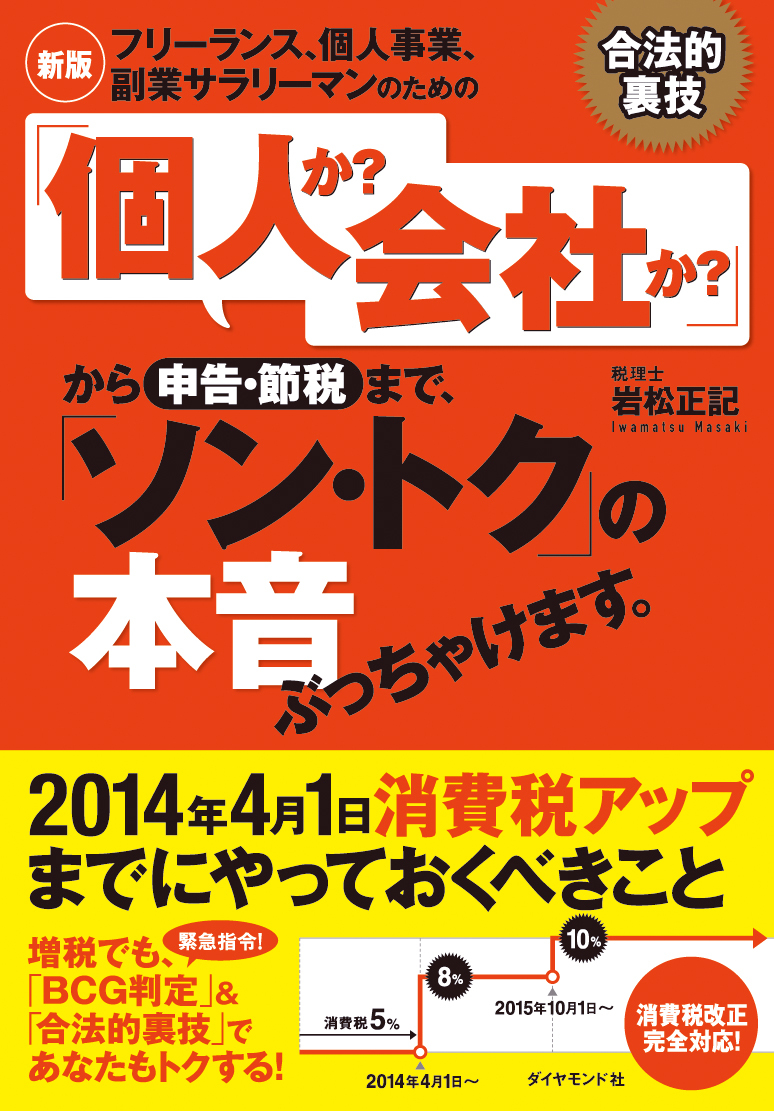

『【新版】フリーランス、個人事業、副業サラリーマンのための「個人か? 会社か?」から、申告・節税まで、「ソン・トク」の本音ぶっちゃけます。』

「2014年4月1日消費税アップまでにやっておくべきこと」&「合法的裏技&BCG判定」で、逆風をベネフィットに変えてしまおう!

のべ2000人超の経営者と対峙してきた「ぶっちゃけ税理士」による、消費税改正完全対応版!「消費税特別パート」を40ページ超新設したパワーアップ版!判断に迷うグレーゾーンも「BCG判定」と「合法的裏技」でトクするポイントを初公開。この1冊で、「個人か?会社か?」から確定申告・節税まで万全!やさしい会話形式とぶっちゃけ度合を見てください。類書の税制改正本とは大きく異なります。ぜひご一読ください。

ご購入はこちらから!→ [Amazon.co.jp] [紀伊國屋書店BookWeb] [楽天ブックス]

通称“ぶっちゃけ税理士”。東北税理士会所属。会計事務所勤務を含め、10年間に転職4回と一時期無一文になった経験を活かし、起業専門税理士として創業から事業承継・M&Aまでを網羅して中小企業を支援。何事にも本音でぶちあたるその姿が共感を呼び、政府系起業支援団体の第1期アドバイザーとして指名数東北・北海道ナンバーワン(全国3位・起業相談部門)となったほか、開業5年で102件関与と業界平均の3倍を達成。関与した経営者は2000人超。元査察の税理士に仕えていたため、税の世界の裏事情にも詳しい。