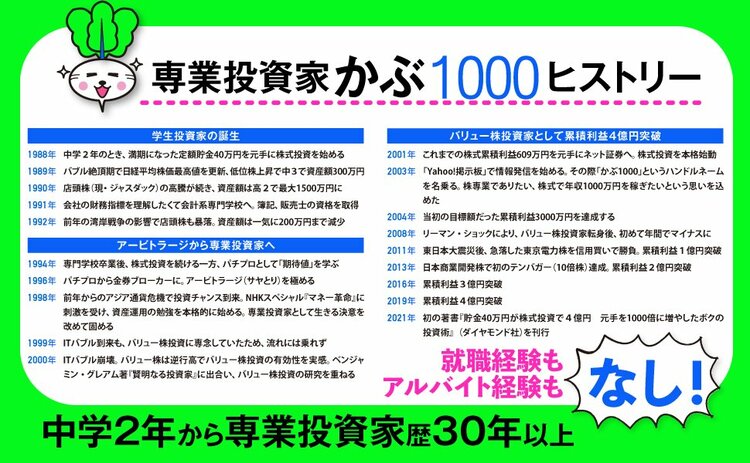

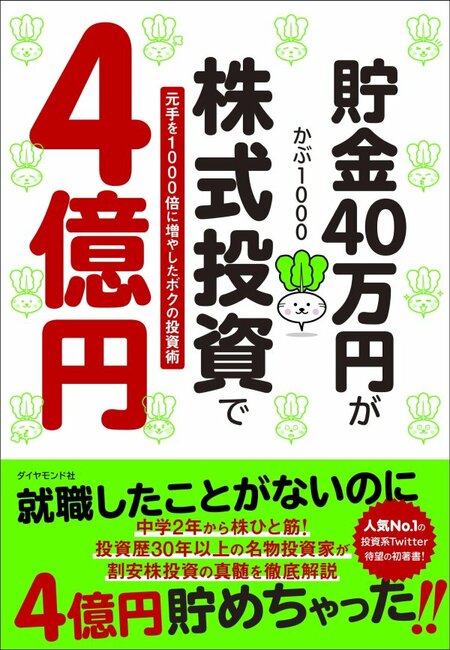

『賢明なる個人投資家への道』の著者・かぶ1000は、株式投資歴30年以上の専業投資家。中2のころから体育のジャージ姿で地元の証券会社に通い詰め、中高年の投資家にかわいがられ、バブル紳士にはお金儲けのイロハを教えてもらった。中3で300万円、高1で1000万円、高2で1500万円へと株式資産を増やし、会計系の専門学校卒業後、証券会社の就職の誘いを断って専業投資家の道へ。2011年に“億り人”になると、2015年に3億円、2019年に4億円を突破! アルバイト経験さえない根っからの専業投資家が、お金の知識と増やし方を徹底指南する!

「入金投資法」は

インデックス投資向き

私は元手600万円でバリュー(割安)株投資を始めて以来、暴落など株価が急落したときを除いて、証券口座に追加入金はしていません。

専業投資家ということもあり、株以外からの収入がほとんどないということもありますが、最近は配当金も再投資せずに引き出すこともあります。

ただ、毎月給料が入ってくる会社員の兼業投資家なら、毎月一定額を証券口座に入金することも可能でしょう。そこで、入金投資法をするうえで、3つのアドバイスをします。

第一に、入金投資法は、インデックス投資向きだということ。個別株投資だと、入金のタイミングで買いたい(買える)銘柄があるとは限らないからです。

一方、インデックスファンドなら、一定額を入金して買い付けをする「ドル・コスト平均法」を継続することで、相場の高安による影響を抑えながら、投資資金を段階的に上げていくことができます。一定の間隔で買い付けを継続することで、平均的な保有価格となるため高値づかみしてしまうことがないのです。

第二に、個別株投資をメインにする場合でも、元手が500万円くらいになるまでは、証券口座への追加入金を続けたほうがいいと思います。

元手が少額のままだと、買える銘柄も限られますし、1銘柄あたりの投資金額も少額のため、うまくいって儲かっても必然的に利益も小さくなります。私が追加入金をしないで個別株投資が続けられたのは、そのときに600万円の元手が確保できていたからです。

一方で注意が必要なのは、初めから大きなお金を証券口座に入れてしまうと、失敗したときの損失額も大きくなってしまうことです。ある程度慣れるまでは、段階を踏んで入金していったほうがいいかもしれません。

第三に、投資資金が増えていくにつれて、入金による影響も少なくなると理解しておくことです。

たとえば、当初100万円を元手に投資を始めて、月々5万円ずつ入金した場合、1年後には投資元本が160万円となります。つまり入金による元本増加は60%となり、株式の平均パフォーマンスの約7%と比較しても、入金による運用資金増加の割合が大きくなります。

一方で運用資金が1000万円の場合は、月々5万円ずつ入金した場合、入金による元本増加は6%にとどまり、株式の平均パフォーマンスの約7%よりも低い値となります。このあたりまでくると入金による影響より、株式のパフォーマンスのほうがより重要性を増してくるのです。

2001年から600万円でバリュー株投資を始めて以来、私は追加入金を控えて、日々記録をつけながら投資を続けてきました。追加入金していたならば、さらによかったかもしれませんが、2001年は運よく相場全体がマイナスのなか、81.1%のプラスとなり1000万円を超えることができました。

運用資金が増えたことにより、投資効率が格段に上がったのです。

記録すると投資が“見える化”できるようになり、そこから得られる気づきが投資効率の向上へと導いてくれたのでしょう。

会社員の兼業投資家は、毎月の給料やボーナスから証券口座に追加入金をすることも可能ですが、いつまでも追加入金に頼った投資をしていると、「損をしても、ボーナスで補塡すればいいや」などと考えるようになり、銘柄選定が甘くなる恐れがあります。

それでは底の抜けたバケツに水を入れるようなものですから、投資効率が上がりにくく、証券口座に盛んに入金している割には株式資産がいっこうに増えない状況に陥りがちです。