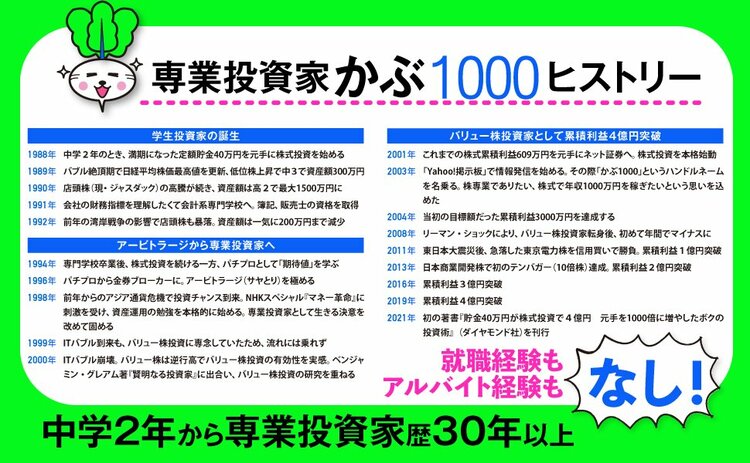

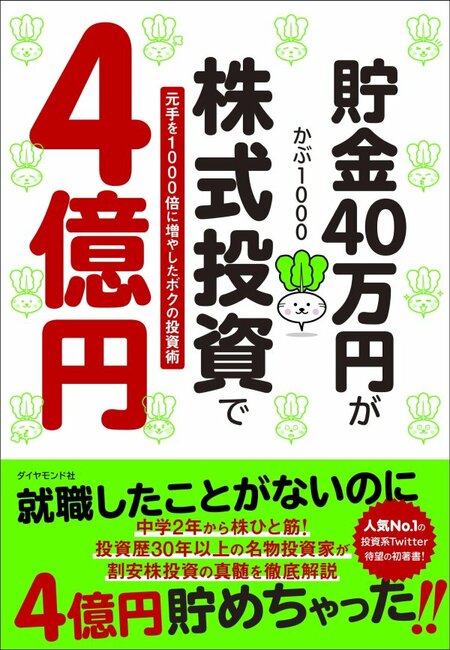

『賢明なる個人投資家への道』の著者・かぶ1000は、株式投資歴30年以上の専業投資家。中2のころから体育のジャージ姿で地元の証券会社に通い詰め、中高年の投資家にかわいがられ、バブル紳士にはお金儲けのイロハを教えてもらった。中3で300万円、高1で1000万円、高2で1500万円へと株式資産を増やし、会計系の専門学校卒業後、証券会社の就職の誘いを断って専業投資家の道へ。2011年に“億り人”になると、2015年に3億円、2019年に4億円を突破! アルバイト経験さえない根っからの専業投資家が、お金の知識と増やし方を徹底指南する!

値上がり狙いか、配当金狙いか

株式投資で利益(ゲイン)を得るには、おもに2つの方法があります。

1つは、株価の値上がりによる利益(キャピタル・ゲイン)を狙うもの。もう1つは、配当金による利益(インカム・ゲイン)を狙うものです。

私は値上がり益を狙った投資をしていますが、配当金狙いの個人投資家もいます。もちろん、その両方を狙う個人投資家もいます。株式投資の目的やそれぞれが置かれた状況によっても考え方は違いますから、一概にどちらがよいとは決められません。

それを承知であえていうなら、特に資金が小さいうちは値上がり益を狙った投資をメインにするべきでしょう。「配当利回り」の高い銘柄に投資しようとすると、選べる銘柄が限られてしまいます。

株価は企業の本質的な価値が上がるにつれて、上昇していくものですが、配当金をたくさん出す企業は成熟産業や斜陽産業が多く、大きな株価上昇は望み薄です。

これからの成長が望めなくなると、企業は将来の成長のための先行投資にお金を使うのではなく、株主に配当金を出すことによって株価を維持しようと考えるからです。

対照的に成長企業は配当金を出すくらいなら、将来のさらなる成長に先行投資しようとするので、無配(配当金ゼロ)の企業も少なくありません。GAFAMの一角を占めるグーグルを運営するアルファベット(GOOG)も旧フェイスブックのメタ(FB)も無配です。配当金ゼロでも、先行投資にともなう業績拡大によって、株価は右肩上がりを続けています。

加えて、配当利回りは未来永劫保証されているものではなく、企業の収益が悪化してしまうと配当金が減らされることがあります。これを「減配」といいます。配当利回りが高いという理由で人気の銘柄では、減配に転落すると株価は大きく下落する恐れがあります。

こうなるとインカム・ゲインも、キャピタル・ゲインも、同時に失いかねません。

東証一部の配当利回りは、平均1.7%。株式資産1億円を築いて「億り人」になったとしても、平均1.7%だと配当金は年間170万円程度です。しかし、そこから資産が増えて3億円になると、利回り1.7%でも配当金は年間500万円を超えます。これは会社員の平均的な年収に匹敵します。

ですから、値上がり益を狙う投資をして株式資産が増えるにつれて、自然に配当金が増えるというのがベストだと思っています。