「新NISAで資産の成長を目指したい、でもなるべくカンタンなモノがいい」という人も多いと思います。そこでオススメなのが、つみたて投資枠でインデックス投信を積立すること。では、新NISAで“1本だけ買う”なら何がいいでしょうか。『一番売れてる月刊マネー誌ザイが作った 買うべき株&投信77 2024年度版』から、つみたて投資枠で買うモノの選び方を解説します。

インデックス投信で市場全体に分散投資

日本株よりも海外株のほうが圧倒的に好成績!

投資の初心者や手間をかけたくない人にピッタリなのが、つみたて投資枠で投資信託の積立投資を行うことです。自動積立なので、最初に投資信託を選ぶだけでOK。また積立する投信はいつでも変更可能です。つみたて投資枠で買えるのは、主にインデックス投信と資産複合型(バランス型)投信ですが、資産の成長を目指すなら、より大きな利益が期待できるインデックス投信を基本に考えるといいでしょう。

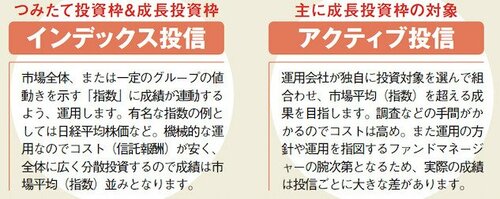

インデックス投信は、市場の値動きを示す指数(インデックス)に成績が連動するタイプの投資信託(パッシブ投信と呼ばれることもあります)。わかりやすくいえば、“市場全体”に投資するモノです。たとえば米国株の指数に連動するインデックス投信なら、“米国株全体”を買うイメージです。成績は基本的に“市場平均並み”となるので、投信ごとの当たり外れが出にくく、選ぶのがカンタン。投資の基本である、投資先の分散もラクにできます。

ただ、ひとくちにインデックス投信といっても、投資する対象などによって、さまざまな種類があります。つみたて投資枠の対象は、そのうち株式に投資するタイプのみです。次に考えるのは、“どこ”に投資するモノか、ということになります。

オススメは「全世界型」「先進国型」「米国株型」!

海外へ投資することがリスクの分散にもなる

“1本だけ買う”なら、海外に投資するモノを選ぶべきです。図を見ればわかるとおり、日本株と海外の株では、圧倒的に海外株のほうが好成績だからです。

これは残念ながら、長期で見た日本経済と海外経済の成長力の差です。もちろん、あくまで過去の結果であって、この先もそうなるとは限りませんが、基本としては、今後も同様の傾向が続くと考えたほうがいいでしょう。

海外株に投資するインデックス投信の中でも、オススメは「全世界株型」か「先進国株型」、または「米国株型」です。

「全世界株型」は、1本で世界中の株に丸ごと投資できます。「先進国株型」は、1割程度の新興国株を含んでいないのが違い。もっとも「全世界株型」と「先進国株型」では、長期で見た成績に大きな差はありません。「米国株型」はこの数年の好調ぶりが目立っています。一方「新興国株型」は値動きが大きすぎて不安定なため、資産形成の“土台”として買うには向いていません。

大きな上昇が期待できるモノはリスクも大きい、つまり下落する時の幅も大きいというのが投資の原則ですが、長期の積立投資なら、そのリスクを抑えられます。決まった額で定期的に買付ける積立投資では、株価(投信の価格)が下がった時は買う量が増え、上がった時は買う量が減ります。その結果として購入価格がならされ、高値づかみのリスクを低減できます。

海外への投資では、為替の影響も受けます。円安は成績にプラス、円高はマイナスとなります。しかし、“通貨の分散”という点からも、海外へ投資することが重要です。日本に住む人の大多数は、円で給料をもらい、円で資産を持っています。円以外の資産を持つことが、大きな目で見たリスクの分散になるのです。

※本稿は、ダイヤモンド・ザイ編集部編『一番売れてる月刊マネー誌ザイが作った 新NISAで買うべき株&投信77 2024年度版』(ダイヤモンド社)から再構成したものです。