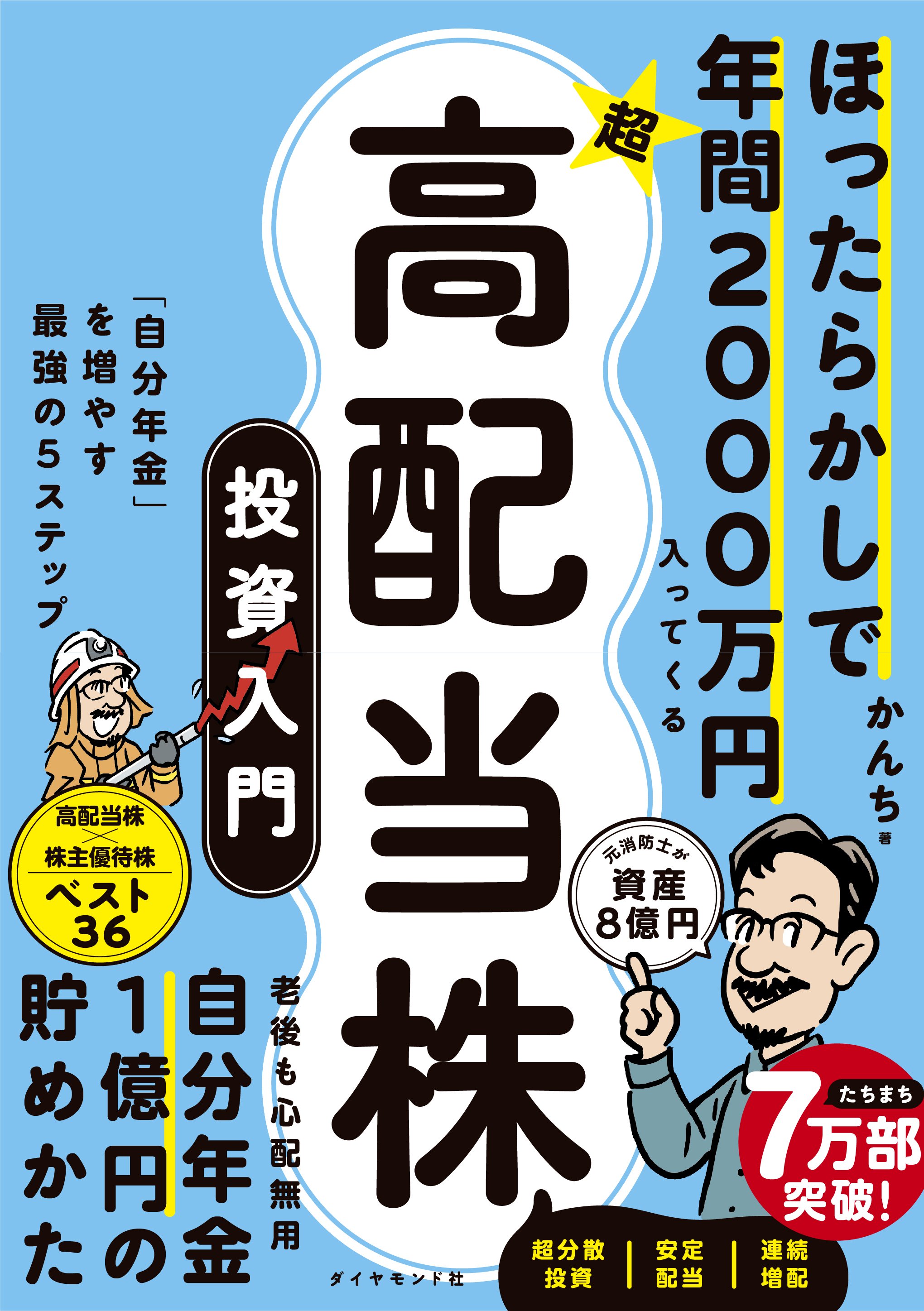

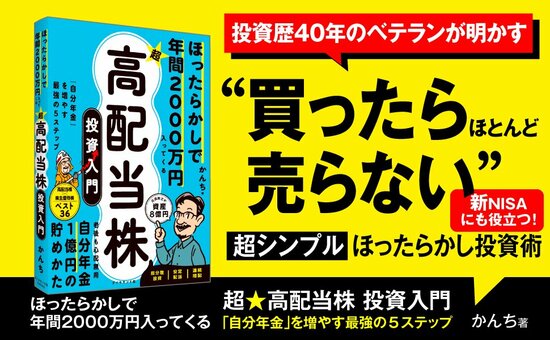

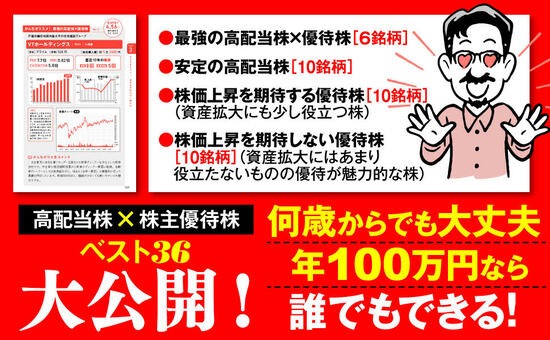

元消防士が株式投資で築いた資産は、なんと8億円! 三重県在住の専業投資家・かんち。49歳で早期退職してからというもの、生活費のすべてを株の配当金でまかなっている。その配当金の総額は、なんと年間2000万円超え。高配当株と株主優待株を組み合わせた「買ったらほとんど売らない」という手間のかからない“ほったらかし投資術”は、初心者の新NISAにも参考になる。「その投資術を知りたい!」と、長年著作の刊行を期待されていたものの、すべて断ってきた投資歴40年のベテランが、初めて著した話題の書『ほったらかしで年間2000万円入ってくる 超★高配当株 投資入門』(ダイヤモンド社)より一部を抜粋・編集したものをお送りする。

Photo: Adobe Stock

Photo: Adobe Stock

信用取引の

“保守的なマイルール”

私はやみくもに信用取引で勝負をかけるわけではありません。リスク回避のマイルールを設定しています。

「保有する現金以上に損失が膨らんでしまったら、その時点で信用取引分を損切りして負けを認める」と定めているのです。

たとえば現金100万円があるとすれば、信用取引の評価損100万円未満まで信用取引を続けても、評価損100万円に膨らんだ時点で、問答無用で損切りして、潔いさぎよく負けを受け入れるということです。

保有株のポートフォリオを

無傷にするマイルール

そうすれば、現金を失うことにはなっても、保有株のポートフォリオには傷がつきません。

もし現金以上に損失が膨らめば、保有する現物株まで処分せざるを得なくなり、ポートフォリオがめちゃくちゃになってしまいます。

そうなれば、株式資産を回復させるまでに、場合によっては何年もかかってしまうのです。

マイルールの発動は

リーマン・ショックのみ

だから信用取引をするときには、想定される最悪の事態になったとしても、最低限の損失にとどまるように“保守的なマイルール”を定めているわけです。

ただし、このマイルールが適用されたのは、リーマン・ショックでのただ一度だけ。

また、あのリーマン・ショックでも、「いったん下げ止まったときに買っていれば、通常ならまず儲けることができた」という思いは、いまも変わりません。

前代未聞のイレギュラーは

割り切るしかない

というより、そのような状況下で買わなければ、通常大きく儲けることはできません。

もしいま再びまったく同じ状況に陥ったとしても、やはり同じ行動をとるでしょう。

あのときの値動きは、前代未聞のイレギュラーとして割り切るしかありません。

最悪の事態を想定した

マイルールは厳格に

「95%勝てる」といまでも思える状況で負けたのですから、後悔しても仕方ありません。

リーマン・ショック時の投資は、私にとって“失敗”ではありますが、どうしようもない失敗もあるのだと思っています。

そんな最悪の事態でも、損失を最小限にするマイルールは大切にしたいものです。

※本稿は、『ほったらかしで年間2000万円入ってくる 超★高配当株 投資入門』(ダイヤモンド社)より一部を抜粋・編集したものです。