>>(上)より続く

(1)グローバル・エコノミーと税制

経済のグローバル化の急速な進展によって、ヒト、モノ、サービス、カネ、情報、技術、無形資産などあらゆるものが瞬時に国境を越えて移動する。ところが、国家の執行管轄権は国境までである。そして国境を隔てて各国家は独自に税制を構築しているから、その間隙を突いて、国際的租税回避を図ることが容易になっている。

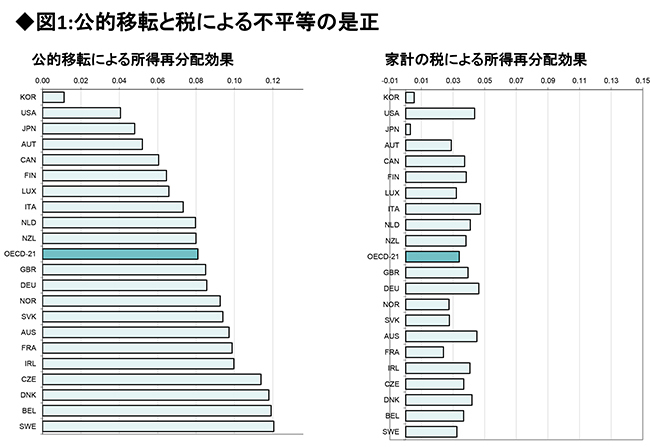

このことは、基幹税として何を選ぶか、所得・消費・資産課税等の最適タックス・ミックス(所得・消費・資産に対する租税の組み合わせ)をどう考えるかについて、多大な影響を与える。民間税調の問題意識の最重要論点は、格差の是正、所得・資産の再分配である。所得・資産の再分配は、本来税制に托された使命であるが、現在の所得再分配機能において税制の果たす役割は、日本国の場合にはゼロではないけれどもほとんどない。OECDのデータを見ても最下位に位置している(図表1参照)。

(注)1.所得分配の不平等を表す指標がジニ係数である(これがゼロであれば、全ての人の所得が同じで完全な平等 となるが、1人だけが所得を持つ場合は最も不平等で係数は1となる)。ジニ係数が公的移転と税によってどのくらい小さくなるかを表したのが上記の表である。

(注)1.所得分配の不平等を表す指標がジニ係数である(これがゼロであれば、全ての人の所得が同じで完全な平等 となるが、1人だけが所得を持つ場合は最も不平等で係数は1となる)。ジニ係数が公的移転と税によってどのくらい小さくなるかを表したのが上記の表である。2.出典はOECD(2008) Growing Unequal?

所得の再分配を考えるときに直ちに考慮の対象となるのは、所得税の累進構造であるが、今日のような経済のグローバル化の時代において、所得税の累進性を高めてその再分配機能を高めようとすれば、所得ないしその源泉は国外に逃避してしまう。所得税の課税に服しないように国際的租税回避を図ることのできる一定レベルの所得ないし資産があれば、海外への脱出を図ることができるし、国境の外にはタックスヘイブンが口を開けて待っている。結局、所得税の負担は国外に逃れることのできない所得者層にのしかかり、再分配機能は果たされず、さらには必要な税収を調達する能力すら落ちるということになりかねない。

そこで、歳出面までをも考慮した消費税の逆進性の緩和を図りつつ、国際的租税回避の途を塞いだ上で所得税の累進性を強化して、税制の再分配機能を維持すべきである。

(2)国内における格差縮小と税制

トマ・ピケティの『21世紀の資本』が明らかにしたことは、[1]資本主義社会は経済成長をすれば格差が必然的に広がること、[2]その格差を縮小し、安定した社会の形成に寄与したのは税制であった、ということである。民間税調も同様の視点に立って、(1)で述べた国際課税の問題点を十分に留意した上で、所得税、法人税、相続税、消費税などを格差是正のためにどう改革すべきかを検討した。率直に言って、(1)の整備が進まない限り、所得課税や資産課税の最高税率を上げるだけでは、税負担の公平化の実現は難しい。