ある資産の価値を考えるとき、それが自己資金で購入されたものなのか、借金で購入されたものなのか、というのは重要な問題であるように思われる。しかし、それは本当だろうか? これを考えるために、話題のファイナンス理論入門書『あれか、これか――「本当の値打ち」を見抜くファイナンス理論入門』のなかから、WACC(加重平均資本コスト)について紹介していこう。

「借金」――みんなの嫌われ者

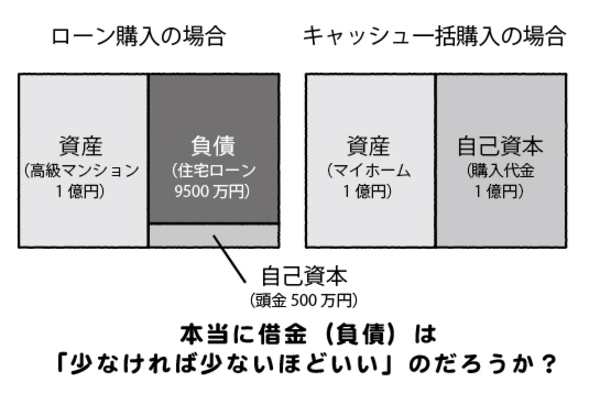

人がお金持ちかどうかを判断するとき、僕たちが見るのは資産の大きさだけではない。1億円の高級マンションに住んでいる友人がいたとしても、彼が払ったのは頭金の500万円だけで、あとは銀行からの住宅ローン9500万円が残っているとしたら、あなたが感じるのは羨望よりも同情かもしれない。これから先、彼を待ち受けているのは、多額のローン・利子の返済だからだ。

逆に、「マイホームをすべて現金で買った」という友人がいたら、どう思うだろうか? 「抱えているローンはゼロ、高い利子も払わなくていい」となれば、誰もがうらやましく思うはずだ。そして、それまでコツコツとお金を貯めて、マイホームを一括購入した彼のことをちょっと尊敬するのではないか。

両者のバランスシートは下図のようになる。これまで僕たちは、どちらかというと、バランスシートの左側、つまり資産に注目してきた。しかし、持っている資産がどれほど大きくても、わずかしか自己資本(純資産)がなければ、この人をお金持ちと呼んだりはしないだろう。自己資本とは資産すべてを現金に換えて、負債すべてを返済したときに残る資産のことだ。

ある意味では、自己資本の大きさこそが、お金持ちの指標である。返済する義務のない自己資本がどれほど潤沢であるかが、家計や財務の健全性にとって、大きな目安となるのは間違いない。

大きな資産を持っていても、負債の割合があまりにも大きいと、自己資本がマイナスになってしまうことがある。これを債務超過という。

債務超過の代表格といえば日本だ。財務省が発表した日本国のバランスシートを見ると、資産は約680兆円に対し、負債は約1172兆円あり、492兆円の債務超過となっている(2015年3月31日時点)。国の債務問題で大変なことになっているギリシャのような国もあるため、日本の財政についてはつねに懸念の声がある。

企業経営の世界でも同じような考え方が共有されている。

実際、「あの会社は無借金経営だ」と聞くと、多くの人が「なんてすばらしい会社なんだ」と思うはずだ。