ここであなたは、手元資金とは別に、金利1%で無制限に借金できるとしてみよう。つまり、100万円を借りて株式Gを2株買うことも、負債900万円を調達して10株購入することも可能だと仮定するわけだ。

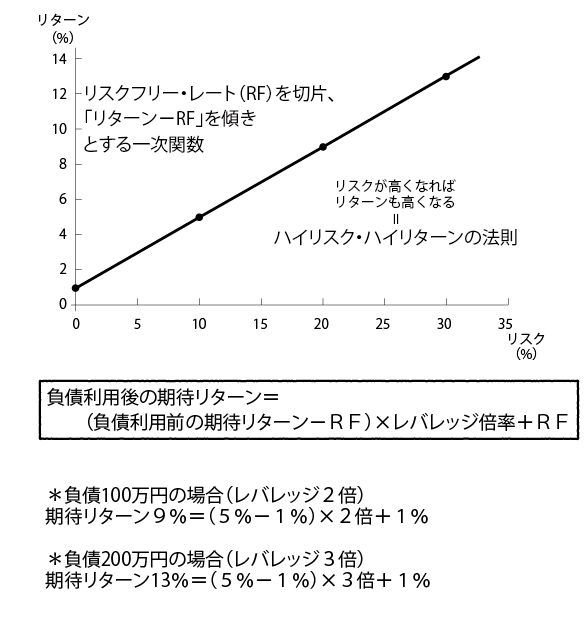

100万円を借り入れて2株を購入した場合、当然、リスクは2倍の20%となる。一方、借入金利1万円のキャッシュアウトがあるため、損益は9万円(=5万円×2株-1万円)となり、期待リターンは9%になる。同様に、200万円の借金で3株購入だとすると、リスクは30%、期待リターンは13%だ。それぞれの結果をリスク・リターン平面に書き込んでみよう。

ここからわかることは2つある。

まず見てのとおり、負債を利用すればするほど、期待リターンは高まる。手元資金が100万円のときに5%止まりだった期待リターンは、負債100万円のときには9%、負債200万円のときには13%にまで上昇する。

つまり、もともとの手元資金がどれだけ少なくても、負債という道具を使うことで、期待リターンはどれだけでも持ち上げることができる。

ファイナンスの世界で負債がレバレッジ(てこ)と呼ばれるのは、このような性質があるからだ。

より正確には、他人資本(負債)に対する自己資本の比率をレバレッジ倍率と呼び、「倍」の単位で表す。

レバレッジ倍率 = 他人資本 ÷ 自己資本

手元資金(元本)100万円のとき、借金せずに1株買えばレバレッジはゼロ、負債100万円で2株買えばレバレッジ1倍、負債900万円で10株買えばレバレッジ9倍である。つまり、レバレッジの倍率が大きくなるほど、他人のお金(他人資本)を使って投資をしていることになるわけだ。

ただし、忘れてはならないことがある。レバレッジ(てこの効果)が起きるのは、リターンだけではないのだ。先ほどの図を見ればわかるとおり、レバレッジ1倍のときにはリスクは20%、3倍のときは30%という具合にリスクも持ち上げられてしまう。

これが「ハイリスク・ハイリターンの法則」の正体である。