当初、みずほは三菱のそうした動きを静観していた。革新機構によるシャープ支援は、生殺与奪を握る銀行の意向ということもあり、半ば既定路線になっていった。

その一方で、シャープの業績は悪化の一途をたどった。昨年6月、資本注入のために、両行合計で2000億円もの優先株を、借金から振り替える(デッド・エクイティ・スワップ、DES)かたちで引き受けたが、革新機構側からは支援の条件として、優先株を消却すべきとの声が秋ごろから上がり始める。

DESによって引き受けた優先株を消却することは、銀行が債権放棄をするのと同義だ。顧客から預かった大事なお金を運用する銀行にとって、債権放棄は簡単にできるようなものではない。

ましてや、それが1年もたたないうちに放棄となれば、銀行のリスク管理、融資先企業のモニタリング能力を疑われかねず、到底承服できなかった。

交渉のパワーバランスを何とか変えようと動いたのは、ホンハイのメーンバンクのみずほだった。シャープ買収に強い関心を持っていた郭台銘会長に対し、みずほの担当役員らは優先株を買い取ってもらえれば交渉で優位に立てるとたき付けた。

郭会長も「交渉のカギを握るのは銀行だ」と公言しており、シャープへの出資額より、優先株の買い取りに幾らまで金を出せるかの計算に、最も神経を使っていた。

事実、交渉過程の中でホンハイのシャープへの出資額が、3890億円→4890億円→3888億円という経過をたどった裏で、優先株の買い取りも2000億円→1000億円→2000億円と、同じ増減幅で推移している。つまり、シャープへの出資額が1000億円減ったその裏で、銀行はちゃっかり優先株の買い取り額を1000億円も増やしてもらい、自らの腹が極力痛まないようにしていたわけだ。

革新機構は、そうした債権放棄アレルギーによって銀行が右往左往するのをあえて無視していた。さらには、シャープ再生には有利子負債の削減が不可欠とみて、1100億円の追加のDESという条件を銀行に突き付けている。

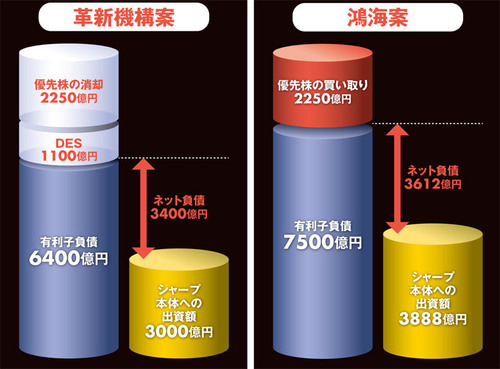

下図にある通り、両社の提案を比較すると、出資額はホンハイが上回るものの、差し引きの有利子負債で見れば、革新機構の方が財務改善のメリットは大きい。

それでも、みずほが徹底的にホンハイを推したのは、債権放棄やDESによって自行の預金が毀損し、損失が出ることを回避したかったからにほかならない。

経済合理性で判断したといえばそれまでだが、液晶産業の競争力強化には何が必要か、シャープ再生の最善策は何かという議論をし尽くした形跡は、みずほからはなかなか見えてこない。

一方の三菱は、債権放棄には難色を示したものの、関係者によれば、2月に入り、追加のDESについては一部受け入れる姿勢を示している。その意味においては、シャープ支援に懸ける姿勢はみずほとは異なっていた。だが、革新機構による業界再編の絵を描きながら、最終的にホンハイ案に反対しなかったことを踏まえると、同罪とみる関係者は少なくない。

ホンハイと革新機構、どちらの方がシャープ再生に寄与するのかは誰にも分からない。ただ、銀行が貸し手責任から逃れるために債権保全と保身に走ったのだとすれば、評判は地に落ちる。