2016年1月末に日銀がマイナス金利政策導入を発表した際、銀行株が急落した。マイナス金利政策は、地銀などの経営や金融システムにどのような影響を与えるのか。長期金利上昇の可能性がささやかれるなか、あらためて検討してみる。

<詳しくは新刊『金利と経済』でご覧いただけますが、同書で取り上げたトピックに一部手を加えてご紹介していきます>

地銀で顕在化しつつあるマイナス金利のインパクト

地銀を中心とする地域金融機関が、統合による経営効率化を急いでいる。直近でも、3月16日に新潟県内最大手の第四銀行と同2位の北越銀行が経営統合の最終調整に入ったと報じられたほか、関西地銀3行(三井住友FG系の関西アーバン、みなとと、りそなHD系の近畿大阪)や、三重県内の三重銀行と第三銀行の統合方針が表面化している。

経営効率化への動きの背景にあるのは、日銀のマイナス金利政策により特に主力の貸出事業で利鞘が稼げなくなったことによる収益力低下である。地域金融機関はこれを補おうと必死だ。そうした努力の一環として、投資対象を国債から外債などよりリスクの高い資産へシフトさせてきた。

しかし、2016年11月の米大統領選前には1.8%台だった米国の長期金利は、トランプの当選後、2.6%台にまで急上昇してしまった。3月9日付の日本経済新聞朝刊は、米国の金利急上昇で、年間の利益の1.5倍の含み損を抱えている地銀もある、と報じている。こうした現状を金融庁も注視しており、遠藤俊英監督局長は3月9日、参院財政金融委員会で外債運用をテーマにした地域金融機関に対する検査を実施する方針を明らかにしている。

米国は想定どおり緩やかな上昇傾向にある

米国は想定どおり緩やかな上昇傾向にある

外債投資の例にみられるように、これまでのところ、地域金融機関のリスク性資産に対する積極的な投資スタンスは、基礎的な収益力の低下を補うよりは、経営体力低下を加速する方向に作用している可能性がある。マイナス金利のこうした銀行経営への悪影響は、日銀より先行してマイナス金利に踏み込んだECBのクーレ専務理事が2016年7月の講演中に指摘していた懸念材料である。その懸念が日本にも当てはまりつつある、と言える。

マイナス金利を先行導入したECB幹部の懸念

日銀が2016年9月に導入したイールドカーブ・コントロールは、長期金利を短期金利よりわずかに高くする、という関係を固定することを企図している。しかし、この政策の導入に先行する上記の講演で、クーレは、マイナス金利の導入について、短期金利と長期金利の関係を示すイールドカーブの傾きを維持した場合でさえ、マイナス金利の導入は、リテイルの預金に依存している銀行の利鞘を圧縮しうる、としていた。

理由はリテイルの預金金利は低くかつ粘着的な傾向があるうえ、銀行はリテイルの預金金利をマイナスにすることには消極的(ないし困難)だからだ。市場金利が低下するにつれ、銀行の資産からのリターンは減少するのに調達コストは変わらず、結果として利鞘が押し下げられる。このため、クーレは、現在および将来の利鞘の縮小は、将来の利益予想から算出される銀行資本を減らし、銀行のリスク負担能力を低下させ、信用供与を減少させる、と主張した。

このわかりやすい懸念は、日本の銀行にも当然に当てはまる。

だからマイナス金利導入のニュースで銀行の株価が急落したのである。むろん、銀行の運用・調達構造は、国や業態(例えば、地域金融機関とメガバンク)ごとに大きく異なる。一般に、変動金利での貸出の比率が高く、資金調達をリテイルの預金に依存する度合いが高いほど、利鞘は押し下げられやすいだろう。そのことは各国の金融機関経営ひいては、金融システムの安定性の違いにも大きく影響を与える。後述のように、残念ながら、日本の金融構造は副作用を大きく受けるものとなっている。

ところで、利鞘を圧縮された銀行はどう行動するだろうか。

それが、先の講演におけるクーレ専務理事の次の懸念につながる。それは、銀行が収益を高めるために、よりリスクの高い資産へポートフォリオを振り向けること(ポートフォリオ・リバランシング)や、利回りは高いが貸し倒れになるリスク(デフォルト・リスク)も高い中小企業へ貸出を集中させることなどの副作用である。

むろん、銀行の収益を悪化させ、より大きなリスクをとらざるを得なくすることこそ、金融政策の大きな狙いのひとつ、という考え方もある。この点について、クーレ専務理事は、それが金融緩和の目的のひとつであることを認めたうえで、これにより、銀行がプラスの価値を生み出さない投資にまで踏み込んでしまう「悪い」リスク・テイキングに追い込まれることに懸念を示していたのである。

貸出利鞘圧縮を受けたポートフォリオ・リバランスのその先は?

以上のクーレの議論をもとに、2016年10月に公表された日銀の「金融システムレポート」から邦銀、とりわけ地域銀行への影響を考えてみよう。

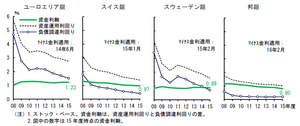

図表1 マイナス金利導入国における銀行の資金利鞘

図表1 マイナス金利導入国における銀行の資金利鞘拡大画像表示

まず、レポート中の「マイナス金利政策実施国における銀行の収益構造」というコラムは、マイナス金利政策を先行導入した欧州諸国(ユーロエリア、スイス、スウェーデン)の銀行と邦銀の収益構造を比較し、マイナス金利政策の影響を検討している。欧州系銀行の資金利鞘(「資産運用利回り‐負債調達利回り」を使っている)をみると、マイナス金利政策の導入後に資産運用利回りは低下しているが、負債調達利回りも連動して低下し、資金利鞘は横ばい圏内の動きとなっている(図表1)。

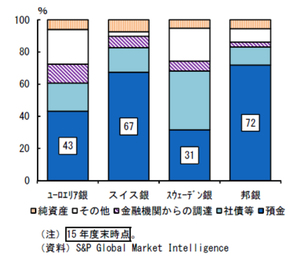

図表2 銀行の調達構造

図表2 銀行の調達構造拡大画像表示

欧州系の銀行の利鞘が横ばいで推移した点について、「金融システムレポート」は、(1)マイナス金利導入時点における欧州諸国の預金金利水準が高く、預金金利に下げ余地があった、(2)欧州系銀行は、スイスを除き、ゼロ金利制約の少ない市場調達の割合が大きい(預金の負債に占める割合が小さい)、という点を指摘し(図表2)、最近では口座維持手数料等によって実質的に預金金利を引き下げる動きもみられる、とした。

そのうえで日本では、低金利・ゼロ金利の継続期間が欧州に比べ長く、マイナス金利導入時点で銀行の預金金利はすでにきわめて低く、銀行の預金調達比率も高い。このため、マイナス金利が利鞘に及ぼす影響は、欧州系銀行よりも邦銀において、相対的に大きく表れやすい、と指摘した。

こうした利鞘悪化に直面した金融機関はどう動くか。レポート中の「地域金融機関の有価証券投資」という項では、地域金融機関が、収益のコアとなる貸出利鞘が趨勢的に低下するもとで、投資信託や外債などのリスク性資産への投資スタンスを積極化させていることを指摘している。

これはクーレが言及した、貸出利鞘圧縮を受けたポートフォリオ・リバランスへの動き、とみることができる。ただし、「金融システムレポート」の分析は、そのリバランスの程度が、各金融機関の基礎的収益力や経営体力によって異なることを指摘している。

具体的には、貸出利鞘の縮小に対して、自己資本比率が高く経営体力のある金融機関は、リスク性資産を増やす傾向がある。これとは逆に、経営体力に乏しい金融機関は、貸出利鞘が低下しても、リスク性資産を増やす行動には出ていない、というのである。

地域金融機関の多くは、現時点では自己資本比率が高い。しかし、基礎的な収益力は低下傾向が続いている。このことから、「金融システムレポート」は、地域金融機関が基礎的収益力低下を補うべく、リスク性資産に対する積極的な投資スタンスを維持していく可能性が当面高い、とした。しかし、長期的に基礎的な収益力の低下が長引き、経営体力が低下を続ければ、リスク性資産への投資を増やせなくなる先が増加する可能性がある、と予測していたのである。

地銀の外債投資による損失は、マイナス金利で利鞘が圧縮された焦りを反映したポートフォリオ・リバランスの失敗にみえる。マイナス金利の銀行経営への悪影響についてのクーレの懸念は、いずれも日本にも当てはまっていた、と言えるだろう。

問題は、この先、基礎収益力の低下が続いた時だろう。そのとき、地域金融機関は、金融システムレポートの分析が予測するように、リスク性資産への投資を増やすことをあきらめるのか、それとも起死回生を狙って経営スタンスを切り替えるのか。そもそも、それ以前に基礎的収益力を回復する道をさぐりあてられるか。こうした点は、銀行経営と金融システムの安定性、ひいては地域経済の動向を大きく左右しうるだろう。