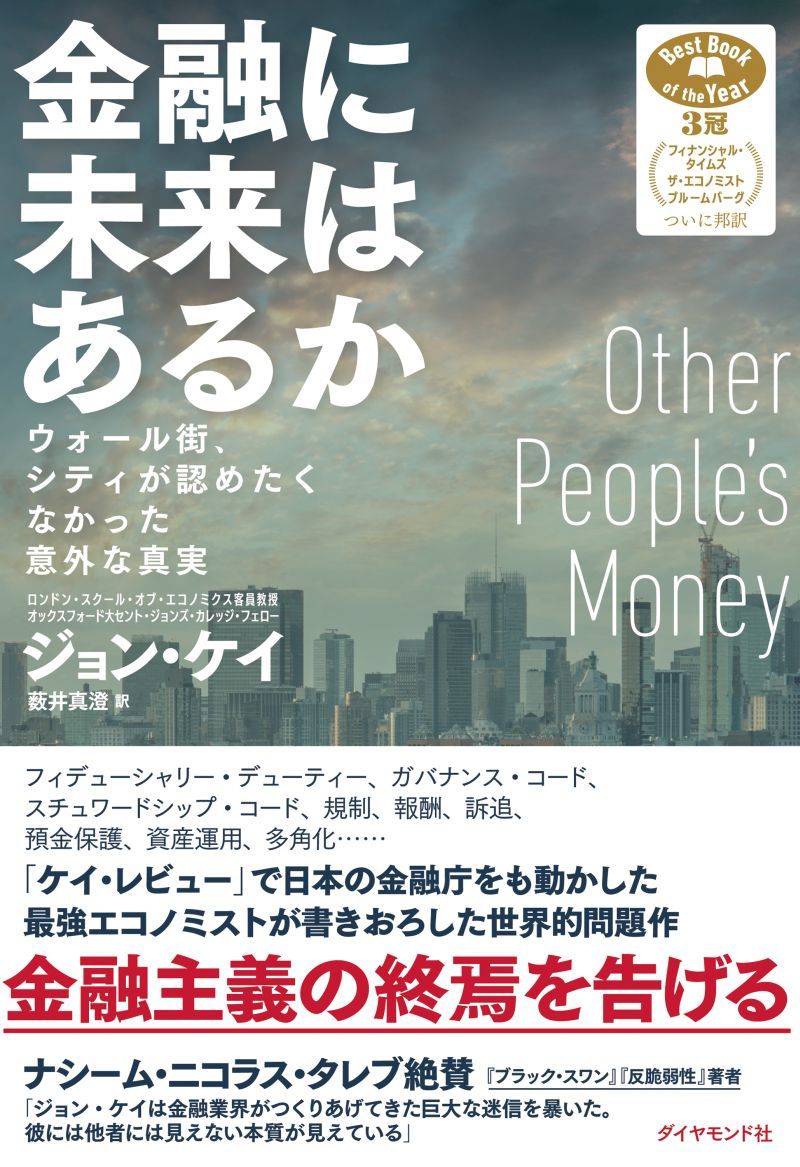

金融業界は今や、政治を動かし、一度揺らいでしまえば日々の暮らしを左右する存在になってしまった。世界的に尊敬を集める世界最高のエコノミストの一人であるジョン・ケイは、最新刊『金融に未来はあるか』で、他の産業とは違う特別な存在であるかのように語られる金融業界の神話を切り崩し、巨大銀行の業務の大半が社会にとっていかに有害無益であるかを解き明かす一方で、リーマン・ショック後、金融業界の肥大化を抑制するために導入された膨大な規制も逆効果だと断じ、銀行を「よそ様のお金を預かる」まっとうなサービス業に回帰させていくための全く新しい改革案を提示する。フィデューシャリー・デューティー、ガバナンス・コード、スチュワードシップ・コードなどを提唱し、日本の金融庁などにも大きな影響を与えたことでも知られるジョン・ケイのザ・エコノミスト、フィナンシャル・タイムズ、ブルームバーグでベストブック・オブ・ザ・イヤーを獲得した著作『金融に未来はあるか』からエッセンスを抜粋する。

世界経済を最も熟知した

情報力こそが投資銀行の「エッジ」なのか?

コリンズ上院議員:あなたは顧客の最善の利益になるように行動する義務があると考えていましたか?

スパークス氏:私はきわめて率直な態度で、きわめてオープンな態度でお客様と接する義務がありました。投資アドバイスという観点で技術的なことを申し上げると、われわれの役割はマーケットメーカーでした。しかし、その市場において節度と責任を持った参加者であるという意味で、われわれには確かにそうする義務があります。

コリンズ上院議員:(中略)会社はあなたに対し、会社に最善の利益をもたらすようにではなく、顧客にとって最善の利益になるよう行動することを期待していましたか?

スパークス氏:えー、私がゴールドマン・サックスにおりましたとき、お客様は非常に大切で、非常に大切でして、それで――

コリンズ上院議員:イエスかノーでお答えいただきたい。あなたは顧客の最善の利益を考えて行動する義務があるのか、ないのか?

スパークス氏:(中略)われわれは、お客様に良く奉仕する義務があると信じています。

(2010年4月27日の米議会証言。S・M・コリンズ米上院議員[メイン州選出、共和党]と、ゴールドマン・サックスの元パートナーでモーゲージ部門責任者、D・L・スパークスのやりとり)

鋭いコメンテーターであり、自らが元投資銀行家のフィリップ・オーガーは、それを「エッジ」と呼ぶ。投資銀行が、金融システムの中心に陣取ることによって得る優位性である。

「大手投資銀行は、他のどんな機関や組織よりも世界経済について熟知している。顧客、自社に比べて小規模な競合他社、中央銀行、米連邦議会や英国議会、英国財務大臣、そして米国財務長官よりも」

衝撃の主張だ。しかし本当だろうか? 私はこうした場所のほとんどを訪れたことがあり、そこの人々と語り、彼らのプレゼンを聞き、彼らの調査資料を読んだことがある。投資銀行は米議会や英議会に比べれば、世界経済についてよく知っているかもしれない。もっとも英下院の図書館に行けば見事な発表文書にいくつか出会えるし、おそらく米連邦議会図書館だって同じだろう。

しかし私は、投資銀行の持つ世界経済についての知識が、オーガーが触れた他の機関に勝っているとは思わない。マッキンゼーのようなコンサルタント会社や、英エコノミスト誌やフィナンシャル・タイムズ紙の編集室、最高峰の資産運用会社、あるいは多くの学術研究機関の談話室から得られる知識に比べても、優れてなどいない。

オーガーは続けて、あるファンドマネジャーの言葉を引用している。「彼ら(投資銀行)はあらゆる情報を持っているが、『点を結んで全体像を見る』ことはしない」。オーガーは依然として、これら機関の情報処理能力に畏敬の念を抱いたままだが、私は、この懐疑的なファンドマネジャーのほうが正しいと思う。

投資銀行は、たとえその能力があるとしても「点を結んで全体像を見る」必要性をほとんど感じていないのだ。今日の市場で重要なのは、経済や企業、景気動向、世界政治についての深い知識よりも、他の市場参加者の動きについての知識だ。これは投資銀行が持っている知識にほかならず、彼らにエッジをもたらしているものである。

賭博用語としての

「エッジ」とは何?

「エッジ」は賭博用語だ。スイスの村人たちは保険を掛け、英国の紳士たちは賭けをした。ジョン・ポールソンと資産担保証券を買ったゴールドマンの顧客たちは、同じ出来事について正反対の結果が出ると予想して賭け金を積んだわけだ。“ファビュラス・ファブ”・トゥールは「胴元」を務めた(訳注:「ファビュラス[素晴らしき]・ファブ」はゴールドマン・サックスの幹部であったファブリス・トゥール[世界金融危機の後、82万5000ドルの罰金を受けた]の自称)。

たいていの場合、長い目で見て賭博で儲けられるのは、胴元と「賭博場」だけだ。主催者は、人がリスクに対するときの特質に訴えるような商品を設計する。この特質を、人によっては「弱み」と呼ぶだろう。スロットマシンは光を点滅させ、カジノは魅力たっぷりのディーラーを雇う。ルーレットがくるくると回ったり、カードをめくったりする瞬間、気分は高揚する。カモになった顧客は、自分の腕や知識が優れているから「エッジ」があるのだと、ホイホイと信じ込む。

賭け帳を取り仕切っているのは、賭博場を運営しているプロ連中だ。彼らは、どんな結果が出ようと自分たちが得をするよう、ゲームを数学的に設計している。こうしたことはすべて、カジノや競馬と同じく、金融市場にもそっくり当てはまる。

もしあなたが、レースに出るすべての馬や、ルーレット上のすべての数字に賭けたりすれば、間違いなく金を失うだろう。胴元の狙いは「ダッチブック」を生み出すこと、つまり結果いかんにかかわらず、自分が勝つようにオッズを設定することだ。彼はそれぞれの競走馬への賭け金を反映してオッズを調整することで、それを可能にする。かつて胴元として成功を収めるには、複雑な暗算を素早く行える能力が要求された。今ではコンピュータが、どんな人間よりも高速で計算してくれる。

胴元は顧客について知り抜いていることによって、エッジを獲得している。競走馬についての顧客の判断は不完全だ。彼らは、実にさまざまな判断ミスを犯してしまう。馬の名前が気に入ったとか、友人から何か耳打ちされたとか、競馬新聞から当てずっぽうに選ぶとか、まあそんなところだ。

その結果はというと、ならしてみれば、あまりにも多くの金が勝ち目のない馬に賭けられ、勝つ確率の高い馬には十分な賭け金が集まらない。そうと知っているので、胴元はそれを考慮してオッズを調整し、大穴が大勝したりすると損を出し、予想どおり本命が勝てば儲けが大きくなる傾向があるのだ。

これは何も、胴元のほうが他の連中よりも競走馬に詳しいからではない。そういう場合もあるかもしれないが、そんな幻想を抱くと、胴元もカモと同じくらい大きなしっぺ返しを食らう可能性がある。

情報力を自分の利益のために使えることが

「利益相反の温床」となっている

胴元にとって価値ある知識は、顧客についての知識と、賭け帳を取り仕切る際の数学の知識であって、馬についてのそれではない。ヘンリー・ホーキンス卿は競馬に精通していたと伝えられている。なかには競馬の儲けで裕福に暮らせる人も数人はいるが、彼らは例外だ。知識豊富な顧客は胴元の敵である。その理由は、彼が胴元を出し抜くからではない(胴元は賭けられた金に基づいてオッズを決めるのだから)。

そうではなくて、事情通の参加者の存在が恐れられ、事情に疎い大半の顧客の足が遠のくおそれがあるからだ。だからこそ、「賭博場」にビジネスを呼び込むことと、賭けの対象であるリスクの根本的性質について広く知らしめることの間には、利害衝突が内在するのである。

金融化が起こる以前、マーケットメーカーは賭博場に付き物の「エッジ」を有していた。彼は買い値と売り値の差によって利益を上げ、顧客の習慣についての一般的な知識を商売に利用し、自己資金によってリスクを取ることは少なかった。時には慎重なマーケットメーカーでさえ、想定外の出来事によって打撃を被ることもあった。マーケットメーカーにとっての急激な相場調整とは、胴元の場合ならオッズの高い馬が勝つことに等しかった。

しかしながら、ブローカーディーラーの台頭により、マーケットメーカーは顧客のポジションや意図についての一般的な情報だけでなく、具体的情報も得るようになった。そしてブローカーディーラーと伝統的なマーケットメーカーの双方が、複合的な金融機関に飲み込まれていったのに伴い、マーケットメーカーが入手できる情報源はさらに広がった。

現代の投資銀行は、世界経済についての幅広い知識より、金融市場についての幅広い知識を得ることによって大きなエッジを手にした。つまり、市場の主役級プレーヤーの正体やポジション、意図などだ。これらの「点」こそ、銀行が結ぶことができる、そして実際に結んでいる点である。

こうした情報を投資銀行とそのトレーダーのために利用することは、利益相反を生み出さずにおかない。しかし利益相反は、ブローカーディーラーという問題含みの関係性に限った話ではない。現代の投資銀行は通常、発行市場で証券を発行し、証券の流通市場を形成し、企業に助言を行い、個人および機関投資家の金を預かって運用し、そしてまた自己勘定での取引にも携わっている。これらの活動はそれぞれ、その他の活動と利益相反を起こす可能性を秘めている。

ゴールドマンはコリンズ上院議員から糾弾されただけではない。米国における企業関連訴訟の主要法廷であるデラウェア州衡平法裁判所のレオ・ストライン首席判事は、キンダー・モルガンによるエルパソ買収に絡み、ゴールドマンに複数の利益相反があったと非難した。大まかに言うと、ゴールドマンは顧客のエルパソに対し、キンダー・モルガンが大幅に引き下げて提示した買収額を受け入れるよう助言したのだが、ゴールドマンはそのキンダーの株式を相当量保有していただけでなく、助言を担当していた幹部も個人的に同社株を大量保有していたのである。

ゴールドマン・サックスの業務・倫理規約集の第一条には、「常にお客様の利益を最優先する」と書かれており、おそらく本当にそうだった時代もあった。1970年代にシニアパートナーだったガス・レビーは、ゴールドマンの成功は顧客の信頼を維持できるかどうかにかかっているということを強調するために、「長期的な貪欲」というスローガンを生み出した。

しかし、パートナーシップという組織形態の終結に伴い、「長期的な貪欲」という哲学の魅力はあせた。“ファビュラス・ファブ”・トゥールが「知的マスターベーション」(訳注:サブプライム住宅ローンをもとにした資産担保証券のことを彼はこう呼んだ)を行ったとき、彼はゴールドマン・サックスの長期的な健全性などほとんど気にかけておらず、自分自身のボーナスのほうがよほど大事だった。

ラゴスのサイバーカフェは詐欺師の温床になっていて、高い手数料を払えば違法な取引の手引きをしますよと誘いかけてくる。彼ら犯罪者は、この誘いにまんまと乗ってくる者を「ムグス」と呼ぶ。本当はカモになっているのに気づかず、不正で得すると信じている連中のことだ。

ムグスは至る所にいる。バーナード・マドフの顧客の一部は、彼が違法行為を働いているとうすうす気づいてはいたが、彼がほかの活動から得た情報を不正利用して、特別なリターンをものにしているものだと思っていた。同じように、投資銀行の顧客も「エッジ」、つまり幅広い金融サービスを手がけることによって入手した市場のインサイド情報が、彼ら顧客のために使われていると思いがちなのだ。

しかし、「エッジ」が内輪ではなく、顧客のためにどれほど使われているのか怪しいものだと、たとえ顧客が疑ったとしても、他にこれといった代替手段がなくて、利益相反まみれのこれら金融機関と取引するしかないのが実情だろう。それとも彼らは、マーケットメーキングのスケールメリットに引かれているのかもしれない。

買い手と売り手は、最も多くの売り手と買い手が集まる場所に引き付けられる。これは個人のフリーマーケットでも同じだ。映画製作者とスターが出会うハリウッドでも、為替先物市場でも。その結果、マーケットメーキングはどうしたって寡占にならざるを得ず、既存業者の牙城を切り崩すのは難しい。

大手投資銀行はFICC(債券、通貨、コモディティの市場のこと)のマーケットメーキングにおいて、支配的な立場を築くのに成功した。この支配力ゆえに、彼らは「エッジ」をフルに活用することができている。そして、もう一つの「エッジ」から得られる利益もある。規制当局に対して金融機関が享受している優位性である。