貸借対照表に注目してみる

第1回のInditex(ZARA)では、主に損益計算書(PL、Income state-ment)の数値をファーストリテイリングと比較しました。そこで第2回のPOSCOは、貸借対照表(Balance sheet)に注目していきましょう。

私がBSを見る際にまず着眼するのは、単純にBSが大きいのか、小さいのかです。それによって、資産が有効活用されているのか、果たして株主や金融機関は拠出したお金がきちんと返ってくるのかといった視点へとつながっていきます。

大きいか、小さいかと言われても、比較する相手がいなければ何とも言えません。そこで、いかなる資産も最後は売上を稼ぐために保有しているはずなので、売上高と比較してみます。

ここで使う指標は「総資産回転率」です。英語ではAsset turnover rateと呼ばれ、省略してATOと記されることもよくあります。これは、分子に売上高(Sales)を、分母に総資産(Total assets)を置いて割り算します。言わば、PLで一番大きな数値とBSで一番大きな数値を比較して、どちらが膨らんでいるかを見ているのです。名称が率(Rate)なので、%が単位のように思いがちですが、あくまで倍数(times)です。

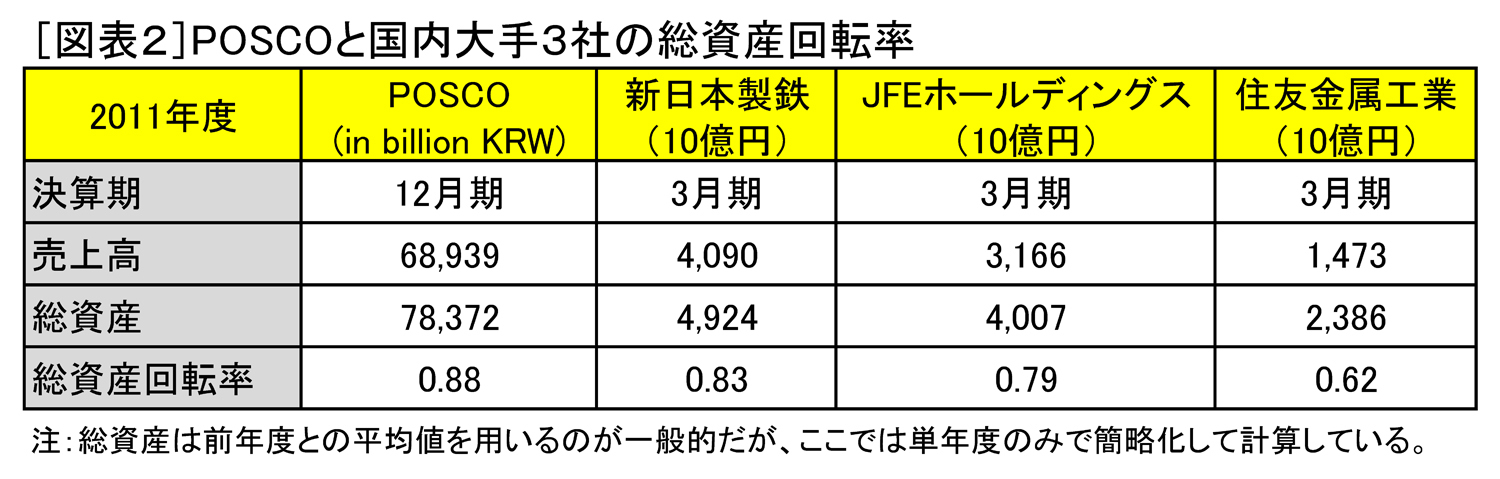

POSCOと国内鉄鋼大手3社のATOをさっそく計算してみましょう。

POSCOの2011年度のATOは0.88倍で、国内大手3社のいずれをも上回っています。つまり、4社のなかでもっともBSの軽い企業だということです。では、具体的にどの資産が軽いのでしょうか。POSCO自身が決算発表で用いているフォーマットで、過去3年度の推移を見てみます。