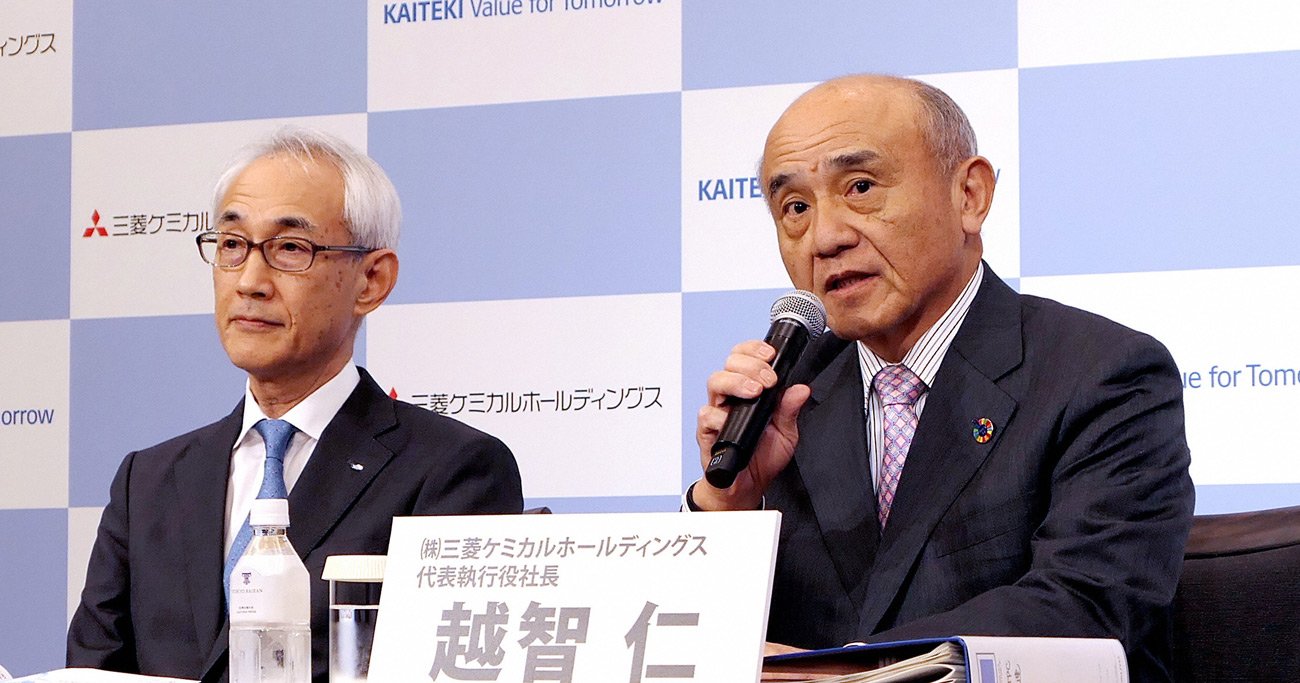

越智仁・三菱ケミカルホールディングス社長(右)は、「ヘルスケア事業を拡大するためには、田辺三菱を売却するという選択肢はなかった」と語った 写真:朝日新聞社

越智仁・三菱ケミカルホールディングス社長(右)は、「ヘルスケア事業を拡大するためには、田辺三菱を売却するという選択肢はなかった」と語った 写真:朝日新聞社

化学国内首位の三菱ケミカルホールディングスが、約5000億円の大枚をはたいて田辺三菱製薬を完全子会社化する。田辺三菱を巡っては一時、売却の可能性までうわさされたのに、だ。狙いはどこにあるのか。(ダイヤモンド編集部 新井美江子、土本匡孝)

化学業界にうずまく

長年の疑問がようやく解決した

11月18日、化学国内首位の三菱ケミカルホールディングス(HD)は、化学業界に長らく渦巻いていた同社への疑問の答えをようやく明確にした。

疑問とは、56.4%を出資する田辺三菱製薬の“処遇”についてである。製薬会社は対売上高研究開発費比率が20%前後とただでさえ高い上、日本では2018年の薬価(医療用医薬品の公定価格)の抜本改革によってますます強まった薬価の引き下げ圧力で、利益も出にくくなる一方なのだ。

コングロマリットディスカウント(さまざまな事業を展開する複合企業<コングロマリット>の価値が、事業をそれぞれ個別に展開して足し合わせた価値より劣っている状態)を回避し、化学事業に集中するためには売却することが得策なのではないか――。

かつて筆者は、越智仁・三菱ケミカルホールディングス社長本人にこの疑問をしつこくぶつけたことがある。だが、「コングロマリット企業として事業同士リスクヘッジしながら、一定規模を保つことが重要」と、可能性さえ微塵も匂わせることなく交わされた。

果たして、越智社長が出した答えは、売却どころかむしろ完全子会社化の道を選ぶことだった。11月15日の終値に53.08%のプレミアムを乗せ、なんと約5000億円の大枚をはたいて田辺三菱の株式を買い付けるというのである。