「お金は欲しいけど、あんまり仕事はしたくない」「仕事はキライじゃないけど、一生お金のために働くのはイヤだ」

そんな思いが少しでもあるのなら参考にしたいのが、入社4年目の26歳でFIRE(経済的自立と早期リタイア)を果たした遠藤洋氏の著書『投資をしながら自由に生きる』(ダイヤモンド社)だ。仕事をしながら小型株集中投資によって資産を築いた著者が、「最速でお金から自由になる」ための秘策を伝授! さらに、お金にも時間にも場所にも縛られず、好きなことで楽しみしながら収益を得て、自分の人生を最大限に満喫する方法を徹底指南する。

※本稿は『投資をしながら自由に生きる』より一部を抜粋・編集したものです。

イラスト:伊藤ハムスター

イラスト:伊藤ハムスター

ロボアドバイザーに丸投げしてはいけない

個人投資家向けにネットで資産運用プランを提案する「ロボアドバイザー」が日本でも普及しつつあります。あらかじめ用意された選択肢から自分の希望を選択するだけで、分散投資やリバランスといった資産運用を全自動で任せられるロボアドバイザーは、その手軽さから投資初心者の利用が増えているようです。

しかし、私自身はロボアドバイザーにお金を預けようとは思いません。このサービスも投資信託と同様に、投資家を儲けさせるためではなく、運営会社が手数料で安定的に収益をあげるためのビジネスだからです。

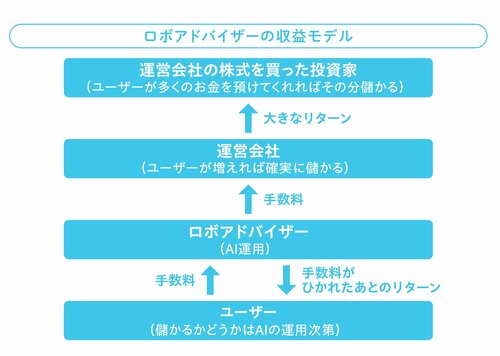

ロボアドバイザーのビジネスモデルは、とてもシンプルです。投資家から集めたお金を、AI(人工知能)が全自動で分散投資&リバランスします。その手数料として、運用金額の1%程度が運営会社の収入になるという収益モデルです。投資家がそこにお金を預けている限り、その運用金額の1%程度の手数料収入が継続的に得られる「ストック型ビジネス」なのです。

一度契約したら継続的に収益を得られるおいしいビジネス

あなたがロボアドバイザー運営会社の経営者だとしましょう。自社の業績向上のため、何をするでしょうか?

この公式のもと売上高を伸ばすには、顧客数を増やすか、預かり単価を増やすかになります。一度契約したら継続的に収益が入ってくる「ストック型ビジネス」ですから、リスクをとって顧客から集めたお金を自社で運用するよりも、より多くの投資家とお金を集めて手数料を稼ぐほうが、低リスクで継続的な安定収益を得られるのです。

ロボアドバイザーの運営会社の株を買ったほうがいい

もちろん、運用成績が悪化してしまうと“客離れ”が起きてしまうので、そうならないように運用プログラミングの改善のため、エンジニアなどの人材確保・育成に先行投資は必要です。ただ、事実として、投資家が儲かろうが損しようが、運営会社は預かり金額の1%の手数料で確実に利益を得られているということです。

そう考えると、投資をしないよりは、投資したほうがよいとは思いますが、私自身はロボアドバイザーの顧客になるのではなく、ロボアドバイザーを運営している会社の株式を買うほうがよいと思います。

たとえば、ロボアドバイザー最大手で2020年12月に東証マザーズ(当時)に新規上場したウェルスナビ(7342)という会社があります。相場全体が上昇していたタイミングも重なったため、同社にお金を預けて半年ほどで10~20%ほどの含み益を得たという投資家も多くいたようです。

資本主義社会の本質とは?

しかし、このときに同じタイミングでこの会社の株式を買っていたら、どうなっていたでしょうか? 上場した日の始値で株式を購入していたら、およそ半年後には約2・5倍になりました。少なくともウェルスナビが上場してから約半年間は、同社のロボアドバイザーにお金を預けるより株式を買ったほうが圧倒的に大きなリターンを得られたということになります。

この約半年間で、ウェルスナビの株式を保有する投資家は資産を2倍以上に増やしたのです。ズルいように思うかもしれませんが、残念ながら、これが資本主義社会の一面でもあります。資本主義社会においては、いつの時代も自分の頭で考え行動できる人が利益を手にするのです。

※本稿は『投資をしながら自由に生きる』より一部を抜粋・編集したものです。