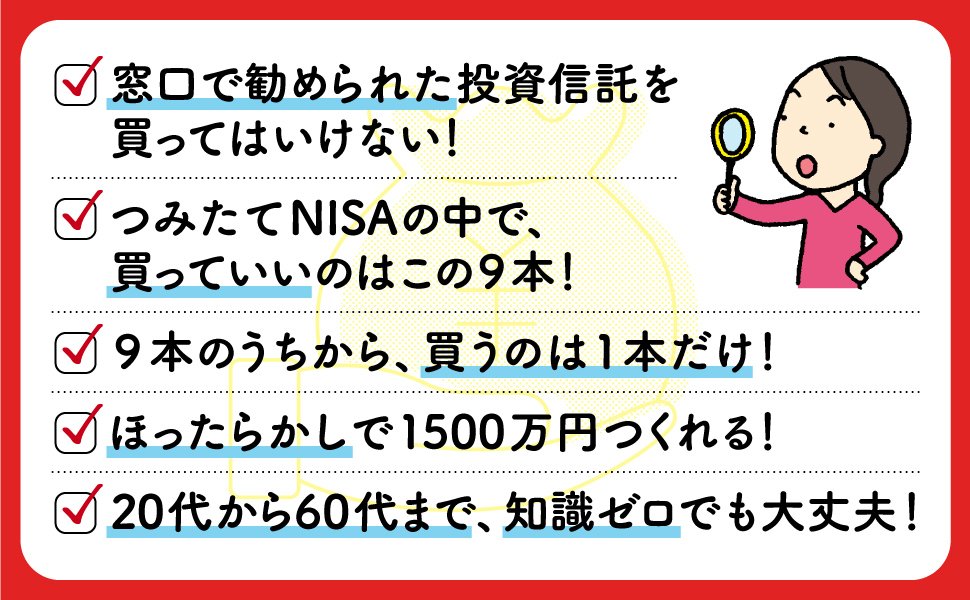

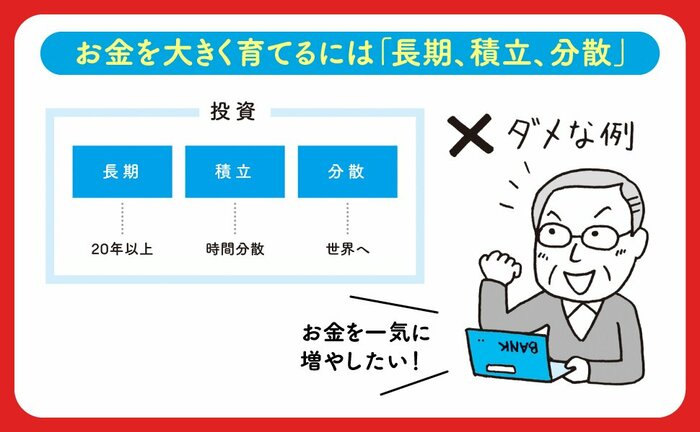

コロナ禍のリモートワークなど生活スタイルの変化により注目されたのが、資産形成に対する関心が高まったこと。特に、20~30代の若い人たちの間で、つみたてNISAの口座開設が急増した。そんな状況の中、つみたてNISA本の決定版ともいえる『最新版 つみたてNISAはこの9本から選びなさい』(中野晴啓著、ダイヤモンド社)が3月16日に発売。本連載では、つみたてNISAを利用して長期投資や資産形成をしてみたいという人に向けて、失敗しないつみたてNISAの賢い選び方・買い方について、同書から抜粋して公開する。「つみたてNISAってなに?」という投資ビギナーの人でも大丈夫。基本的なところからわかりやすくお伝えしていくので、ぜひ、お付き合いください。

Photo: Adobe Stock

Photo: Adobe Stock

購入者には一見わからない「代行手数料」とは?

つみたてNISAでは、購入時手数料がかからない「ノーロード」の投信に限定されています。しかし、通常の少なからぬ商品において、たとえノーロードだったとしても、投信運用会社から販売金融機関へと支払う「代行手数料」が厚めに設定されていて、販売金融機関が購入時手数料をとれない分が一定期間でカバーされるようになっているケースが見られます。

「運用管理費用」というのは、投資信託を保有している限り、投資家(受益者)がずっと負担し続けるコスト(詳細は後ほど解説)ですが、この運用管理費用に「代行手数料相当分」という、得体の知れないコストが組み込まれているのです。

「代行手数料」は、投資家(受益者)に対して分配金や償還金を支払ったり、運用報告書を交付したりするなどの事務手続きのメンテナンスフィーという意味です。

平たく言うと、運用管理費用から信託銀行に支払う受託フィーを除いた分は、投信運用会社と販売金融機関で按分(基準となる数量に比例して分け合う)するという商慣習が業界では定着しています。

投信運用会社の取り分より、

販売金融機関の代行手数料のほうが高い場合も

販売金融機関にとっては、購入時手数料のほかにもうひとつ収益源があるということ、ないしはノーロードの場合は、販売金融機関にとっても代行手数料が唯一の手数料収入になるわけです。

とはいえ、投資信託を運用している投信運用会社の取り分よりも、販売金融機関が取る代行手数料のほうが高い料率になるケースもあるというのは、どう考えてもおかしな話です。

投信運用会社と販売金融機関の力関係を見るような気がします。

日本の投資信託業界においては、投信運用会社よりも圧倒的に販売金融機関のほうが力が強いのです。

セゾン投信代表取締役会長CEO

一般社団法人投資信託協会副会長、公益財団法人セゾン文化財団理事

1987年明治大学商学部卒業、クレディセゾン入社。2006年セゾン投信を設立。2020年6月より現職。つみたてで、コツコツと資産をふやす長期投資を提言。国際分散型投資信託2本を15年以上運用し、個人の長期資産形成を支えている。客観的な定量評価を行う「R&Iファンド大賞」最優秀ファンド賞を9年連続受賞。口座開設数16万人、預かり資産5000億円を突破。

主な著書に『最新版 投資信託はこの9本から選びなさい』『投資信託はこうして買いなさい』(以上、ダイヤモンド社)他多数。