いまや日本円の価値は下がり、日本経済の成長も長期的には期待薄……。米国経済も、Twitter、Meta(Facebook)、Amazon、HPとリストラを実施する大手企業が続々と増え、いっときの“米国株ブーム”は過ぎ去った。そこでいま注目されるのが「グローバル投資」だ。米国の富裕層の間では、米国以外の海外資産を組み入れるグローバル投資の動きが、以前にも増して加速しているという。

日本と海外の投資・経済を知り尽くした金融マン待望の初著書『個人投資家もマネできる 世界の富裕層がお金を増やしている方法』(ダイヤモンド社)では、富裕層がやっているイギリス・フランス・ドイツ・イタリア・スイス・インド・チリ・台湾などへの国際分散投資法を、一般の個人投資家に向けてわかりやすく解説!

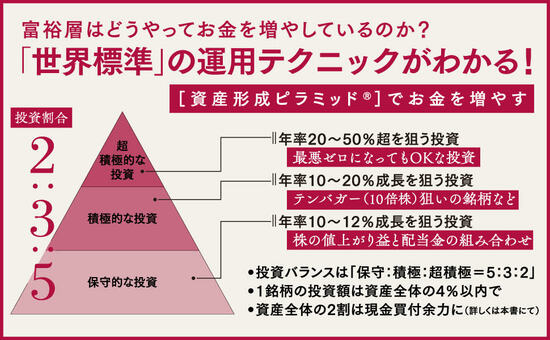

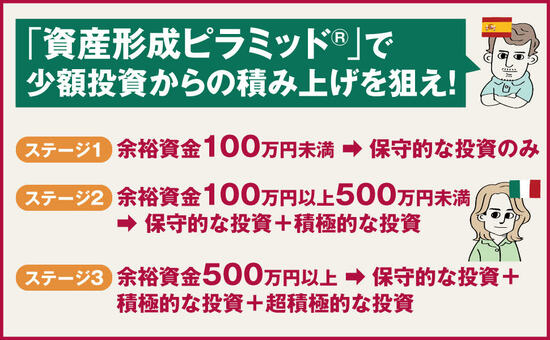

投資バランスは「保守:積極:超積極=5:3:2」、1銘柄の投資額は資産全体の4%以内で、資産全体の2割は現金買付余力に――など、SBI証券や楽天証券などでも実践できる内容で、「これならできそう」「続けられそう」と思えるグローバル投資の秘訣を明かした1冊だ。本稿では、本書より一部を抜粋・編集し、グローバル投資の極意を伝授する。

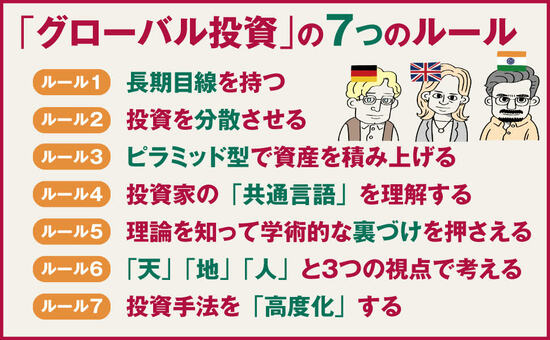

投資を分散させる

【前回】からの続き 「卵を1つのカゴに盛るな」という有名な戒めを持ち出すまでもなく、分散を心がけるのは投資の要諦です。

株式投資のポートフォリオ(金融商品の組み合わせ)は、少数の銘柄に集中的に投資するのではなく、複数の銘柄の組み合わせによって構成されるべきです(さらに資産規模が大きくなると、株式投資以外に、金[ゴールド]や不動産などにも分散させる必要性が高まります。本書242ページ参照)。

企業の業績と株価はつねに変動します。株式市場全体の動向にも、大きな振れ幅があります。ITバブル崩壊、リーマンショック、新型コロナショックといった大きな暴落も定期的に訪れており、株価や市場の先行きがどうなるかを正確に予測することは、誰にもできません。

どれくらいに分散するのがいい?

投資の神様・バフェットさんだって先行きを読み間違い、損することもあるのです。そのために求められるのが、リスクを相殺しつつ、リターンを積み上げられるように、複数の銘柄をうまく組み合わせたポートフォリオを作ること。

では、どのくらいの銘柄に投資していたら、分散投資といえるのでしょうか。5銘柄でしょうか、それとも10銘柄でしょうか? 資産の規模にもよりますが、一般的には20銘柄以上なら、リスクとリターンを最適化できる分散投資が可能になると考えられています。

1銘柄の投資額は全体の4%

個人的には、私は25銘柄前後に分散投資するのがいいと思っています。投資を始めたばかりの人なら、各銘柄にある程度均等に投資するのがわかりやすく、ポートフォリオも管理しやすいでしょう。

25銘柄に均等に投資すると、1銘柄の投資額は全体の4%。仮に総額500万円を投資するなら、1銘柄あたり20万円です。頭に思い描いていた投資ストーリーが崩れてしまい、ある保有銘柄の株価が25%下落したとしても、全体への影響はわずか1%にすぎません。

このケースだと損切り(ロスカット)しても、5万円の損失で済むのです。【次回へ続く】

※本稿は、『個人投資家もマネできる 世界の富裕層がお金を増やしている方法』(ダイヤモンド社)より一部を抜粋・編集したものです。