「効率よく量を増やせること」は積み立て投資の大きなメリットですが、同時に「相場が急落したときでも、心穏やかに投資を継続できる」ことも見逃せないメリットなのです。

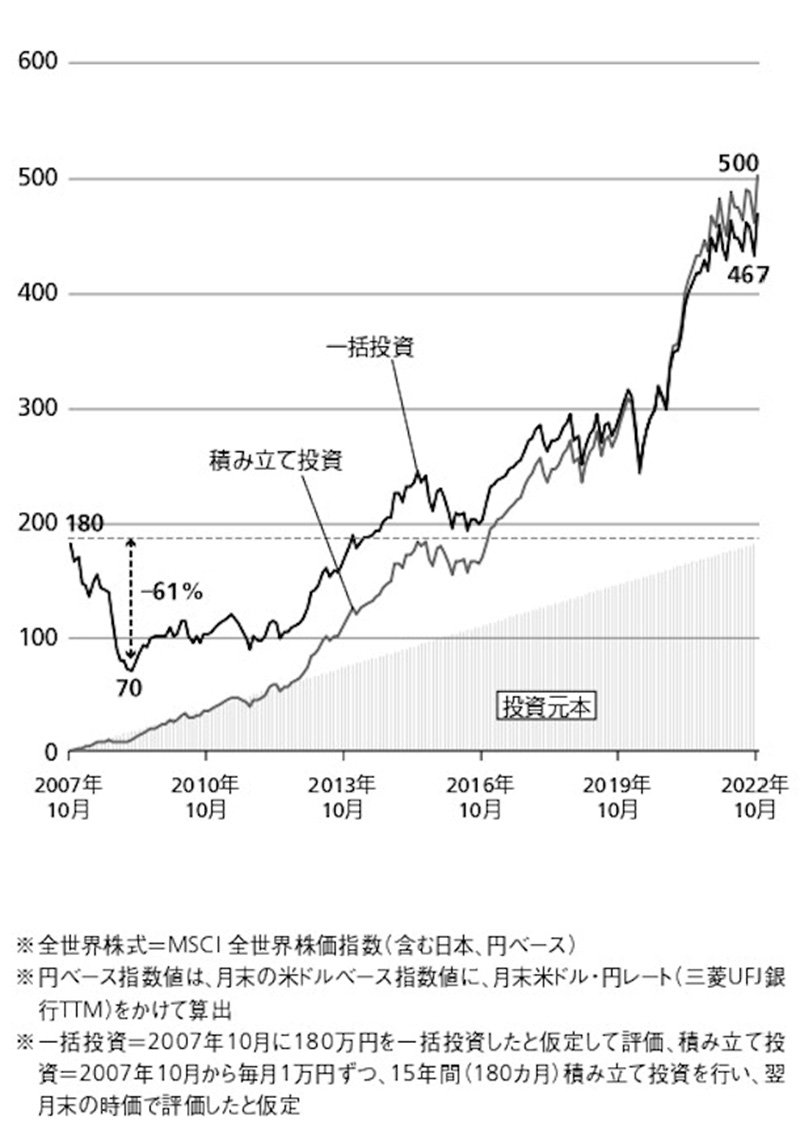

積み立て投資と一括投資で、どのように投資成果が変わるのか、実際のデータで検証したのが図4です。

図4 全世界株式の一括投資と積み立て投資の比較(15年間)。同書より 拡大画像表示

図4 全世界株式の一括投資と積み立て投資の比較(15年間)。同書より 拡大画像表示

「MSCI全世界株価指数(含む日本、円ベース)」という世界の株式の値動きを示す指数を使い、過去15年間、180カ月にわたり、毎月1万円ずつ積み立て投資を行ったケースと、2007年に一括投資したケースを比較しています。

ちなみにMSCI全世界株価指数とは、MSCI(モルガン・スタンレー・キャピタル・インターナショナル)社が公表している株価指数のことで、日本を含む世界主要23カ国を対象にしています。

最終的な投資成果は、投資元本180万円に対し、一括投資では467万円、積み立て投資では500万円になっています。過去15年間は全般に株式相場が好調だったため、一括投資と積み立て投資の成果には大きな差は生じていません。

心理状態に左右されにくく

投資を継続できるのが積立投資

しかし、この図で注目したいのは、最終的な投資成果ではありません。

図の左のほうをご覧ください。一括投資をした場合、投資して1年後のリーマン・ショック時には、評価額が70万円にまで下落していたことがわかります。実に61%ものマイナスです。

さて、もしみなさんが2007年に投資をしていて、リーマン・ショックで180万円が70万円になっていたら、その後どのように動いたでしょうか?

おそらく、大きな損失が生じていることにショックを受け、「投資なんてやるものじゃない」と感じたのではないでしょうか。

『投資のプロが明かす 私が50歳なら、こう増やす!』(幻冬舎新書)

『投資のプロが明かす 私が50歳なら、こう増やす!』(幻冬舎新書)朝倉智也 著

そして、評価額が180万円まで戻った時点で、「やれやれ。また下がる前に売らなくては」と、早々に売却してしまっていたのではないかと思います。

もちろん、基準価額が回復したところで売却すれば、投資成果はゼロです。「一括投資をしていたら15年で467万円まで増やせた」というのは、いま振り返っていえることであって、一括投資後にじっくり保有し続けるのは難しかったはずです。

一方、積み立て投資の推移を見ると、投資元本が1万円ずつ積み上がっていくのに対し、評価額が元本を割っている期間はさほど長くありません。積み立て投資を始めて5年目以降は、投資元本を評価額が上回る状態がずっと続いていることがわかります。

このような状況であれば、それほど我慢強くない方であっても、「せっかくだから積み立てを続けよう」と思って、心穏やかに投資を続けられるのではないでしょうか。