「経営効率」を比較する

たとえばA社とB社が同じく「当期純利益10億円」だとします。

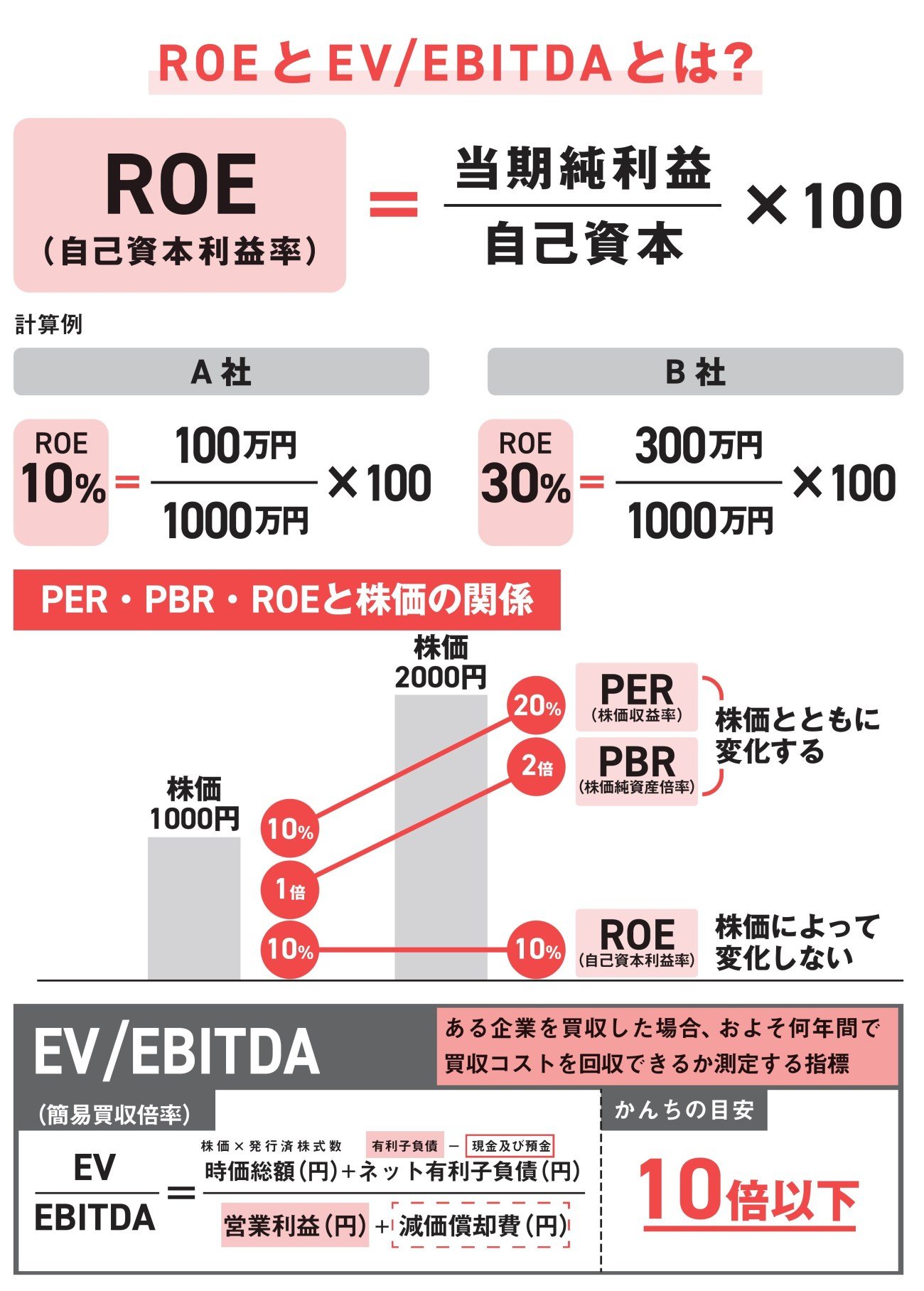

これだけみれば同じですが、A社は自己資本100億円、B社は自己資本200億円とすると、ROEはA社が10%、B社が5%。A社のほうが少ない資本で高い当期純利益をあげているわけですから、経営効率はA社のほうが少ない資本で高い当期純利益をあげているわけですから、経営効率はA社のほうがいいわけです。

このROEは、効率性や収益性を示す指標として、投資家にとって重要な指標といえます。

孫正義会長兼社長も着目する

「EBITDA」とは?

次にEV/EBITDAです。EV(Enterprise Value:企業価値)は、将来企業が生み出すフリーキャッシュフロー(企業が自由に使うことができる現金)を割り引いた現在の価値を示します。要は、企業を買収する際に必要な金額として活用されています。

EBITDA(Earnings Before Interest Taxes Depreciation and Amortization:利払い前・税引き前・償却前損益)は、税引前利益に支払利息・減価償却費を加えて算出され、利益の何倍になっているかを表す指標です。

国際的な企業の収益力を比較する際などに使われ、ソフトバンクグループの孫正義会長兼社長も、本業の稼ぐ力を示す経営指標として重視しています。

要するにEV/EBITDAは、「A社をいまの時価総額で買収した場合、何年で元がとれるか」を示すもので、「簡易買収倍率」とも呼ばれます。

EV/EBITDAは

何倍だと割安?

もともとEBITDAはグローバル企業を国際比較する際に使われる指標ですが、EV/EBITDAもやはり世界的な株価比較の尺度として活用されています。

EV(企業価値)がEBITDA(利払い・税引き・償却前利益)の何倍に相当するかを示す「EV/EBITDA倍率」は日経平均が7~8倍程度、米国のS&P500は15倍程度といわれます。

EV/EBITDAも安ければ安いほどいいですが、私は10倍以下であれば割安だと考えます。10年で元がとれるということですから。

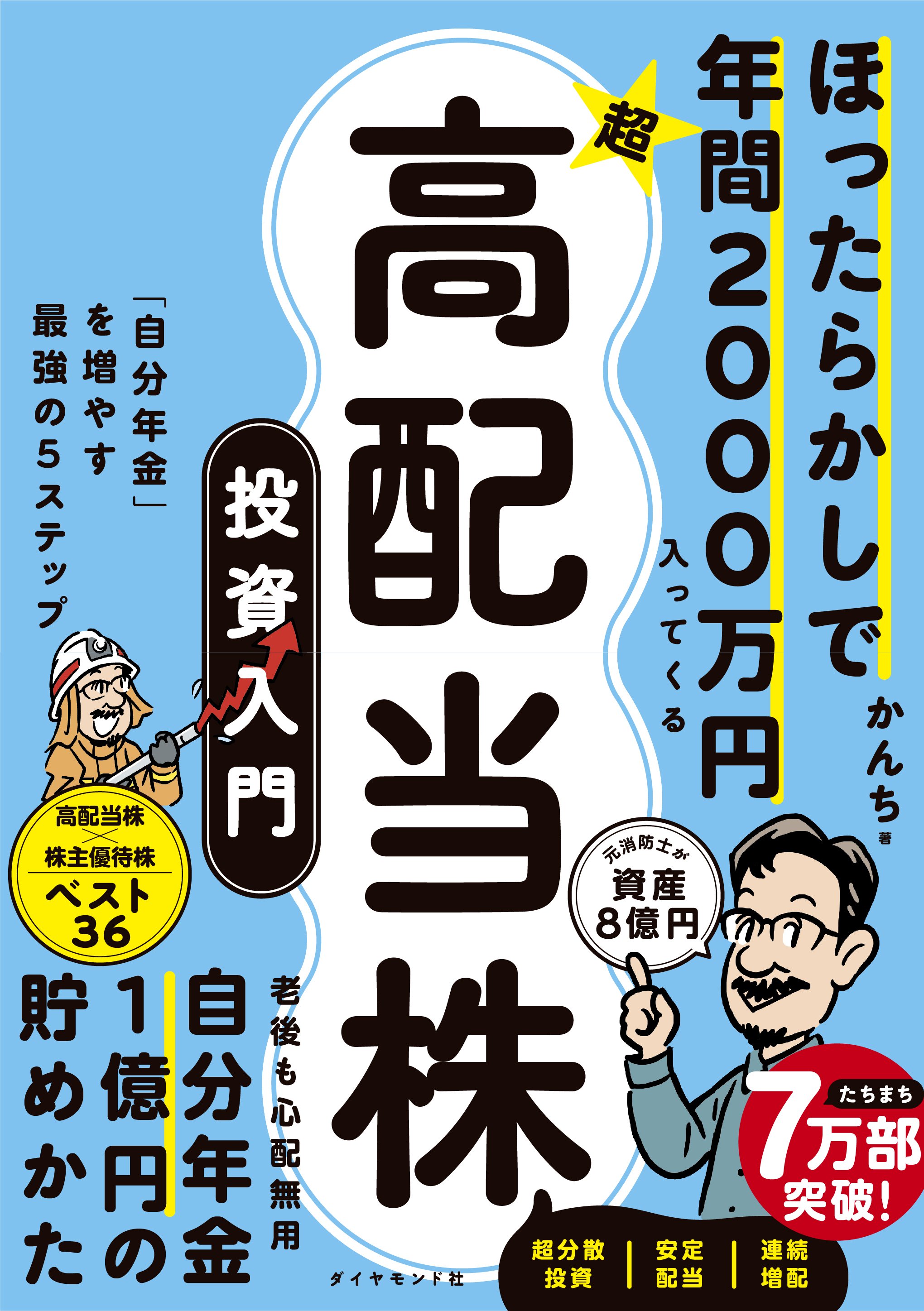

『ほったらかしで年間2000万円入ってくる 超★高配当株』(ダイヤモンド社)P70より抜粋

『ほったらかしで年間2000万円入ってくる 超★高配当株』(ダイヤモンド社)P70より抜粋

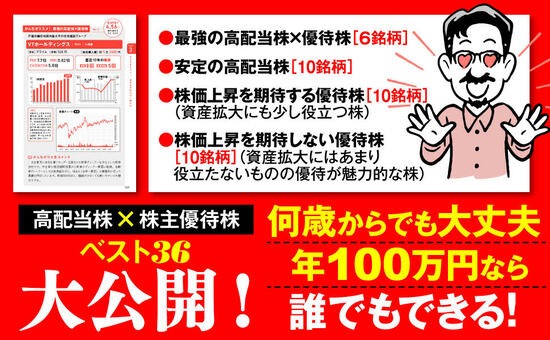

※本稿は、『ほったらかしで年間2000万円入ってくる 超★高配当株 投資入門』(ダイヤモンド社)より一部を抜粋・編集したものです。