写真はイメージです Photo:PIXTA

写真はイメージです Photo:PIXTA

さまざまな株式指標のうち、企業の選別で非常に重要なのが「株価純資産倍率(PBR)」だ。ただし、近年注目を集めているPBRの値をもとにバリュー株とグロース株に分類して投資先を決める方法には、留意すべき事柄があるという。京都大学で長年証券投資を分析・研究している川北英隆氏が、PBRの本質と注意点について解説する。※本稿は、川北英隆氏『京都大学人気講義の教授が教える 個別株の教科書』(ディスカヴァー・トゥエンティワン)の一部を抜粋・編集したものです。

上場企業の半分ほどが

株主の期待に応えていない

参考にする4つの株価指標の中で非常に重要だと考えるのは株価純資産倍率(PBR)である。

PBRとは、「株価を1株当たり純資産で割った値」もしくは「株式時価総額を純資産合計で割った値」である。

純資産とは、会計上(もう少し正確には上場企業が金融商品取引法に基づいて投資家などに公表する有価証券報告書において)、企業が保有している「資産総額から負債合計を控除した額」、つまり、企業のオーナーである株主が実質的に保有している企業財産の会計上の金額である。

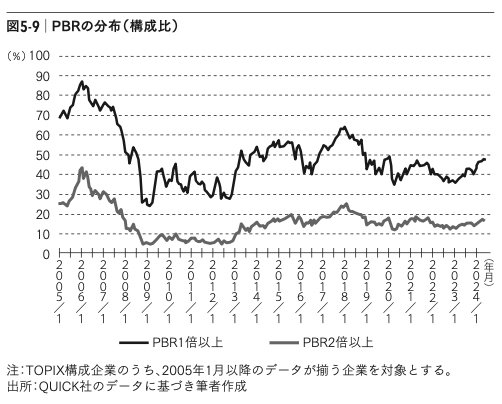

要するにPBRとは、「株主が保有している会計上の企業財産額の何倍まで株式が買われているのか」を表している。こう考えれば、「PBRは1倍以上が当然」だろう。しかしながら現実は異なる。TOPIXを構成する企業のうち、PBRが1倍を超える割合の推移を示しておく(図5-9)。

同書より転載 拡大画像表示

同書より転載 拡大画像表示

これによれば、図の最新年月において、日経平均株価の史上最高値更新があったものの、PBR1倍以上の企業は50%を割っている。過去においても、2007年頃まではともかくも、それ以降は50%を行き来している。つまりこの15年間ほどを見ると、「当然の状況」を満たせていない企業が常に半数程度あった。