トランプ関税ショックが止まらない。こういうときこそどんな戦略で立ち向かえばいいのか。今回は、「『金持ち父さん 貧乏父さん』以来の衝撃の書!」と絶賛されている世界40万部突破のベストセラー『JUST KEEP BUYING 自動的に富が増え続ける「お金」と「時間」の法則』の著者ニック・マジューリ氏の来日時に独占インタビューを行ったファンドアナリストの篠田尚子氏が登場。篠田氏は「読むと人生が変わる」と話題のベストセラー『THE ALGEBRA OF WEALTH 一生「お金」を吸い寄せる 富の方程式』著者スコット・ギャロウェイのPIVOT特別インタビューにも成功。つまり両者をインタビューした日本で唯一の人物だ。そんな篠田氏は『一生「お金」を吸い寄せる 富の方程式』をどう読んだのか。「特別寄稿第5弾」をお届けする。(構成/ダイヤモンド社・寺田庸二)

Photo: Adobe Stock

Photo: Adobe Stock

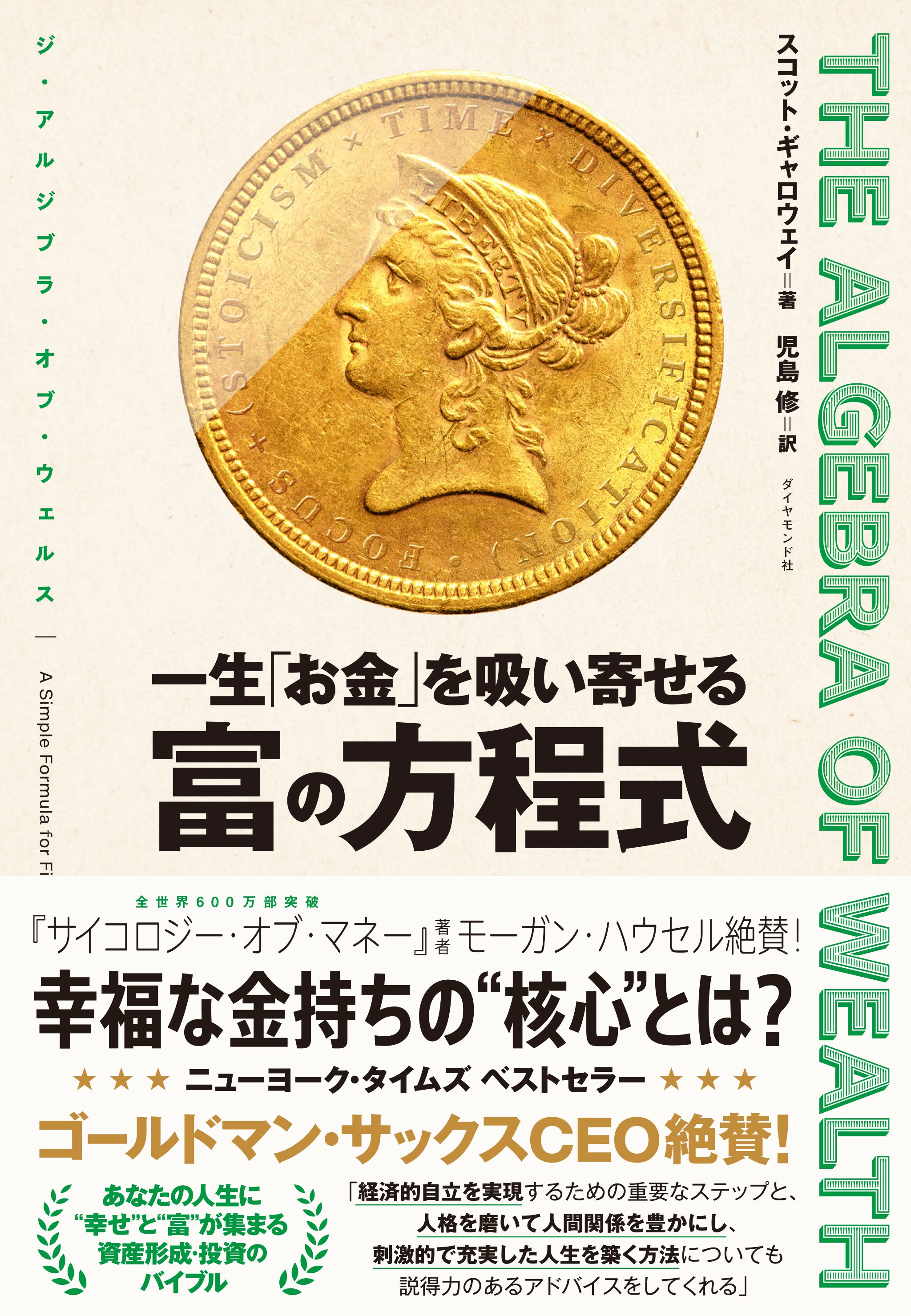

「富の方程式」とは?

『THE ALGEBRA OF WEALTH 一生「お金」を吸い寄せる 富の方程式』の著者であるスコット・ギャロウェイ氏は、経済的自立に到達するための要素として、「フォーカス+(ストイシズム×時間×分散投資)」という「富の方程式」を提唱している。

この方程式における「分散投資」の目標は、複利の力を利用し、安定した長期の利益を生み出すことにある。

そのためには、最高の利益が得られそうな投資先1つに全資金を集中させるのではなく、様々な投資先に資金を分散させることだという。

優れたディフェンスこそ勝利をもたらす

ギャロウェイ氏は「分散投資」を「守りの戦略」と表現している。

投資には非対称性があり、無限のアップサイド(利益を得る可能性)が期待できる一方、ゼロになってしまうともはや挽回ができない。

スポーツと同様、優れたディフェンスは最終的に勝利をもたらすというわけだ。

市場環境によっては、分散投資より集中投資を行っていたほうが高いリターンを期待できる。

その意味で、分散投資はリターンの足かせになることもある。

しかし、1つの資産に全資産を賭け、結果的にゼロになってしまったら、アップサイドの可能性もゼロになる。

このようにギャロウェイ氏は、投資の深遠な心理として、「投資ではアップサイドを最大化する必要はない」とはっきり述べている。

優良なアクティブファンド、

気になるその定義とは?

実は、ギャロウェイ氏が指摘するこのポイントは、優良なアクティブファンド(投資信託)の定義にも通じるところがある。

一般的に、優良なアクティブファンドは、常に高いリターンを獲得しているものだと思われている。

あるいは、「テンバガー」のようなお宝銘柄を発掘できるファンドマネジャーほど優秀と思われることも多い。

これは部分的には正解だが、投資信託を評価するうえでは誤った認識である。

優良なアクティブファンドとは、リスク管理がうまく、安定的にベンチマークを上回っているファンドを指す。

もう少し詳しく見てみよう。

そもそも金融商品の価格は、一度急落すると、再び同じ水準まで戻すために下落率以上のエネルギーと時間を要する。

たとえば、基準価額1万円の投資信託が25%下落すると7500円になるが、ここから再び25%上昇しても、1万円には届かない。

7500円の投資信託の基準価額が1万円まで回復するには、33%以上のリターンが必要となる。

先に、投資には「非対称性がある」ことについて触れたが、リターンにもまた非対称性がある。

どれだけ銘柄選定がうまい(と自称する)ファンドマネジャーでも、例えば、短期間のうちに50%のマイナスを出してしまうと、それを挽回するためには最低でも2倍(100%)のリターンを目指さないといけなくなる。

一方、リスク管理がうまいファンドマネジャーが運用するファンドは、一時的に成績が低迷しても、市場平均を大幅に下回ることがなく、結果的にその後の反発局面でもしっかりプラスのリターンを取りに行くことができる。

ファンドの運用には、銘柄選定力だけでなく、ポートフォリオ全体のリスク管理も極めて重要な要素なのだ。

長期の資産形成においても同様で、瞬間風速的に高いリターンを獲得して、その後長く低迷が続くよりも、インフレに対処できる程度のリターンを着実に獲得し続けることのほうが重要と言える。

賢い人の投資戦略とは?

ギャロウェイ氏は、投資資金が1万ドル貯まったら、その80%をパッシブ投資に、残りの20%をアクティブ投資に振り分けるという、「80:20の法則」を推奨している。

ここでいうパッシブ投資とは、ETFを含むインデックスファンド全般を指す。

インデックスファンドの利点は、コストを抑えながら分散投資ができ、市場全体の長期的な上昇トレンドを活用できる点にある。

「パッシブ」とはつまり「受動的」という意味だが、自動運転モードで資本主義の恩恵を受けられるというのは、すでにインデックスファンドの積立を行っている人なら実感できるだろう。

他方、アクティブ投資とは、一般的に、パッシブ(インデックス)投資以外の投資法を指す。

市場平均よりも高いリターンを追求するアクティブファンドのほか、個別株投資も立派なアクティブ投資である。

また、「金(ゴールド)」や「半導体関連企業群」など、自分で投資先を選んだり、投資対象を絞ったりする行為そのものもアクティブ=能動的な投資行動と言える。

ギャロウェイ氏は、投資資金の残り2割をこのアクティブ投資で運用することを推奨している。

目標は、一攫千金を狙うことではなく、市場やリスクについて学び、投資の教訓を得ることにある。

人によっては、個別株などのアクティブ投資に挑戦した結果、向いていなかったということもあろう。

あるいは、投資タイミングが悪かったという教訓を得るかもしれない。

自分にとって最適な運用スタイルを模索し、長期の資産形成を行っていくうえでは、できればなるべく若いうちに多少の痛みを経験したほうがいいだろう。

その意味では、ギャロウェイ氏の名著には成功だけでなく多くの失敗体験が凝縮しているから、若い人から年配の人まで多くの投資の教訓が得られるだろう。

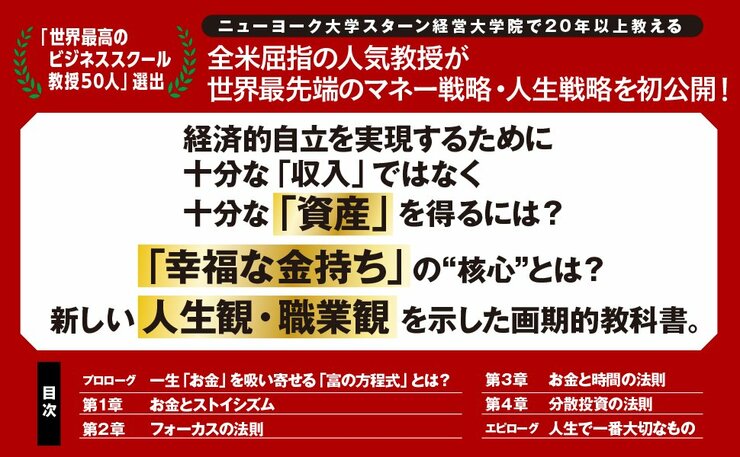

(本稿は、『THE ALGEBRA OF WEALTH 一生「お金」を吸い寄せる 富の方程式』に関する書き下ろし記事です。)

篠田尚子(しのだ・しょうこ)

ファンドアナリスト。CFP®、1級FP技能士

日本で数少ないファンドアナリスト兼FPとして、資産形成の初歩的な解説から具体的な商品の提案に至るまで幅広くカバー。