資産形成を考えても、デメリットは大きいといえます。

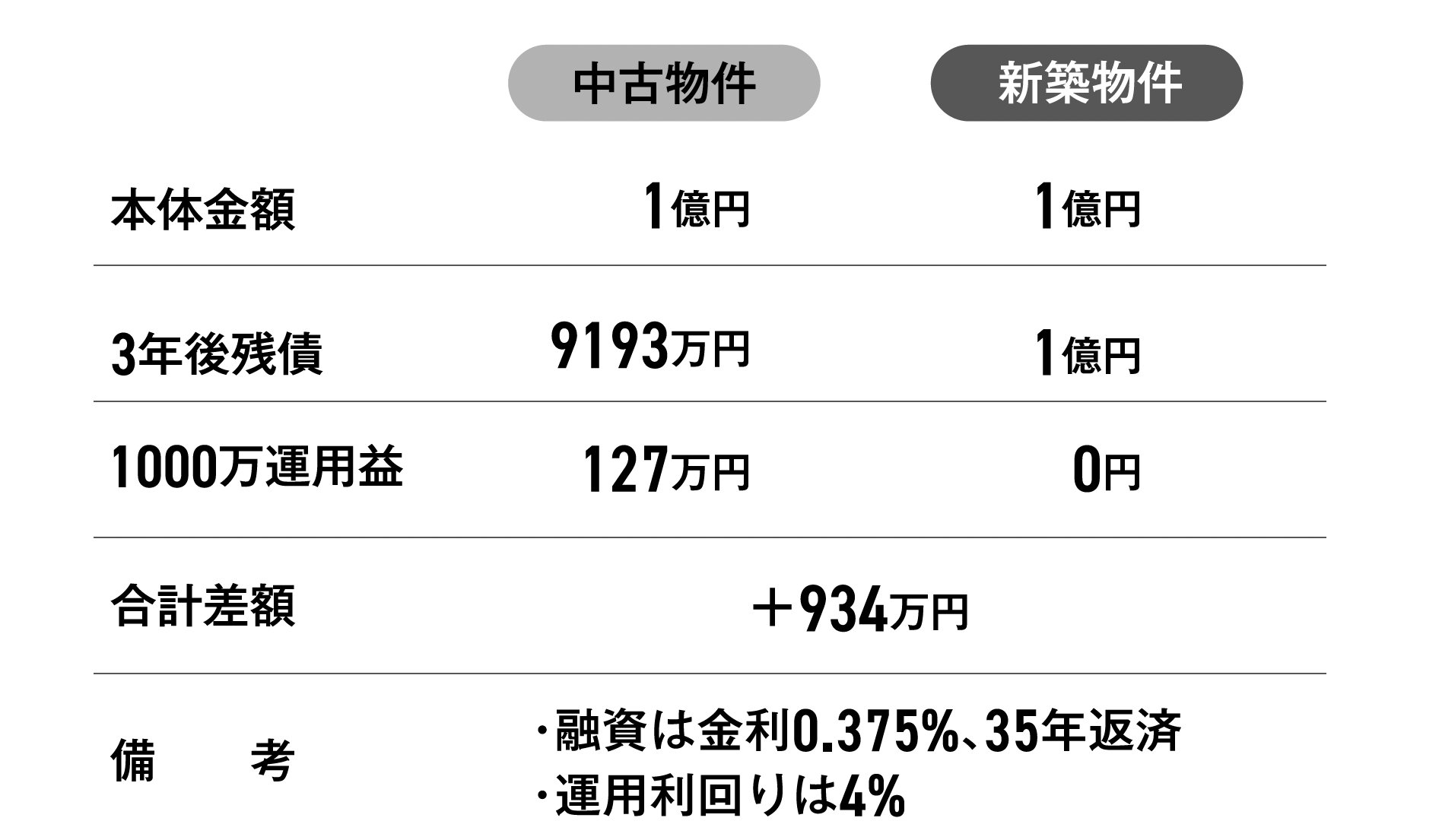

1億円の竣工が3年後の新築物件と中古物件を購入した2パターンで「購入3年後にどうなっているか」を比較してみたのが下の図です。

新築物件、中古物件の3年後残債と投資運用益(同書より転載)

新築物件、中古物件の3年後残債と投資運用益(同書より転載)拡大画像表示

資金用途は

多角的に考えること

新築物件の場合は大抵、1000万円の手付金を入れておいたうえで3年後から住宅ローンの支払いを始めることになります。

対して、中古物件では購入後すぐに住宅ローンの支払いを始められます。手付金を寝かしておく必要はないので、手付金相当額を金融投資等に回すこともできます。

1000万円あるなら頭金として入れてしまっても良いのではないかと思われる方もいるかもしれません。しかし、現在のような低金利であれば、資金使途は多角的に考えたほうが良いです。

この計算では、住宅ローンは金利0.375%で35年返済。金融投資の利回りは年間4%出ていたと仮定しています。

中古物件を選択していた場合、3年後には約125万円の運用益をあげられていて、住宅ローンは807万円返済していることになります。

新築物件を購入していたなら、3年間、運用はできず、残債を減らせません。

それだけ大きな差がつきます。

こうしたシミュレーションを見れば、3年後にしか入居できない新築マンションよりも、すぐに入居できる中古マンションを買うことのメリットのほうが大きいのがわかるのではないでしょうか。

その際、価格の上昇が見込まれる中古マンションを購入できていたなら、将来的に売却する選択肢も生まれます。