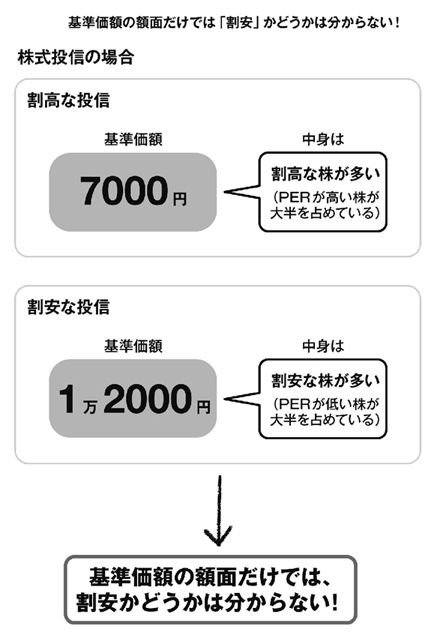

「基準価額」が低くても、割高な投資信託も!

ところで、投資信託の基準価額については、もうひとつ大きな誤解があります。

多くの投資信託は、設定時点の基準価額が1万円からスタートします。その後、投資信託に組み入れられている資産が下落し、たとえば4000円になったとしましょう。当初、1万円だったものが4000円に値下がりすると、やはり何となく割安感を感じる方も多いことでしょう。

でも、基準価額の場合、いくら安い水準になっていたとしても、それは割安感を意味するものではないという点に注意する必要があります。

割安かどうかというのは、何か比較対象があって初めて、それに比べて今の価格が割安か、割高かの判断が下されます。たとえば株式の場合、PERという株価指標がありますが、これは「株価収益率」と言われるように、企業収益に対して、今の株価が割高か割安かを判断するためのものです。

ところが投資信託の基準価額は、あくまでも投資信託に組み入れられている資産の時価総額がベースになっているだけですから、割高、割安を判断するための比較対象が、存在していません。株価水準が安いのにもかかわらず、その企業の収益や純資産から見て割高と判断される銘柄ばかりが組み入れられていたとしたら、基準価額の水準がいくら安かったとしても、それは割安のポートフォリオであるとは言えません。

そう、もし投資信託の基準価額が割安か、それとも割高かということを判断するのであれば、投資信託に組み入れられている個別銘柄のPERやPBRをひとつひとつ計算したうえで、比較検討するという作業が必要になります。

逆に、これも日本の投資信託によく見られる傾向ですが、基準価額が1万円を大きく超えてくると、急に資金流入が細ってしまいます。なぜなら、たとえば1万8000円、2万円という基準価額を見ると、それだけで「割高だから買わない」とおっしゃるお客様が増えてくるからなのだそうです。

でも、これも誤解なのです。そこがなかなか分かりにくいということもあり、投資信託会社のなかには、受益権分割を行なうことによって、1口あたりの基準価額を下げるという、涙ぐましい努力をしているところもあります。

つまり、投資信託の基準価額は、その水準のみで割高か割安かを判断することができないのですが、基本的に投資信託の運用を行なっているファンドマネジャーは、組入銘柄のなかで割高になった銘柄は売却し、割安で将来有望な銘柄と入れ替えるようなポートフォリオ操作を絶えず行なっていますから、いくら基準価額が1万8000円、2万円というように上がっていたとしても、ポートフォリオ全体は決して割高になっているわけではないのです。

セゾン投信株式会社 代表取締役社長。公益財団法人セゾン文化財団理事、NPO法人「元気な日本を作る会」理事。1963年東京生まれ。1987年明治大学商学部卒、クレディセゾン入社。セゾングループの金融子会社にて資金運用業務に従事した後、投資顧問事業を立ち上げ運用責任者としてグループ資金の運用のほか、外国籍投資信託をはじめとした海外契約資産等の運用アドバイスを手がける。その後、(株)クレディセゾン インベストメント事業部長を経て2006年セゾン投信(株)を設立、2007年4月より現職。米バンガード・グループとの提携を実現、現在2本の長期投資型ファンドを設定、販売会社を介さず資産形成世代中心に直接販売を行っている。また、全国各地で講演やセミナーを行い、社会を元気にするための活動を続けている。『運用のプロが教える草食系投資』(共著・日本経済新聞出版社)、『20代のうちにこそ始めたいお金のこと』(すばる舎)、『30歳からはじめる お金の育て方入門』(共著、同文館出版)、『年収500万円からはじめる投資信託入門』(ビジネス社)ほか多数。

この連載の内容がさらに詳しく書かれた

『最新版 投資信託はこの9本から選びなさい』 発売中!

30代でも、定年後でも、本当にいい投資信託を買えば、積立だけで3000万円!

20年以上業界で活躍する運用の超プロが明かす、資産づくりに向いているお勧めの投資信託はたった9本。14刷ロングセラーの前著『投資信託は、この8本から選びなさい。』の改訂版です!

ご購入はこちら⇛ [Amazon.co.jp] [紀伊國屋書店BookWeb] [楽天ブックス]