ここまで、利益配当に関する課税負担を適法に減少するという観点から、香港子会社の活用方法を解説してきました。ただし、最終的な目標がASEAN諸国への再投資の場合、香港子会社を活用するときと同じく5%の限度税率を享受でき(※)、ASEAN諸国と租税条約を締結し、投資実績も十分なシンガポール企業を活用する方がより大きなメリットを得られる公算が高いでしょう。適格現物出資の相手方をシンガポール企業とする場合の考え方は、香港子会社を例に解説した内容と基本的に変わりません。

(※)香港もシンガポールも、中国企業に対する出資比率が25%以上である場合に、5%の限度税率を享受することができます。これを下回る場合、日本と同様に10%になります。もっとも、本書は日本企業が中国企業の100%出資者であり、これを適格現物出資することを前提としますので、5%の限度税率を享受するための出資比率要件を満たすことは明らかです。

このため、大きく2つに分けて整理しておくとよいでしょう。中国のコントロールタワーとしての活用を第一に考える場合には香港子会社を活用するほうが優位であり、ASEAN諸国への再投資を第一に考える場合にはシンガポール企業を活用するほうが優位である、と言えます。

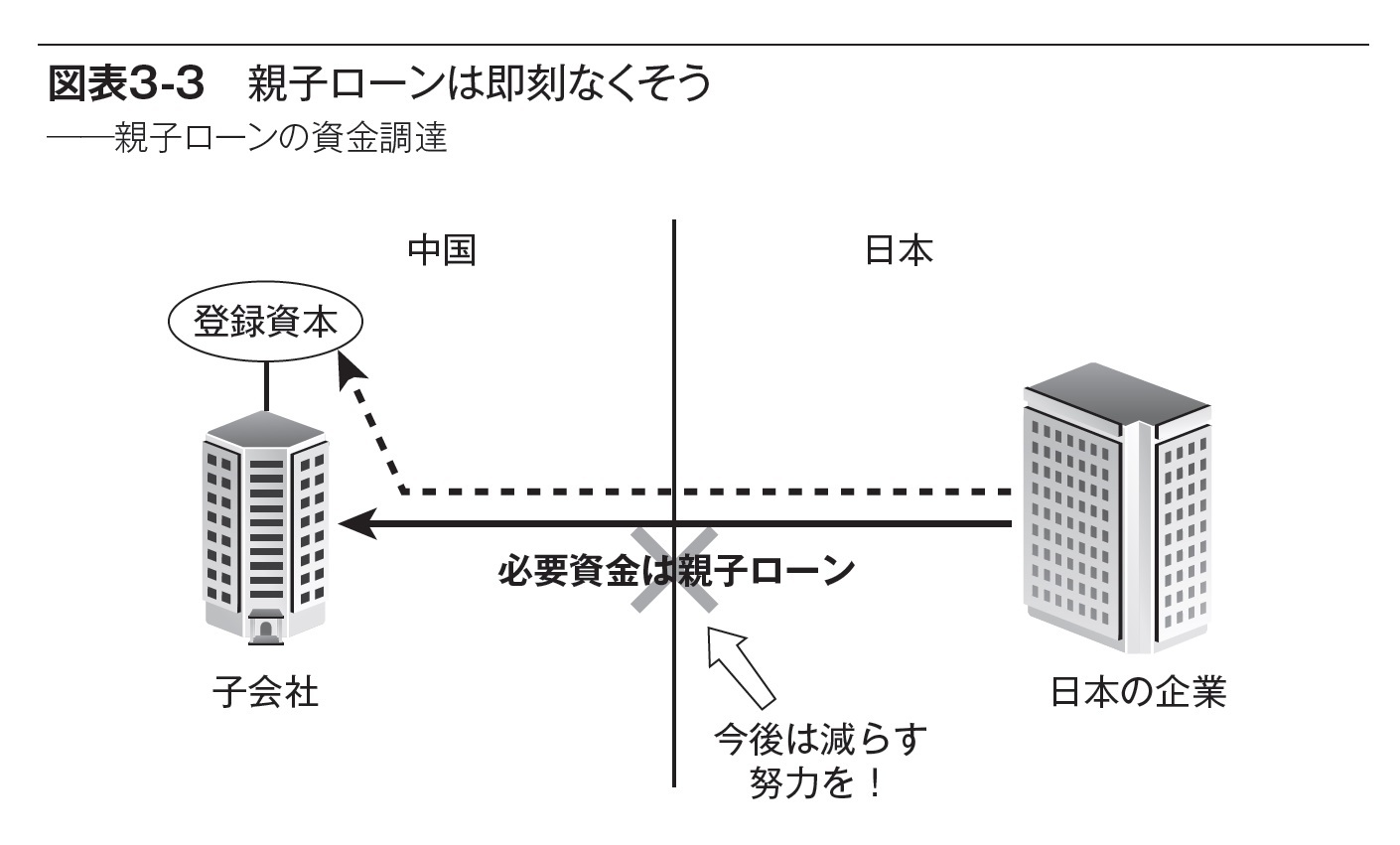

2.親子ローンを解消する

もうひとつ解決しておきたいのが、親子ローンの問題です。まず、中国における親子ローンの概略について解説します。

中国企業は、原則として外国からお金を借りることができません。しかし、外資系企業の場合、登録資本だけでお金が足りなくなったときに、親会社から助けてもらえないのは不便なため、原則として外国からお金を借りることができる、とされています。

ただし、量的に無制限とすると、登録資本を最小限にとどめて残りを親子ローンで資金を調達しようとする場合が出てきて、中国にとっては不都合です。登録資本は中国への定着率が高いのですが、親子ローンは資金がいつ国外に持ち出されるか不安定ですから、外資を利用して国家の経済力の基礎をつくるという改革開放(1978年)の政策からすると、主役はあくまで登録資本で、親子ローンは脇役として位置づけられています。

そこで、投資総額という概念を作り、1. 親子ローンを含む外国からの借り入れは、投資総額と登録資本の差額(投注差)の限度でしか実施することができないという条件に加えて、2. 投資総額の規模にもよりますが、例えば登録資本÷0.7を上限とする、といったダブルの量的制限を設けているのです。2. の制限は、登録資本の規模とバランスを失する多額の親子ローンに依存することを禁止する趣旨です。