新刊『借りたら返すな! いちばん得する! 儲かる会社に変わるお金の借り方・残し方』では、1000件以上の財務戦略を立案してきた著者による「お金の調達力」を上げるための方法を紹介しています。本書から、「お金と会社の関係」「銀行との正しい付き合い方」「節税対策のウソ・ホント」「お金で困っている企業が意外と知らない対策」「企業再生で成功したノウハウ」などを公開します。

現預金を減らさないようにする施策が必要

借りられるだけ借りてしまうと、毎月の返済が大きくなってしまい、「返済するだけの利益が出せないのにどうやって返すんだ?」と言われることがあります。

財務を少し分かっている方からは、「利益に減価償却費をプラスした返済可能額の範囲内で借りるべきだ!」という意見もよく聞きます。

でも、返済可能額は未来の話です。事業計画を策定することはもちろん大事ですが、実際にそれだけの利益がこれから出るのかは誰にも分かりません。

適正な借入額とか返済可能額というのは過去の分析では有効ですが、未来の話となると机上の空論です。

明日、何が起きるか分からない中小企業を取り巻く環境を考えると、そんな甘いことを言っていてはすぐに潰れてしまいます。

もちろん借りられるだけ借りてしまうと、借入金の期間に応じて利益から返済するのはほとんど不可能になります。

それでいいのです。

そんなことは銀行も分かっていますから、追加融資など借入残高が減らないような提案をしてくるわけです。

つまり、借入金や銀行のマネジメントをしていれば、借入金を当初の返済計画通り最後まで返し続けずに、新しく借り続ける状態をつくることができるのです。

きちんとお金を残す強い財務体質をつくれば、新しく借り続けることができるので、実質的には返していない状態が続き、残った利益分の現預金が増えます。

もっと言えば、銀行から新しく借り続けられる状態になれば、さらに銀行からの調達額を増やすことが可能なので、会社が絶対に潰れない現預金残高を持つ状況に近づけることができるのです。

逆に強い財務体質がつくれなかった場合はどうすればいいか?

その場合、残念ながら銀行からの新規融資などは難しくなってくる可能性があります。

銀行は赤字を埋める資金を貸すのにネガティブだからです。

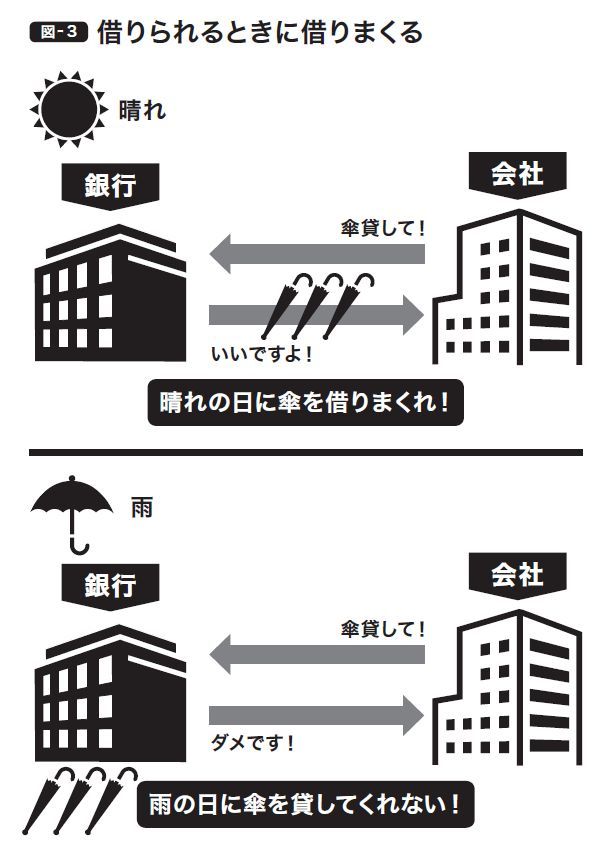

銀行は雨の日に傘を貸してくれません。

だったら晴れのうちに傘を借りまくって、雨になったら返さなければいいのです。

「そんなことしていいのか?」とよく言われますが、仕方ないと思います。

ビジネスにはいいときも悪いときもあります。もちろん早く返せるようにビジネスを立て直すことは言うまでもなく重要です。

しかし、ビジネスの調子が悪くなったら、赤字で現預金が減っていくことがほとんどです。そのときに借りられないことが分かっているのですから、事前に借りておくしかないのです。

雨の日に返さないといっても、十分な現預金残高があり、ビジネスの立て直しまで返済が可能なのであれば、返してもいいでしょう。

ただ立て直しの見通しが立たない、もしくは時間がかかるのであれば、リスケジュール(返済猶予)を検討すべきです。

それは、手元の現預金を残しておくためです。

リスケジュールした場合、新規融資は止まってしまいますが、業績が悪くなり、お金が調達できないことが予想されるのであれば、返済を止めてもらっている金額は同額の融資を受けているのと同じ効果があります。

返済額が大きければ大きいほど、リスケジュールの効果は大きいです。

つまり晴れの日の借入金が多ければ多いほど、雨の日に備えることができるのです。

借入がいくらあっても、会社は潰れません。現預金がなくなったときに潰れるのです。

現預金がなくなる前に、返済を止めるマネジメントが必要です。

もちろんリスケジュールには交渉が必要ですが、本書第5章で説明するような手順を踏めば、いきなり回収されることはありません。

無い袖は振れないのですから。

お金は貸した側より借りた側のほうが強いのです。