NISAや、個人向けの確定拠出年金(iDeCo)、さらに、会社で加入する企業型の確定拠出年金(企業型DCなどと言います)など、自分で、お金を運用(育てる)ための制度が多くなってきました。

その制度を利用するときには、必ず「投資信託」という商品が入っています。この投資信託(とうししんたく)とはいったいどんなものなのでしょうか?

『新・投資信託にだまされるな!』や、『税金がタダになる、おトクな「つみたてNISA」「一般NISA」活用入門』など著者累計45万部、大ベストセラーの著書がある竹川美奈子さんが、5年ぶりに改訂した『改訂版 一番やさしい!一番くわしい!はじめての「投資信託」入門』を上梓。

連載では、この新刊から、本当に良い投資信託をえらぶコツをご紹介します!

投資信託の価格が上がったり下がったりする原因は?

第1回はこちらから!

前回は、投資信託の成績である「騰落率(とうらくりつ)」についてご説明しました。

さて、今回は、リスクについてです。

投信を購入するときには「その商品に投資すると、どんな要因で価格が変動するの?」ということをイメージしておく必要があります。

これは「投資リスク」と呼ばれ、それぞれの投信の「交付目論見書」にも載っています。ここでいうリスクは一般に使われる「危ない」といった意味ではなく、「どういう要因で、投信の基準価額が上がったり、下がったりするのか」、ということを示したものです。

投信の基準価額が日常的に変動する要因となっているものには次の3つがあります。

1つ目は「価格変動リスク」です。株式や債券、不動産投信など、どんな資産に投資をする投信でもこのリスクはあります。たとえば、株価は短期的には買いたい人と売りたい人の力関係(需給)で動きますし、景気・経済情勢の影響も受けます。そして、長期的には、企業業績と連動していくといわれます。要は、会社が順調に利益をあげていれば長期的に株価は上がります。

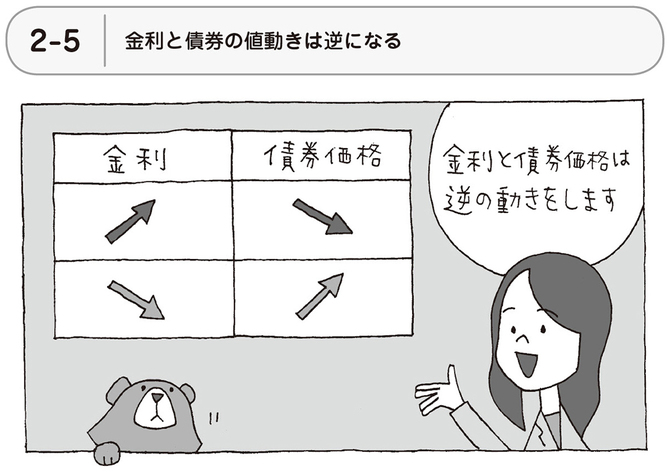

2つ目は「金利変動リスク」です。債券に投資する投信は金利の影響を受けます。一般に、金利が上がると債券の価格は下がり、逆に金利が下がると債券の価格は上がります。

そして、3つ目が「為替変動リスク」です。

為替というのは、それぞれの国の異なる通貨と通貨を交換する際の取引レートのことです。たとえば、海外の株式や債券などに投資する投信の場合、米ドルやユーロといった投資先の通貨を通して投資を行うため、為替が変動すると影響を受けます。

購入後に投資先の通貨(たとえば米ドル)が高く、円が安くなると、投信の価格である「基準価額」を押し上げる要因になります。逆に円高ドル安になると基準価額が下がる要因になります。この為替変動のリスクを抑えるために「為替ヘッジ」(→51ページの用語解説を参照)が「あり」の投信もあります。